Cómo explotar la dispersión y la alta volatilidad: la fórmula de la estrategia Absolute Return de Janus Henderson

| Por Cecilia Prieto | 0 Comentarios

Los alternativos líquidos están de moda, pero, ¿está justificado el entusiasmo por esta clase de activo? Según Hugo Cryer, CFA y especialista de producto senior de Janus Henderson, la respuesta es que sí: “Vemos una gran oportunidad para esta estrategia hoy, no porque pensemos que los mercados van a subir o bajar, sino porque ha vuelto una mayor racionalidad a los mercados”.

El experto matiza que ese retorno de la racionalidad se refiere al retorno del coste del capital: “Desde que el tipo de descuento ha vuelto a niveles más altos, hemos visto una mayor racionalidad por parte de los equipos directivos, así como una valoración más sensata de los activos y las acciones. Esto también ha propiciado un repunte en la actividad de fusiones y adquisiciones más racionales”.

Además del regreso del coste del capital y de valoraciones más razonables, Cryer añade que los fundamentos están volviendo a ser el motor de las valoraciones, lo que califica como “una gran noticia para los gestores activos” y, en particular, para el equipo al frente de la estrategia Absolute Return, dado que trabajan con posiciones largas y cortas en el mercado.

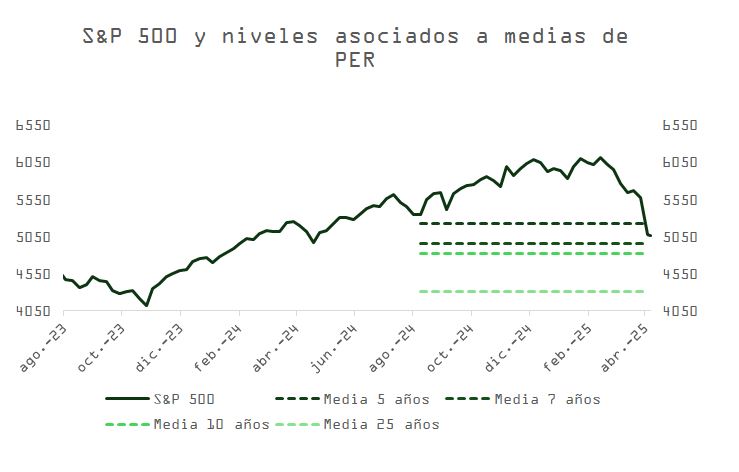

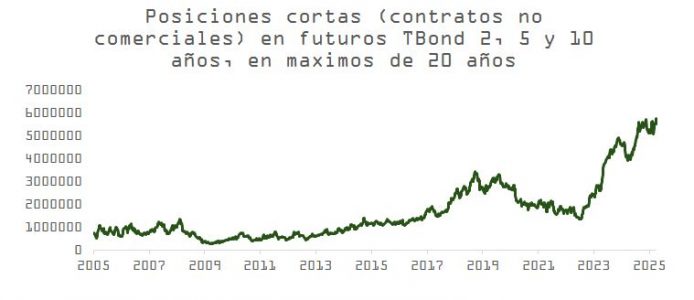

“Nuestra convicción es que no volveremos a un entorno de tipos de interés cercanos a cero. Las desigualdades económicas generadas por la era de la expansión cuantitativa han hecho que los bancos centrales sean reacios a regresar a esa situación”, afirma Cryer. Por tanto, la visión de la gestora es que nos dirigimos a un entorno de mayor dispersión entre las acciones. De hecho, el experto afirma que 2024 marcó el nivel más alto de dispersión de valores en un año desde 2009. “Esta tendencia es clave para nuestro equipo, ya que se centra en los fundamentos de las empresas, evaluando sus valoraciones, modelos de negocio y perspectivas de crecimiento”, explica el especialista de producto, que añade que, en su visión, esta dispersión “persistirá en los próximos años”, lo que puede beneficiar a la estrategia. “Mientras los tipos de interés se mantengan por encima del 2%, podemos seguir viendo un entorno favorable para esta estrategia”, añade.

Las tres etapas de la estrategia

La estrategia Absolute Return de Janus Henderson celebra en 2025 su 20 aniversario, en los que ha atravesado tres etapas distintas. En la primera etapa, en los años 2000, el tipo libre de riesgo estaba por encima del 2% y la dispersión de acciones era saludable.

En la segunda etapa, con la llegada de la expansión cuantitativa, los tipos libres de riesgo cayeron por debajo del 2 %, lo que creó un entorno muy desafiante para los gestores activos. Técnicamente, al descontar los flujos de caja futuros con un denominador cercano a cero, se generó una mayor correlación entre los activos de renta variable, lo que limitó las oportunidades de generación de alfa. Como resultado, la rentabilidad de la estrategia disminuyó y la prima sobre la tasa de efectivo también se redujo.

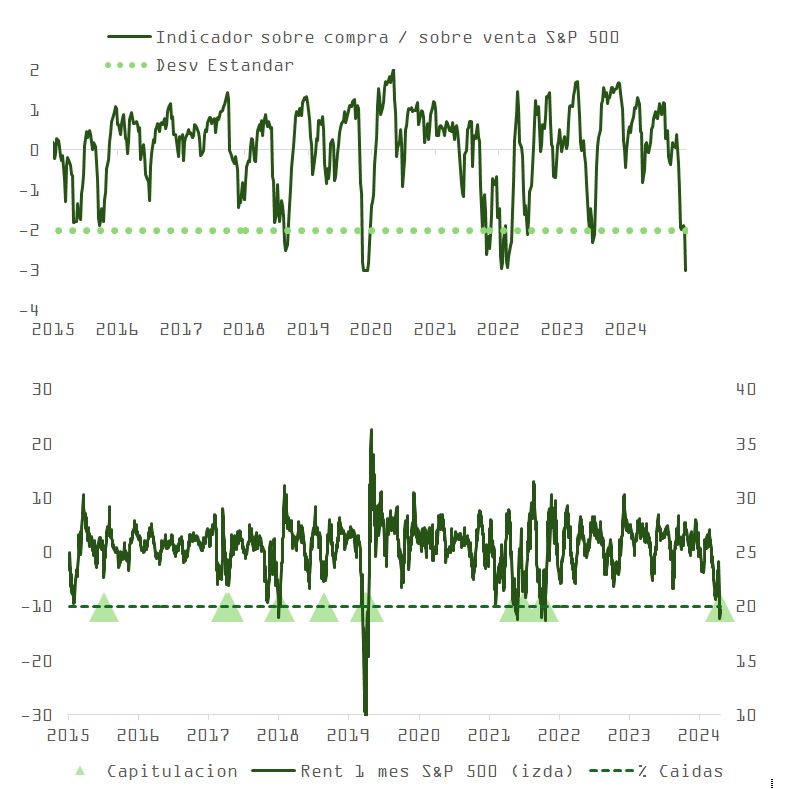

El equipo gestor considera que la estrategia entró en el verano de 2022 en su tercera etapa, con unas condiciones que vuelven a parecerse a las de la primera fase: los tipos libres de riesgo han vuelto a superar el 2 %, la dispersión de acciones ha aumentado, con una prima sólida sobre la tasa de efectivo vigente. Como ejemplo de este nuevo entorno, el especialista de producto explicó que la estrategia mantuvo posiciones cortas prácticamente generalizadas durante 2022 en tecnología estadounidense, mientras que en 2023 los cortos evolucionaron hacia empresas de bienes de consumo y, en 2024, en las áreas más más expuestas del sector industrial. Cabe aclarar que, en el libro táctico, la estrategia busca explotar a su favor las ineficiencias del mercado, como movimientos en torno a eventos corporativos o situaciones de sobrecompra y sobreventa.

Cryer explicó, en el marco del Denver Investment Forum que celebró la firma el pasado mes de febrero – por lo que sus comentarios no recogen el impacto de la corrección de los mercados del ‘Liberation Day’- que la estrategia se ha estado beneficiando del aumento significativo en el gasto de infraestructuras y de las expectativas en torno al mismo. En la parte de posiciones largas también han encontrado oportunidades en empresas en proceso de reestructuración, es decir, negocios que el mercado considera en dificultades, pero que cuentan con nuevos equipos directivos que están introduciendo cambios positivos y tomando decisiones difíciles.

Flexibilidad y preservación del capital

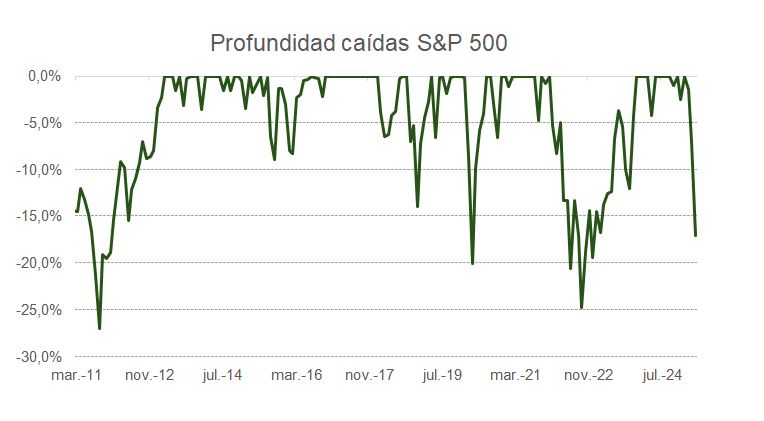

El experto insistió durante su presentación en que, en términos de gestión del riesgo, la flexibilidad en la exposición bruta y neta ha sido clave para la estrategia a lo largo de su historia, especialmente durante períodos de incertidumbre macroeconómica y volatilidad elevada, cuando reducir la exposición bruta ha sido una forma efectiva de retirar capital del mercado y protegerse ante caídas. “En los últimos años, la exposición bruta ha ido aumentando, lo que refleja la confianza del equipo en el entorno de inversión y en su capacidad para generar rendimientos”, indica.

La exposición neta, por otro lado, se gestiona de manera flexible dentro de un rango de -30% a +50%, aunque el equipo ha optado por reduciéndola desde el inicio de 2025 debido a las múltiples incertidumbres en el horizonte, como factores geopolíticos, posibles shocks inflacionarios y cambios en la narrativa de tipos de interés.

A largo plazo, la estrategia ha demostrado su capacidad de preservación del capital en momentos de crisis, como en la crisis financiera de 2008 o la pandemia de COVID-19. Durante la pandemia, la estrategia logró adaptarse rápidamente mediante el libro táctico, incorporando posiciones cortas en sectores afectados como aerolíneas, ocio y hoteles, lo que permitió proteger la cartera en un entorno de caída brusca del mercado.

En conclusión, el entorno actual de mayor dispersión entre ganadores y perdedores dentro y entre sectores, así como la menor correlación entre activos de renta variable, es un factor positivo para la estrategia. A pesar de la incertidumbre futura, desde Janus Henderson consideran que una estrategia de rentabilidad absoluta, que busca generar rendimientos positivos independientemente de la evolución del mercado de renta variable, sigue desempeñando un papel fundamental en el mercado actual.

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados. La rentabilidad histórica no predice las rentabilidades futuras. Todas las cifras de rentabilidad incluyen tanto los aumentos de las rentas como las plusvalías y las pérdidas, pero no refleja las comisiones actuales ni otros gastos del fondo. La información contenida en el presente artículo no constituye una recomendación de inversion. No hay garantía de que las tendencias pasadas continúen o de que se cumplan las previsiones. Comunicación Publicitaria.