Cuatro escenarios para mercados inciertos

| Por Patricio Tesei | 0 Comentarios

Una cosa sí es segura: no hay certezas sobre el futuro. Pero cuando la incertidumbre política alcanza niveles extremos, puede provocar caídas en los mercados y afectar a la confianza de las empresas, los consumidores y los inversores.

Desde el anuncio de aranceles generalizados por parte del gobierno de Donald Trump el pasado 2 de abril, los mercados financieros han experimentado grandes oscilaciones, desde fuertes caídas a sólidas ganancias, muchas veces en función de las últimas noticias.

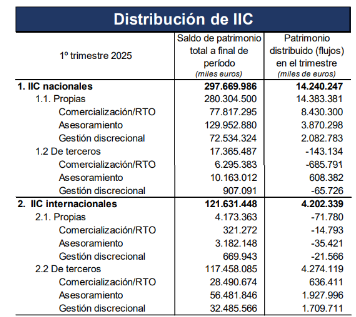

Un gráfico de dos líneas compara la variación porcentual acumulada del índice S&P 500 con la del índice Bloomberg de incertidumbre de política económica en Estados Unidos desde el 31 diciembre 2024 hasta el 31 marzo 2025. La línea del índice S&P 500 comienza el periodo en el 0,0% el 31 diciembre 2024 y desciende hasta un mínimo del -15% después del 2 de abril, fecha que el gobierno Trump denominó «Día de la Liberación», cuando se introdujeron los aranceles más elevados, para terminar el periodo en el -10% el 4 de abril. El índice Bloomberg de incertidumbre de política económica en Estados Unidos comienza el periodo en el 0% el 31 diciembre 2024 y sube hasta el 520% el 4 abril 2025. El gráfico muestra cómo cae la renta variable conforme va aumentando la incertidumbre en torno a la política económica.

Las rentabilidades obtenidas en el pasado no garantizan rentabilidades futuras.

Fuente: Capital Group, Standard & Poor’s, Bloomberg Index Services Ltd. La variación porcentual del índice S&P 500 refleja la rentabilidad total. Información a 10 abril 2025.

Un poco de luz sobre el actual contexto de incertidumbre

¿Qué le depara el futuro a la economía y a los mercados mundiales? Cuando la incertidumbre alcanza niveles extremos, las previsiones puntuales no son suficientes para ayudar a los gestores a tomar buenas decisiones de inversión.

Por ello, un equipo de Capital Group, conocido como «ronda de noche» y formado por economistas, analistas políticos y gestores, analiza los episodios de inestabilidad de los mercados con el fin de tomar mejores decisiones de inversión. Este año, el equipo ha abordado la imposición de aranceles históricos por parte del gobierno de Trump y la reconfiguración de las alianzas tradicionales en materia de seguridad.

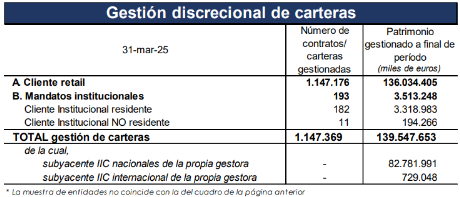

Un gráfico de cuatro cuadrantes muestra cuatro posibles resultados para el reajuste geopolítico, divididos a lo largo de un eje horizontal con la etiqueta «desvinculación económica» a la izquierda y «acuerdos comerciales» a la derecha, y un eje vertical con la etiqueta «alianzas tradicionales» en la parte superior y «políticas expansionistas» en la parte inferior. El cuadrante superior izquierdo se denomina «frente comercial». El cuadrante superior derecho se denomina «grandes acuerdos». El cuadrante inferior izquierdo se denomina «nacionalismo asertivo». El cuadrante inferior derecho se denomina «grandes potencias».

Fuente: Capital Group. Los escenarios reflejan el análisis del equipo de «ronda de noche» de Capital Group a fecha de abril de 2025 y no son indicativos de resultados futuros.

El equipo ha identificado cuatro posibles escenarios: un enfrentamiento comercial, grandes acuerdos comerciales, el regreso de las grandes potencias y el nacionalismo asertivo.

¿Dónde estamos hoy y hacia dónde nos dirigimos?

En opinión del equipo de «ronda de noche», el mundo ha dejado atrás el viejo orden internacional y ha entrado en un escenario de enfrentamiento comercial, caracterizado por fuertes aranceles, restricciones a la exportación de tecnología y otras medidas proteccionistas que acelerarían la desvinculación económica y la reconfiguración de las cadenas de suministro.

Si el escenario de enfrentamiento comercial se prolonga, es probable que el crecimiento económico se ralentice y la inflación aumente. Si los aranceles anunciados se mantienen a largo plazo, podríamos asistir a un escenario de desaceleración del crecimiento más allá de 2025. Por otra parte, si se alcanzan acuerdos comerciales con relativa rapidez, se haría más probable la transición hacia el escenario de los grandes acuerdos.

¿Cuánto tiempo tardará en perfilarse una imagen clara del nuevo orden internacional? Ante la complejidad de las negociaciones comerciales y el gran número de socios comerciales, no parece probable que la resolución vaya a ser rápida. La Oficina del Representante Comercial de Estados Unidos no tiene capacidad suficiente para cerrar acuerdos con unos 90 países durante los 90 días que durará la tregua de aranceles, que llega a su fin a finales de julio.

El gobierno de Trump querrá anunciar una serie de acuerdos lo antes posible para tratar de tranquilizar a los mercados, pero podría tratarse de acuerdos parciales, y no de acuerdos completos de libre comercio. Durante el primer mandato de Trump se alcanzaron acuerdos de mínimos con Japón, China y Brasil. El gobierno podría optar por prolongar la tregua de 90 días, aunque ello mantendría la incertidumbre en niveles elevados y podría provocar una volatilidad continua en los mercados, especialmente si cada prórroga viene acompañada de maniobras políticas arriesgadas.

Consecuencias para la inversión

La clave para hacer frente a este contexto de incertidumbre está en mantener la prudencia en relación con lo que podemos saber hoy, no ceñirse a una visión particular del mundo y prepararse para lo inesperado. Se trata de alcanzar un equilibrio en la cartera de inversión entre las inversiones defensivas y ofensivas. Si se logra una resolución favorable, los mercados podrían dispararse, como ocurrió tras el anuncio de la tregua de 90 días en la aplicación de aranceles que se anunció el 9 de abril y que provocó un fuerte repunte de los mercados. Es el momento de prestar más atención a las valoraciones y a los dividendos, un momento en el que lo aburrido es bello.

Por ejemplo, las compañías aseguradoras como Chubb no exportan ni importan ningún producto, por lo que no deberían verse especialmente afectadas por los aranceles. Por su parte, en el sector financiero, algunas compañías como el mercado de derivados CME Group registran mayores volúmenes de negociación en periodos de volatilidad de los mercados.

El contexto actual favorece la diversificación de la cartera a escala mundial. Es complicado saber qué negociaciones comerciales van a llegar a buen puerto y cuándo lo harán.

Por último, cuando las negociaciones comiencen a traducirse en acuerdos, los inversores y las compañías gozarán de una mayor claridad y el panorama de inversión podría mejorar.

Tribuna de Jayme Colosimo, investment director de Capital Group; Jared Franz, economista; y Tom Cooney, asesor de política internacional.

El artículo completo se puede ver en la página oficial de Capital Group.