Flanks y finReg360 lanzan EDX, el primer protocolo estandarizado de intercambio de datos financieros en Europa

| Por Irene Rodriguez | 0 Comentarios

Flanks, compañía de wealthtech europea que está redefiniendo la industria mediante la automatización y la generación de información estratégica basada en datos, en colaboración con finReg360, firma española especializada en asesoría y consultoría regulatoria para el sector financiero, han anunciado el lanzamiento de EDX (European Data Exchange). Se trata del primer protocolo estandarizado para el intercambio de datos de posiciones financieras entre bancos custodios, gestores de patrimonio y firmas de asesoramiento en Europa.

EDX establece un estándar común para el intercambio seguro de datos financieros entre entidades financieras, bancos, wealth managers y asesores, y viene a cubrir una brecha fundamental en la infraestructura de la gestión de patrimonios europea. Mientras que mercados como Estados Unidos y Suiza cuentan con marcos estandarizados para el intercambio integral de datos de posiciones financieras —más allá de las cuentas corrientes—, las instituciones financieras de Europa carecen de dicha infraestructura. Actualmente, las entidades financieras europeas operan mediante sistemas fragmentados e incompatibles que dificultan la gestión y el asesoramiento real al cliente, y obligan a los profesionales a dedicar una gran parte de su tiempo a la conciliación manual de datos en lugar de a labores de gestión y asesoramiento.

El acceso fragmentado a los datos impide que las instituciones ofrezcan la visión consolidada del patrimonio que los clientes, especialmente los más sofisticados y bajo modelos de multicustodia, demandan en la actualidad.

El momento regulatorio es clave. La Estrategia Europea de Datos, cuyo máximo exponente es la Ley de Datos, impulsa un modelo de economía digital basado en el intercambio seguro y eficiente de datos. A esta iniciativa se suma la apuesta de la Comisión Europea por un sector financiero impulsado por los datos, identificado como una de las prioridades de su Estrategia de Finanzas Digitales. En este contexto, la propuesta de Reglamento europeo sobre el Acceso a los Datos Financieros (FIDA), junto con el paquete de Estrategia de Inversión Minorista, extiende este marco de compartición de datos al ámbito financiero y abre la puerta a un ecosistema más interoperable, competitivo y orientado al usuario.

A diferencia de la normativa PSD2, que se centraba en las transacciones de pago, FIDA obligará al acceso estandarizado a la imagen completa del patrimonio en toda la cartera de cuentas de inversión, pensiones, productos de seguros y activos alternativos. El sector se enfrenta a una elección estratégica: adoptar ahora una infraestructura de datos estandarizada a través de soluciones impulsadas por el mercado como EDX, o enfrentarse a implementaciones apresuradas, costosas y poco útiles, como ocurrió con PSD2.

EDX crea una «autopista de datos» estandarizada donde la información financiera fluye de forma segura y automática entre entidades, con trazabilidad completa y garantías legales. El protocolo preserva la soberanía de los datos, garantizando que los bancos custodios mantengan el control al tiempo que permiten el intercambio seguro de información bajo el consentimiento del cliente. A diferencia de una herramienta de software que requiere una integración compleja, EDX actúa como un lenguaje común que permite a los sistemas existentes comunicarse sin necesidad de reestructurar sus bases de datos principales.

Además, EDX es agnóstico en cuanto a metodología y se integra con las infraestructuras existentes de los custodios, ya sea mediante APIs, acceso seguro con credenciales cuando estas no están disponibles, o la ingesta de informes estructurados en el caso de activos alternativos. Esto evita que las entidades tengan que reconstruir sus sistemas. EDX no es una herramienta de software, sino una infraestructura que define un estándar operativo común para la solicitud, autorización, transmisión y validación de datos financieros entre instituciones.

La edad de oro del asesoramiento y la planificación financiera

Esta alianza combina la capacidad demostrada de Flanks para conectar con más de 600 instituciones financieras en 33 países —procesando más de 500.000 carteras al mes— con la experiencia y garantía en el ámbito regulatorio que aporta finReg360. EDX resuelve un desafío estratégico clave en el sector financiero: aportar servicios de calidad al cliente en todos los segmentos, ofreciendo información completa y en tiempo real de todas las posiciones de los clientes.

Todo ello en un contexto donde el asesoramiento y la planificación financiera se están convirtiendo en elemento central de las propuestas de valor, a la vez que los clientes demandan comparabilidad y servicios a medida, algo que hoy se ve limitado por el acceso fragmentado a los datos. Para los clientes, EDX proporciona visibilidad del patrimonio en tiempo real a través de todas sus instituciones y clases de activos. Y para el sector financiero europeo, ofrece una infraestructura práctica para avanzar en el Open Finance, preservando al mismo tiempo el control institucional sobre la relación con el cliente y el gobierno de los datos.

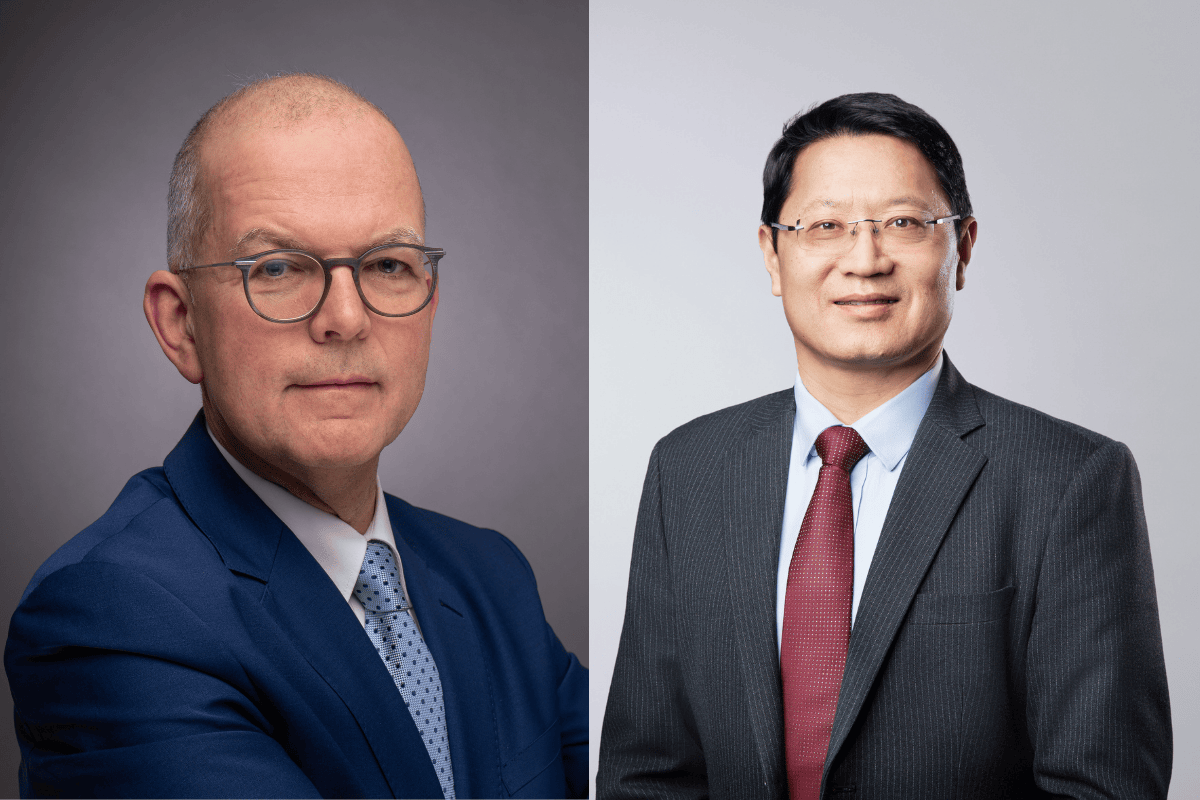

Álvaro Morales, socio cofundador y chairman de Flanks, afirma que “en los últimos años hemos conectado con custodios de todo tipo, con distintos tamaños y tecnologías. EDX capitaliza esa experiencia y la transforma en un estándar práctico para el mercado europeo: un protocolo común que facilita el intercambio de datos de posiciones de forma segura, trazable y bajo el consentimiento del cliente. La innovación no es una nueva herramienta, sino un lenguaje compartido que reduce la complejidad de las integraciones y convierte el acceso a datos fiables en una ventaja competitiva, alineada con las exigencias del sector y del marco regulatorio».

“Tenemos la certeza de que en los próximos años el intercambio de datos fiables y en tiempo real será una realidad en el sector. Los clientes lo demandarán y las entidades financieras prestarán mejores servicios, holísticos, inmediatos y a medida. Por ello, creemos que anticiparse y crear un protocolo común es una ventaja competitiva. Para nosotros es una garantía hacerlo de la mano de Flanks, firma líder en este ámbito, con la compartimos una visión y unos valores comunes. Además, desde finReg360 creemos aportar una visión estratégica y un encaje regulatorio que proteja la privacidad del cliente, permita el cumplimiento de las obligaciones fiduciarias de las entidades y se desarrollen e impulsen nuevos servicios”, añade por su parte Jorge Ferrer, socio cofundador de finReg360.

A través de esta alianza, Flanks y finReg360 se encuentran actualmente en conversaciones avanzadas con instituciones financieras europeas en los sectores de banca minorista, banca privada y gestión patrimonial independiente. EDX se lanza inicialmente en el sur de Europa y ha sido diseñado desde su concepción para ser implementado en todo el continente a medida que el open finance se desarrolle en la región.