Del 20 de enero al 4 julio: por qué EE.UU. acaparará la atención de los mercados todo 2025

| Por Beatriz Zúñiga | 0 Comentarios

Cerramos el primer semestre de 2025 y comenzamos el segundo de la misma forma, con EE.UU. en el foco de atención. Según los expertos de las firmas internacionales de inversión, el resumen de los mercados durante el último mes y trimestre ha sido de fuerte recuperación de EEUU frente a Europa.

«Wall Street gana la partida a Europa con subidas superiores al 18% en tecnología frente al 8% del S&P 500 durante los últimos tres meses. Los sectores defensivos son los que más sufren en este contexto, siendo salud o energía los únicos sectores que han retrocedido, más de un 8% durante el último trimestre. Industrial es el sector que más rebota después de tecnología con algunas compañías del mismo subiendo fuerte en el trimestre. Mientras el dólar cierra su peor semestre desde 1973″, resumen desde Activotrade SV.

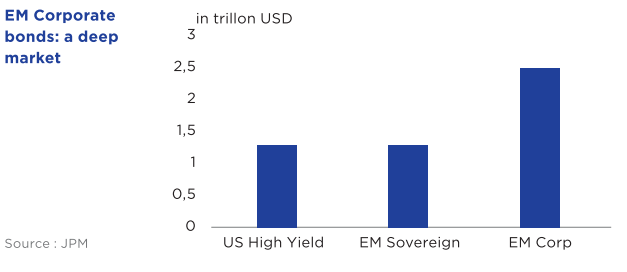

Además, tal como explican desde la gestora estadounidense Payden & Rygel, la volatilidad caracterizó el mercado de bonos en la primera mitad de 2025. “Dando un paso atrás, nos gustaría recordar a los inversores que los rendimientos de los bonos del Estado sin riesgo siguen siendo elevados. Los altos rendimientos sin riesgo tienen dos implicaciones. En primer lugar, los inversores están siendo compensados más que durante la década de 2010 por asumir un riesgo de duración adicional. En segundo lugar, los elevados rendimientos libres de riesgo aumentan el colchón de rendimiento de los bonos corporativos, que se define como el rendimiento por unidad de duración. En otras palabras, el rendimiento actual podría generar ingresos suficientes para ayudar a compensar un ligero aumento de los diferenciales corporativos”, destacan desde Payden & Rygel.

Hasta aquí el breve resumen de lo que ha dejado este primer semestre, porque lo relevante es qué ocurrirá en los próximos seis meses. Para hablar de perspectivas, hay una palabra que todas las firmas de inversión repiten: Estados Unidos. ¿Por qué será tan relevante EE.UU., y en definitiva Donald Trump, para lo que queda de año? Las gestoras comparten su visión:

La economía estadounidense: incertidumbre

Según apunta Felipe Mendoza, analista de mercados financieros ATFX LATAM, el semestre acabó con EE.UU. acaparando la atención de los inversores globales tras la publicación de las Nóminas no Agrícolas de junio, que registraron un incremento de 147.000 empleos, superando tanto el consenso de 111.000 como el dato previo de 139.000.

“La lectura optimista del dato laboral ha impulsado el posicionamiento sobre acciones estadounidenses, respaldado también por señales técnicas sólidas. El S&P 500 acaba de registrar su primer “cruce dorado” desde febrero de 2023, con su media móvil de 50 días superando la de 200 días, evento históricamente vinculado a rendimientos anuales superiores al 10%. Más del 71% de los componentes del índice cotizan actualmente por encima de su promedio móvil de 100 días, el mayor nivel del año”, señala como dato significativo Mendoza.

Otro de los últimos datos que cierra este primer semestre es la tasa de empleo. Según explica George Brown, economista jefe de Schroders, a pesar de toda la agitación por los aranceles, el mercado laboral estadounidense sigue estando notablemente fuerte. “Los despidos también siguen siendo reducidos, ya que las empresas dudan en despedir a los trabajadores debido a la escasez de mano de obra de los últimos años. Es posible que esta situación persista en algunos sectores y estados, teniendo en cuenta la postura de la Administración Trump en materia de inmigración. Dado que los trabajadores extranjeros han sido una fuente clave de creación de empleo desde la pandemia, esto podría reducir el ritmo por debajo de los 100.000 empleos necesarios para mantener la tasa de desempleo estable. Al mismo tiempo, los aranceles se traducirán en un aumento de los precios en verano. Con la Fed centrada en no volver a quedarse atrás, creemos que mantendrá los tipos durante el resto del año», afirma Brown.

Para R.J. Gallo, responsable del equipo de renta fija municipal de Federated Hermes, la cuestión es que la economía estadounidense ha mantenido niveles elevados de incertidumbre política, lo que ha debilitado tanto la confianza empresarial como la del consumidor, y que previsiblemente se reflejará en el empleo y en las decisiones de gasto. “Desde Federated Hermes creemos que los datos duros comenzarán pronto a debilitarse, lo que podría reactivar el ciclo de recortes de tipos por parte de la Fed y provocar un descenso de las rentabilidades de los bonos del Tesoro en los próximos meses”, apunta Gallo.

En opinión de Sebastian Paris Horvitz, director de análisis de LBP AM, los datos económicos estadounidenses siguen siendo dispares y pone como ejemplo el índice ISM manufacturero de junio, que mostró una contracción continuada de la actividad, aunque la producción se aceleró ligeramente.

“A escala mundial, las encuestas PMI de S&P del sector manufacturero en junio volvieron a la zona de expansión, mientras que la actividad industrial en China parece comportarse mejor. En la zona del euro, la actividad industrial sigue estancada. Evidentemente, la persistencia de un crecimiento débil no es una buena noticia. Este hecho refuerza nuestra previsión de que la inflación se mantenga bien asentada y en niveles bajos. Seguimos esperando que el BCE recorte tipos una última vez antes de finales de año”, señala Paris.

Reforma fiscal aprobada

En este contexto, el pasado viernes la Administración Trump aprobó su reforma fiscal, que extiende las disposiciones de la reforma fiscal del anterior mandato de Trump (TCJA 2017) que iban a expirar este año, e incluye aumentos en el gasto destinado a defensa y control de la inmigración ilegal. No obstante, según explican los analistas de Banca March, la ley no incorpora una de las principales promesas de campaña de Trump: la reducción del tipo impositivo máximo para sociedades del 21% al 15%.

“Tal y como ha quedado el documento, el aumento del déficit primario acumulado en la próxima década es de 3,4 billones de dólares (11,6% del PIB), más otros 700.000 millones (2,4% del PIB) en intereses. Irónicamente, el texto final es aún más deficitario que el borrador anterior, elevando la deuda en manos del público para 2034 en +10 p.p., hasta un 127%, frente al 7% anterior”, explican.

Los analistas de la entidad consideran que aunque se incluyen medidas de alivio para empresas –como la depreciación acelerada de activos–, su efecto es limitado en comparación con una reducción directa del tipo. “En cambio, las ventajas fiscales se orientan en mayor medida hacia los individuos –especialmente aquellos con mayores ingresos–, con exenciones al impuesto sobre rentas altas o la reducción permanente de los tipos impositivos a las personas físicas. Entre las nuevas medidas también se contempla la exclusión impositiva por horas extra y propinas”, señalan. Por otro lado, el límite del techo de deuda se eleva en 5 billones de dólares, lo que garantiza la capacidad de pago del Gobierno federal, que se preveía agotada tan pronto como a mediados de agosto.

En opinión de Blerina Uruci, economista jefe para EE.UU. en T. Rowe Price, la perspectiva de un nuevo paquete de estímulo fiscal debería dar un impulso oportuno a una economía que se ha ralentizado este año. Sin embargo, en su previsión de base se evitará una recesión. “De cara al próximo año, el crecimiento económico debería mejorar, ya que los estímulos fiscales suelen tardar en repercutir en la economía real. Las empresas pueden reaccionar más rápidamente que los consumidores si las desgravaciones fiscales sobre los gastos de capital se hacen retroactivas a enero de 2025, ya que su objetivo sería maximizar los beneficios de la desgravación. Sin embargo, no es seguro que puedan avanzar con la suficiente rapidez. No obstante, es poco probable que la mejora de la tasa de crecimiento compense el efecto de los menores ingresos fiscales sobre el déficit fiscal”, afirma Uruci.

La política arancelaria

A corto plazo, básicamente en julio y agosto, la política comercial de EE.UU. volverá a ser protagonista. Según indica BlackRock Investment Institute (BII) en su último informe, la formulación de políticas ha estado contribuyendo a la volatilidad del mercado, y varios desarrollos importantes en términos de políticas han tenido lugar en los últimos días. “Consideremos el alto el fuego en el Medio Oriente, el compromiso de la OTAN de aumentar el gasto en defensa y un acuerdo fiscal del G7. Estados Unidos ahora parece estar adoptando un enfoque más flexible respecto a los aranceles. Aunque la tasa actual de aranceles efectivos del 15% sigue siendo la más alta desde la década de 1930, hemos visto repetidamente que existen leyes inmutables que impiden una desviación rápida del statu quo”, apuntan.

Según su análisis, una de estas leyes –las cadenas de suministro no pueden ser reorganizadas rápidamente sin consecuencias graves– probablemente llevó a excepciones para algunas industrias y a la reanudación de las conversaciones comerciales entre Estados Unidos y China. Otra –la sostenibilidad de la deuda de EE.UU. depende de los inversionistas extranjeros– probablemente fue un factor en la pausa de 90 días en los aranceles que habían disparado los rendimientos. “No vemos un regreso a los aranceles máximos de abril y la incertidumbre comercial ahora se encuentra bien por debajo de los niveles altos de abril”, afirman.

En este sentido, EE.UU. acaba el primer semestre cerrando un acuerdo comercial con Vietnam, con aranceles del 20% y con el compromiso de la apertura total del mercado vietnamita al sector exterior americano. “El presidente Trump anunció la firma de un acuerdo comercial con Vietnam, con aranceles del 20% para todas las importaciones vietnamitas y del 40% para los transbordos. Vietnam también abrirá completamente su mercado a EE.UU. Este último avance convertirá a Vietnam en el tercer país en firmar un acuerdo con la Casa Blanca. Confiamos en que este avance disipará la incertidumbre macroeconómica que pesa sobre el mercado”, apunta Jen-Ai Chua, analista de Investigación de Renta Fija en Asia de Julius Baer.

Raphael Olszyna-Marzys, economista internacional en J. Safra Sarasin Sustainable AM, destaca que, sobre la base de los flujos comerciales de 2024, el tipo arancelario efectivo, ha aumentado casi un 13%hasta la fecha, desde el 2,5% del año pasado hasta aproximadamente el 15,5% actual. Olszyna-Marzys reconoce que, suponiendo una repercusión total en los precios de importación, y que la mitad del aumento se absorbe en los márgenes mientras que la otra mitad se traslada a los consumidores, “estimamos que los aranceles elevarán los precios un 0,7% este año”.

La Fed y Powell

El otro gran foco de atención para lo que queda de año es qué hará la Reserva Federal de EE.UU. (Fed), así como cada una de las palabras de su presidente, Jerome Powell. La duda es hasta cuándo alargará la Fed su pausa en el ciclo de recortes de tipos o si incluso podríamos ver posibles subidas de tipos. Para Gallo, “los datos duros comenzarán pronto a debilitarse, lo que podría reactivar el ciclo de recortes de tipos por parte de la Fed” y advierte de que “la economía estadounidense ha mantenido niveles elevados de incertidumbre política, lo que ha debilitado tanto la confianza empresarial como la del consumidor”.

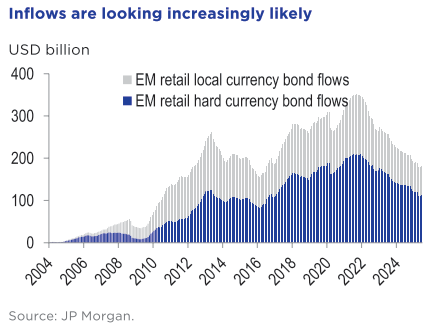

Por otro lado, Paul Dalton, director de inversiones en Renta Variable de Federated Hermes, examina las implicaciones del nuevo máximo histórico del S&P 500 y los riesgos que podrían marcar un punto de inflexión en los mercados. Según Dalton, “la presión sobre Powell para bajar los tipos es cada vez mayor” y apunta que “un recorte de tipos podría desatar flujos de capital significativos hacia la renta variable”.

Además, no podemos olvidarnos de los choques entre el presidente Trump y Powell. Sobre esta situación Clément Inbona, gestor de fondos en La Financière de l’Échiquier, opina que “la perspectiva del nombramiento de un nuevo presidente de la Reserva Federal abre la puerta a las conjeturas” y que lo “más probable es que la transición a la cabeza de la Fed marque una ruptura” en aspectos como “la independencia de la Fed frente al poder ejecutivo” o “en lo que respecta a la trayectoria de unos tipos que podrían, al menos en parte, seguir los dictados de la Casa Blanca”.