Precisión y resiliencia: dos claves para invertir en real estate en tiempos de incertidumbre

| Por cristina.lopez | 0 Comentarios

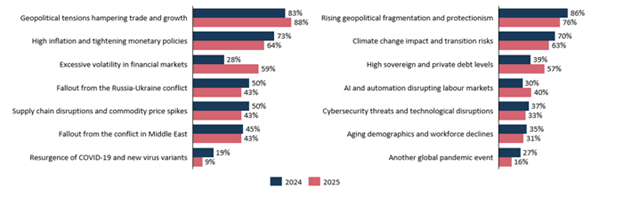

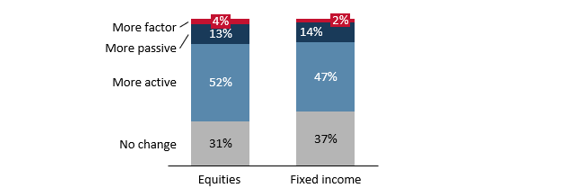

El panorama del mercado inmobiliario comercial en 2025 está marcado por una incertidumbre estructural impulsada por tensiones geopolíticas, una inflación persistente y una senda impredecible de los tipos de interés. Frente a este contexto complejo, las estrategias tradicionales basadas en asignaciones amplias por sector y enfoques impulsados por el momentum han demostrado ser insuficientes. Por ello, los expertos de PIMCO proponen un giro estratégico hacia una gestión activa, con un fuerte foco local y una selectividad extrema, abandonando las apuestas generalistas, en su informe «Perspectivas del Mercado Inmobiliario 2025».

El informe identifica sectores refugio que muestran mayor resiliencia frente a la volatilidad macroeconómica actual. Según su visión, el sector que presenta un mayor potencial de resiliencia es la infraestructura digital. «Los centros de datos se han convertido en activos estratégicos, impulsados por el auge de la inteligencia artificial, el cloud computing y el consumo intensivo de datos. Sin embargo, el crecimiento acelerado de esta demanda plantea importantes desafíos, como la escasez de suministro eléctrico, el aumento de los costes operativos y las restricciones regulatorias, lo que obliga a una gestión altamente especializada y a una planificación con visión de largo plazo», explican.

Por otro lado, el documento destaca que el sector residencial también mantiene una demanda estructural sólida, especialmente en áreas como la vivienda asequible, las residencias para estudiantes y la vivienda para trabajadores. Según argumenta, factores como la urbanización, el envejecimiento poblacional y las dificultades de acceso a la vivienda en propiedad continúan impulsando el alquiler institucional. «No obstante, las diferencias regulatorias entre países, así como las intervenciones políticas en materia de vivienda, pueden incidir en la rentabilidad de estos activos», matiza.

Logística y retail

En el caso del segmento de la logística, PIMCO considera en su informe que sigue siendo un componente clave del ecosistema inmobiliario, incluso a pesar del reciente enfriamiento en el crecimiento de los alquileres. «El auge del comercio electrónico, la reorganización de las cadenas de suministro y la necesidad de acortar los tiempos de entrega refuerzan el valor de almacenes, centros de distribución y hubs logísticos. Los activos bien ubicados, especialmente en proximidad a infraestructuras clave, continúan atrayendo capital institucional por su capacidad de ofrecer rentas estables y perspectivas de valorización a medio plazo», explican.

Por su parte, el retail, que durante años enfrentó serias dificultades, ha empezado a mostrar signos de recuperación en formatos vinculados al consumo esencial. El informe indica que centros comerciales anclados por supermercados, parques comerciales de proximidad y locales en ubicaciones prime han demostrado una mayor capacidad de resistencia frente a la volatilidad del mercado. «En algunos casos, la reconversión de activos comerciales en desarrollos mixtos o logísticos está abriendo nuevas posibilidades de inversión», matizan.

Por último, el segmento de oficinas continúa atravesando una transformación estructural. Según PIMCO, mientras que los edificios de alta calidad, bien ubicados y con certificaciones ESG, siguen siendo atractivos para empresas que buscan retener talento y cumplir con estándares sostenibles, muchas oficinas tradicionales, menos eficientes y en ubicaciones secundarias, enfrentan un futuro incierto. «El desajuste entre oferta y demanda está redefiniendo el perfil del activo deseable, y solo aquellas oficinas capaces de adaptarse al nuevo entorno laboral lograrán mantenerse competitivas», añade el informe.

Divergencias regionales y oportunidades selectivas

El análisis de PIMCO pone de manifiesto una creciente fragmentación macroeconómica entre las distintas regiones del mundo, lo que obliga a los inversores a adoptar estrategias más específicas y adaptadas a cada contexto local. En Estados Unidos, la incertidumbre en torno a la evolución de los tipos de interés ha generado un ambiente de cautela, ralentizando el mercado inmobiliario comercial. La actividad de refinanciación se ha reducido notablemente, especialmente en sectores como oficinas y comercio minorista, mientras que los inversores adoptan una actitud más conservadora ante la falta de visibilidad económica.

«En Europa, el panorama es distinto pero no menos desafiante. La región, ya debilitada por un crecimiento lento y por las secuelas de la pandemia, continúa lidiando con los efectos del conflicto en Ucrania. Sin embargo, el aumento del gasto público en defensa e infraestructuras, sobre todo en Europa del Este, está ofreciendo un nuevo impulso a determinadas áreas del mercado inmobiliario, como la logística, la vivienda y los espacios industriales vinculados a la reindustrialización», explica el informe de la gestora.

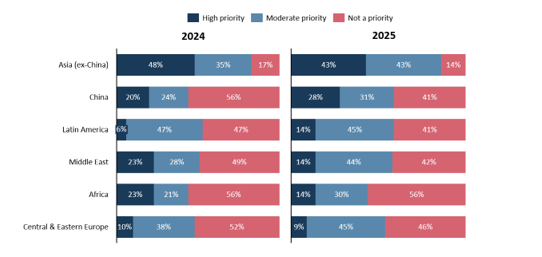

Por su parte, Asia-Pacífico experimenta una reorientación del capital hacia economías percibidas como más estables y predecibles. Mercados como Japón, Singapur y Australia destacan por su marco legal claro, sus fundamentos macroeconómicos sólidos y su profundidad institucional, lo que los convierte en destinos atractivos para los inversores. En contraste, China continúa enfrentando una presión significativa derivada de los altos niveles de endeudamiento, un sector inmobiliario frágil y una confianza del consumidor debilitada.

En este contexto de divergencias y realineamientos, las estrategias de inversión globalizadas y uniformes pierden eficacia. La tendencia dominante es una redistribución del capital hacia enfoques más regionales y focalizados, que permitan gestionar mejor el riesgo y aprovechar oportunidades locales con mayor precisión.

Oportunidades en deuda e inversiones híbridas

El informe subraya que los instrumentos de deuda siguen siendo atractivos. Con cerca de 1,9 billones de dólares en préstamos inmobiliarios comerciales en EE.UU. y 315.000 millones de euros en Europa por vencer antes de 2026, se abren oportunidades en préstamos senior, financiación puente, y soluciones de capital híbrido. La deuda ofrece protección frente a riesgos a la baja y la posibilidad de capturar valor en un entorno de apalancamiento negativo.

Según PIMCO, el camino hacia el éxito en el mercado inmobiliario actual no depende de seguir las tendencias, sino de anticiparlas con precisión y ejecutarlas con disciplina. Integrar visión global con conocimiento local, diferenciar tendencias estructurales de ruidos cíclicos y mantener la agilidad estratégica será crucial. “El mercado no ha desaparecido, simplemente ha cambiado. Aquellos inversores capaces de adaptarse con inteligencia aún pueden encontrar oportunidades sostenibles a largo plazo”, concluye el informe.

.

.