¿Supone la agitación política en Francia un riesgo para Europa?

| Por Cecilia Prieto | 0 Comentarios

Francia está en el punto de mira de los mercados, mientras los inversores asimilan la posibilidad de una caída del Gobierno tan pronto como el 8 de septiembre.

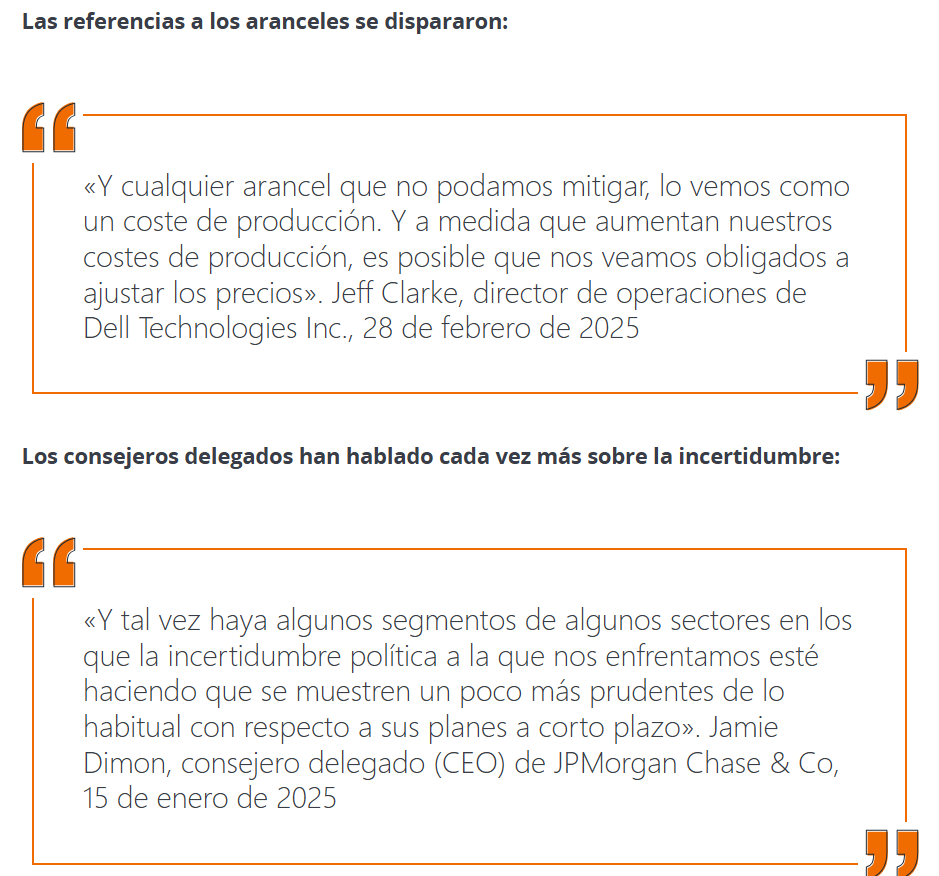

El primer ministro François Bayrou sacudió los mercados el 25 de agosto, cuando anunció inesperadamente una moción de confianza sobre su plan para recortar el déficit presupuestario.

En respuesta, los principales partidos de la oposición francesa declararon que votarían en contra de Bayrou y su Gobierno minoritario, mientras que el ministro de Justicia, Gerald Darmanin, declaró a France 2 TV que «no podía descartar» una disolución del Parlamento, un escenario que provocaría elecciones anticipadas.

Los costes de financiación a 10 años de Francia subieron hasta el 3,53 %, el nivel más alto desde marzo. El índice CAC40 de valores de gran capitalización de Francia cayó casi un 2 % en la sesión bursátil del 26 de agosto, encaminándose hacia su segunda jornada consecutiva de pérdidas (1).

La nueva agitación política se produce poco más de un año después de que el presidente Emmanuel Macron convocara y perdiera unas elecciones anticipadas. Las elecciones dieron lugar a un parlamento más fragmentado.

En el actual clima político dividido, las probabilidades parecen estar en contra de Bayrou, a menos que consiga separar al Partido Socialista de centroizquierda del bloque de izquierda y convencer al partido de extrema derecha Frente Nacional (RN) para que se abstenga en la votación de confianza.

Sin embargo, no descartamos que un presupuesto diluido para 2026 pueda seguir aprobándose bajo un nuevo primer ministro.

En caso de elecciones parlamentarias anticipadas, cabría esperar que surgiera otra coalición inestable o que asumiera el poder un gobierno de izquierda o de derecha.

Consideramos que hay tres cuestiones clave en torno a la moción de confianza:

1. ¿Cómo afecta la nueva inestabilidad a las perspectivas fiscales de Francia?

Creemos que el Gobierno seguirá teniendo dificultades sin una restricción fiscal significativa, o incluso con un gasto aún mayor. Prevemos que las previsiones de déficit presupuestario para 2026 y años posteriores sigan aumentando, lo que ejercerá una presión al alza sobre los costes de financiación de Francia. El Gobierno se ha fijado como objetivo un déficit presupuestario del 5,4 % del PIB en 2025 y del 4,6 % en 2026, en el marco de un plan cuatrienal destinado a ajustar el déficit de Francia al límite del 3 % establecido por la UE (2).

2. ¿Cómo afecta esto a las perspectivas de crecimiento de Europa?

La inestabilidad política suele lastrar la confianza económica. Por ejemplo, las empresas pueden retrasar sus decisiones de inversión y contratación si no están seguras del panorama político. En Francia, concretamente, la confianza de los consumidores tiende a correlacionarse con la popularidad de los principales políticos. Si los consumidores tienen menos confianza en sus líderes políticos, tienden a gastar menos. Creemos que la debilidad impulsada por factores internos podría perjudicar a la economía francesa más de lo habitual en un entorno de tensiones comerciales intensificadas. Como segunda economía más grande de la zona euro, la debilidad de la demanda francesa podría lastrar el crecimiento europeo en general.

3. ¿Pone esto en peligro la cohesión europea?

Consideramos que la incertidumbre política francesa pesa sobre los activos de riesgo europeos, incluido el euro. La política exterior y europea de Francia sigue estando en gran medida bajo el control presidencial y no esperamos un cambio inminente de presidente. La posición del presidente Macron se ha visto debilitada por las consecuencias de su decisión de disolver el Parlamento el año pasado, pero una dimisión anticipada sigue siendo un riesgo extremo. Aun así, el descontento con el gobierno centrista podría fortalecer a los extremos, lo que podría dar lugar a un escenario en el que un candidato de extrema izquierda y otro de extrema derecha se enfrenten en la segunda vuelta de las elecciones presidenciales de 2027. Aunque ambos bandos han suavizado su retórica euroescéptica en los últimos años, podrían seguir siendo socios difíciles para la UE y sus Estados miembros.

¿Qué implican los problemas de Francia para la zona euro?

La resiliencia de la zona euro ha mejorado significativamente desde la crisis de la deuda soberana de 2011-2012. El Banco Central Europeo ha desarrollado herramientas como el Instrumento de Protección de la Transmisión (TPI) para intervenir en mercados desordenados, y el Mecanismo Europeo de Estabilidad (MEDE) puede proporcionar apoyo condicional a los Estados soberanos en dificultades.

Lo más importante es que las reformas y la disciplina fiscal de los antiguos países en crisis han restaurado su competitividad y su salud fiscal. En consecuencia, el aumento de los diferenciales de los bonos soberanos en Francia no está provocando actualmente un contagio en la periferia.

En resumen, es probable que Francia siga siendo políticamente inestable al menos hasta las próximas elecciones presidenciales, luchando por revertir su trayectoria fiscal poco saludable y actuando como un lastre para el crecimiento y la reforma institucional europeos. Esperamos un rendimiento inferior al esperado de los activos de riesgo franceses, un aumento de los diferenciales soberanos y dificultades para el euro. Sin embargo, en nuestra opinión, solo unas elecciones presidenciales anticipadas supondrían un riesgo inmediato para la resiliencia europea.

Tribuna de opinión de Christian Schulz, economista jefe de Allianz Global Investors