A estas alturas del siglo XXI la interconexión de los sistemas financieros de México y Estados Unidos es una de las más completas del mundo. En este contexto, las acusaciones del departamento del Tesoro de Estados Unidos, así como de la Financial Crimes Enforcement Network (FinCEN), contra los bancos mexicanos CI Banco, Intercam y la Casa de Bolsa Vector formarán parte de una historia que se remonta muchos años atrás.

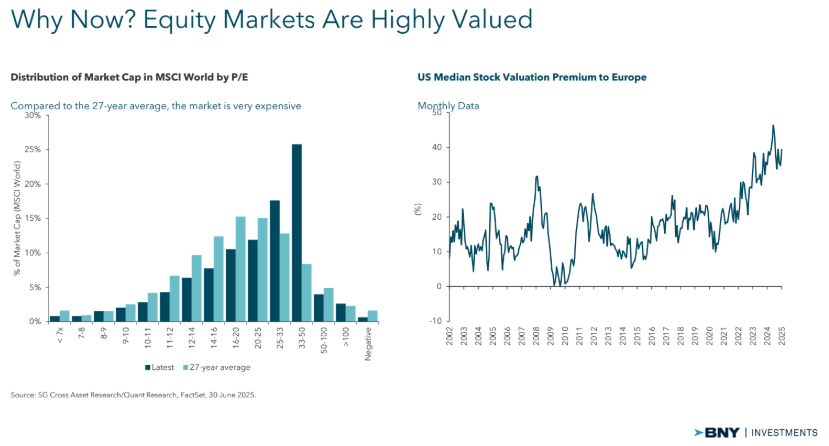

Según cifras del Banco de México el flujo monetario mensual de bancos que operan en el país con sus contrapartes estadounidenses totalizó la cifra de 359.700 millones de pesos, alrededor de 18.931 millones de dólares a un tipo de cambio promedio de 19 pesos por dólar.

Lo anterior sin considerar los datos de remesas, que el año pasado alcanzaron la cantidad de 64.745 millones de dólares, un aproximado de 177,38 millones de dólares diarios que llegan desde Estados Unidos al sistema financiero mexicano. Adicionalmente, cifras del departamento de Comercio de Estados Unidos estiman que el intercambio comercial diario entre ambos países se ubica entre 650 y 1.500 millones de dólares, cantidad que en una buena proporción debe ser liquidada entre bancos de México y de Estados Unidos.

Controlar un flujo monetario de tal magnitud no es fácil, y las tentaciones para que los sistemas financieros de ambos países sean utilizados por las organizaciones criminales para lavar sus ganancias es muy fuerte, señalan expertos a Funds Society.

El intercambio diario entre bancos de México y Estados Unidos se calcula en poco más de 18.000 millones de dólares

La operación “Casa Blanca y otros antecedentes”

El 18 de mayo de 1998 el Departamento del Tesoro de Estados Undos anunció la culminación de la operación Casablanca, considerado en su momento como el golpe más certero contra el lavado de dinero en Estados Unidos pero que involucró acusaciones y sanciones contra más de doce instituciones financieras mexicanas, señaladas de favorecer el blanqueo a los cárteles. En ese momento algunos de los bancos señalados fueron el entonces segundo banco más grande de México, BBVA Bancomer, así como a los desaparecidos Banca Serfín y Banca Confía; en su momento, las acusaciones supusieron un cimbronazo para el sistema bancario de México, tal como sucedió hace unos meses con los señalamientos contra CI Banco, Intercam y Vector Casa de Bolsa.

“Es importante mencionar que lo que vemos hoy tiene sus antecedentes, recordemos algunos eventos que se van conectando a lo largo del tiempo para constatar que no es novedoso; la operación Casa Blanca incluyó en su momento la detención de algunos banqueros mexicanos, después vino el escándalo del banco HSBC, un cisma en su momento para el ecosistema financiero mexicano que se zanjó con una megamulta; después vino la inclusión en la famosa lista negra de la OFAC a personalidades mexicanas como futbolistas y cantantes, esos fueron los primeros avisos”, dijo Salvador Mejía, experto y abogado enfocado en la prevención de lavado de dinero, financiamiento al terrorismo y anticorrupción.

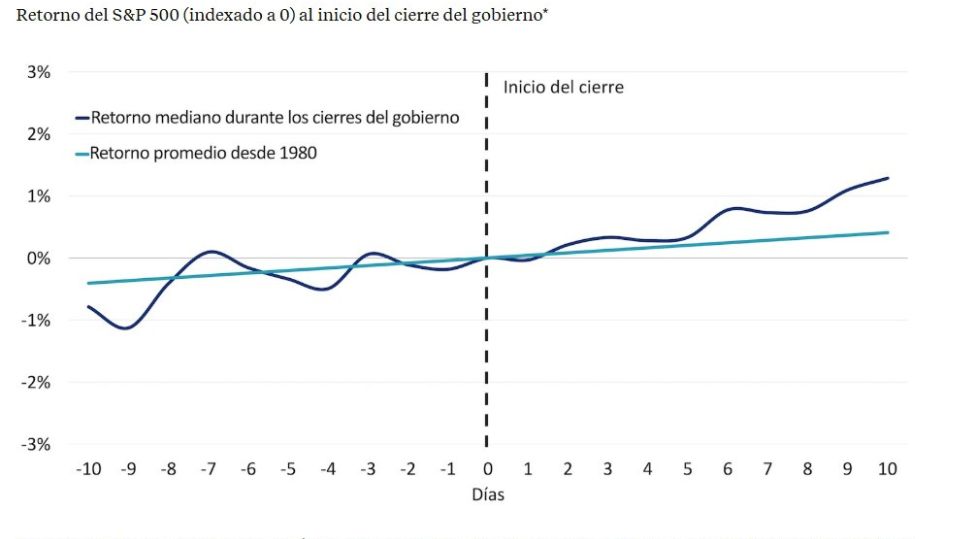

La crisis actual que involucra a varias tres entidades financieras mexicanas se enmarca en la lucha del presidente Donald Trump contra el tráfico de Fentanillo. Y como en 1998, el sistema financiero de México es altamente vulnerable.

“El destino nos alcanzó, a finales de la administración pasada en Estados Unidos todas las áreas del departamento del Tesoro de Estados Unidos encargadas de monitorear el dinero del narco y de los terroristas se activaron con fuerza, fue entonces cuando llegó a México la entonces secretaria del Tesoro, Janet Yellen, para “leer la cartilla” a las principales autoridades financieras del país, desde la SHCP (Secretaría de Hacienda y Crédito Público), la CNBV (Comisión Nacional Bancaria y de Valores), UIF (Unidad de Inteligencia Financiera), ABM (Asociación de Bancos de México), hasta incluso reunirse con el entonces presidente Andrés Manuel López Obrador”, cuenta el experto.

“Desde hace años ya se venía estableciendo una ruta crítica de lo que puede suceder si e incumple con las reglas antilavado de Estados Unidos, pero la pregunta es ¿esto termina aquí?, parece que no, desde mi punto de vista es apenas la primera demostración de la lucha frontal del presidente Trump contra el dinero del fentanilo”, dice.

Todos los días llegan de Estados Unidos a México 177 millones de dólares en remesas

La trampa del Compliance Officer y el riesgo de contagio sistémico

En ese sentido, Salvador Mejía expone su preocupación sobre si los bancos y el sistema financiero de México en general están bien preparados para bloquear las operaciones de lavado de dinero y evitar con ello futuras sanciones que pongan en riesgo a más instituciones. Desde su punto de vista, la aplicación de leyes estadounidenses extraterritoriales pone en riesgo a muchas instituciones alrededor del mundo.

“El problema es que en México los Compliance Officer de los bancos dedican entre el 80% y el 90% a cumplir con una regulación compleja y excesiva para evitar multas de las autoridades, a cumplir con lo que dicen los manuales, y se deja de lado la “investigación fina”, una investigación de fondo que les permita evitar operaciones irregulares.

En resumen, el cumplimento legal a veces conspira contra la lucha contra el crimen financiero, por paradójico que parezca: “Falta el rigor y el colmillo necesario, lo que estamos permitiendo es que los operadores financieros de la delincuencia organizada encuentren campo fértil para poder mover sus capitales, y eso no lo detectamos en México. Estamos atrapados en esta dinámica de cumplir con la ley y no investigamos correctamente. En el día a día y la aplicación de los protocolos, descuidamos otras situaciones, no estamos preparados en México para situaciones extraordinarias como la que se presentaron con los bancos sancionados”.

Para Mejía, México está frente a un riesgo de contagio sistémico: “Si esto pasó con los dos bancos y la Casa de Bolsa señalados, le puede pasar a cualquier otra institución porque hay evidencias de que los capitales de la delincuencia organizada operan en los bancos y muchas veces las matrices de riesgo laxas no los detectan”.

En este sentido, basta con una orden directa del departamento del Tesoro de Estados Unidos a sus instituciones bancarias para prohibirles realizar operaciones con determinada institución para colapsar a dicho banco y prácticamente condenarlo a la extinción, tal como sigue vigente la amenaza contra CI Banco, intercam y Vector Casa de Bolsa.

“Hoy más que nunca está vigente en Estados Unidos aquella vieja práctica que permite que con solo la sospecha se retiren recursos de los bancos, se cancelen sus operaciones y se lleve al cierre por inanición de dichas instituciones. Por ahora los afectados fueron dos bancos que no representan ni el 3% de los activos del sistema bancario del país, pero un impacto similar a un banco más grande sería devastador”, dice el experto.

La conclusión del experto es demoledora: “A riesgo de jugarme mi reputación, en México el lavado de dinero todavía es altamente factible. Tenemos un ecosistema bancario muy sólido, tenemos leyes, hay un marco normativo muy sólido, hay un marco legal sólido, políticas y procedimientos, instituciones reguladoras, pero basta con hacer dos cosas para evitar todo lo anterior: una apariencia de legitimidad y pasar por abajo del radar del SAT”, concluyó.

Los Compliance Officers de los bancos mexicanos están atrapados en regulaciones excesivas

Un control antilavado permanente, tarea que nunca trendrá fin

Sandro García Rojas Castillo fue en su momento Vicepresidente de Supervisión de Procesos Preventivos en la Comisión Nacional Bancaria y de Valores (CNBV), hoy es catedrático y especialista certificado en prevención y detección de lavado de dinero en la iniciativa privada. Desde su punto de vista, el avance de México en control antilavado es uno de los mayores del mundo, aunque siempre será perfectible, se trata de una tarea que nunca tendrá fin.

“Los controles antilavado han sido aplicados correctamente, de tal manera que existe la posibilidad de que las instituciones acusadas puedan contrarrestar las sanciones impuestas por las autoridades estadounidenses, aunque se trata de un proceso complejo. Día a día se registran miles de operaciones en la banca mexicana; nos ha tocado ser parte de evaluaciones como las realizadas por el GAFI (Grupo de Acción Financiera Internacional), tenemos una relación muy intensa con Estados Unidos, pero es importante estrechar la relación y no bajar la guardia”, señala.

“El riesgo sistémico es alto en México y en el mundo; los mecanismos de prevención son sólidos, pero deben ser perfeccionados prácticamente día con día”

Para Sandro García Rojas la aplicación de la regulación en México se rige por los estándares internacionales, lo que la pone a la vanguardia: “Recordemos que el régimen financiero internacional es un régimen donde nos acompañamos todos; la banca mexicana necesita a la banca corresponsal de otros países para poder llevar a cabo operaciones internacionales, de tal suerte que esta banca también tiene métricas que coinciden con los de la banca mexicana”.

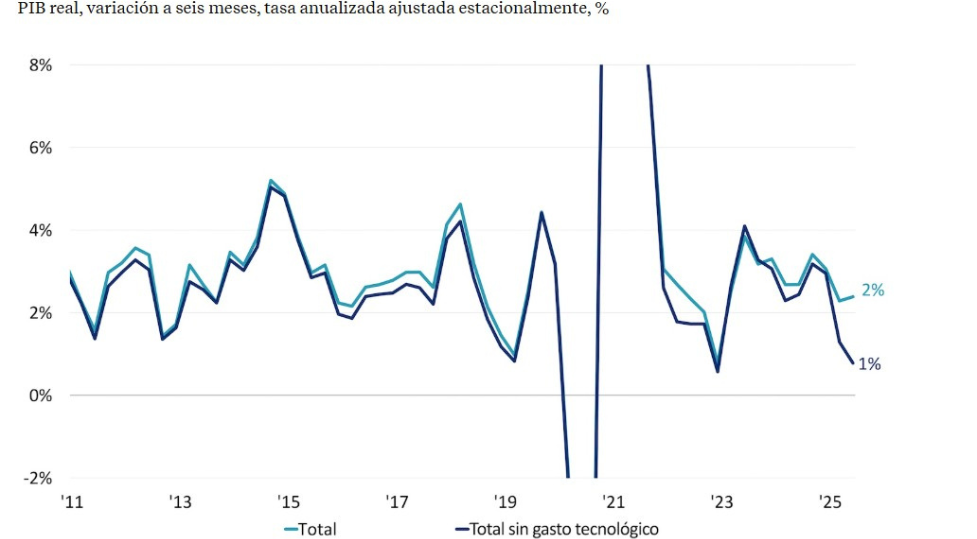

No obstante, tampoco es posible cerrar los ojos a los montos que de manera ilícita generan los grupos delincuenciales y la exposición que tienen los sistemas bancarios como el de México para ser utilizados.

“Es imposible no aceptar y hacer una reflexión sobre los importantes flujos de dinero generados por actividades ilícitas. Todo mundo sabe de los controles en el sistema financiero pero la pregunta es si esto ha sido suficiente y la respuesta es que claramente no lo ha sido porque el problema es mayúsculo, estamos frente a la necesidad inminente de cambiar la forma de pensar, de cuidar y mejorar los mecanismos para logra que haya resultados mejores, más contundentes”.

Sandro García Rojas dice que los controles actuales tanto en México como en muchas naciones son sólidos pero mejorables, y esa es la tarea de quienes se dedican al tema, no hay forma de detenerse siquiera por un momento.