El creciente protagonismo de las inversiones alternativas, la digitalización de la industria y el camino hacia una unión transfronteriza de los mercados europeos -allanado por la simplificación normativa-, fueron algunos de los temas que centraron el debate en el XV Encuentro Nacional de la Inversión Colectiva, organizado por Deloitte e Inverco y celebrado esta mañana en Madrid. Desde que se produjera el primero de esos encuentros, la industria de fondos tradicional doméstica ha multiplicado su volumen por 2,5 veces, lo que da prueba de “la salud y consolidación del producto fondo en el mapa del ahorro en España”, en un entorno de competencia internacional en el que las gestoras nacionales siguen teniendo una «cuota dominante». “El sector está muy consolidado y, a pesar de ello, sigue creciendo de forma considerable año a año, con cifras de un dígito pero de forma sostenida y que llegan a los dos dígitos en productos de capital riesgo y mercados privados cerrados”, recordó Carlos San Basilio, presidente de la CNMV.

Y precisamente estos mercados centran ahora su atención como supervisores, sobre todo en productos innovadores como los fondos de continuación o los semilíquidos. “El capital riesgo cuenta ya con activos cercanos a los 50.000 millones, pero también plantea retos ante la creciente presencia del minorista y, como supervisores, estamos poniendo mayor foco”, explicó. En concreto, están siendo “especialmente cuidadosos” en la medida en que los vehículos que invierten en mercados privados “se van desarrollando y transformando, saliendo de la ortodoxia”, dijo, en referencia a los nuevos evergreen o a los fondos de continuación, donde abogó por vigilar, respectivamente, que se cumplan las promesas de liquidez y que se estructuren de forma correcta.

“Los fondos de continuación se estructuran cuando se ve que las inversiones, estipuladas para un cierto periodo, aún tienen recorrido o no compensa vender y salir en ese momento, y se están pidiendo autorizaciones para extenderlas en el tiempo; como el minorista está entrando hay que mirarlo con cuidado. Por su parte, en los fondos evergreen, que ahora están creciendo, el inversor tiene distintas ventanas de liquidez pero, para generar esa posibilidad, hay que tener activos lo suficientemente líquidos y eso exige una mayor supervisión por nuestra parte. Ambas son una especie de ‘desviaciones’ del modelo de libro del capital riesgo y, debido a la presencia del minorista, exigen un mayor control», explicó.

Otro de los retos que señaló directamente San Basilio fue la digitalización, con normas como MiCA o DORA en vigor, alineadas con las exigencias de calidad y transparencia del sector y que ofrecen oportunidades pero donde también ve riesgos, como por ejemplo en el tema de los criptoactivos. “Nos preguntamos hasta qué punto pueden ser una buena alternativa a las inversiones tradicionales y hasta qué punto no se están viendo contaminados o limitados en su crecimiento por las criptomonedas, que son algo diferente. Nuestra postura es de prevención más con respecto a las criptomonedas que con los criptoactivos, y estamos trabajando con entidades que quieren incorporar la tecnología adecuada para desarrollarlos. De hecho, la tokenización de las participaciones en los fondos es una línea nueva en ebullición: habrá que ver hasta qué punto se materializa en productos atractivos para las gestoras y para el público, pero llevamos años trabajando con los participantes del mercado interesados en desarrollar esta tecnología para ponerla en marcha con las máximas garantías”.

Una mejor fiscalidad en las futuras cuentas de ahorro

Otro de los retos del sector es lograr una efectiva unión de capitales, un camino que se está transitando con la ayuda de la normativa de Unión de ahorro e inversiones en Europa (SIU), en el marco de la cual la Comisión Europea ha hecho propuestas como la creación de las cuentas europeas de ahorro (SIAs) y el laboratorio de competividad -iniciativa de siete países entre los que está España- ha propuesto la etiqueta «Financie Europe».

“A futuro soy optimista: creo que hay una mayor sensibilidad por parte de las autoridades y los gobiernos para ver cómo facilitar el tránsito del ahorro a la inversión como medida fundamental para que Europa recupere su competitividad, con ideas como la SIU. Más del 30% de la riqueza de los hogares españoles está en depósitos frente al 10% en Suecia, donde las cuentas individuales han tenido más éxito, pero para replicar el modelo aquí hay que dar con la combinación adecuada de productos y fiscalidad, porque, de otro modo, las cuentas de ahorro terminarán siendo marginales y necesitamos que sean sistémicas. Desde la CNMV tenemos que pensar en lo que interesa más al minorista y suponga atractivos y ventajas en esa cuenta y no tanto en la imposición de condiciones: es un equilibrio que aún no está cerrado”, indicó San Basilio. En el evento, coincidieron las voces que pidieron una fiscalidad favorable para su desarrollo.

La sostenibilidad fue otro de los retos que mencionó el presidente del supervisor, recordando los resultados positivos del reciente análisis sobre la comunicación de las actividades sostenibles de las gestoras y los fondos. En su opinión, “estamos en momento pendular, pues el reporting que han de emitir las gestoras va a verse afectado por toda la de simplificación normativa” predominante en Europa –ya las empresas se han beneficiado de una reducción exigencias con el paquete ómnibus, si bien desde la CNMV apoyan no tanto esas rebajas de exigencias sino una cobertura amplia del tejido empresarial para que las gestoras puedan tener información suficiente en sus inversiones-. La CNMV recordó que se avecinan cambios esa la normativa de reporting de las actividades sostenibles, con la definición de nuevas categorías -algo que se espera para mediados de noviembre y que va en una dirección muy relevante, la de cambiar el reporting de la actividad de sostenibilidad por parte de los fondos-.

Simplificación regulatoria

Y es que, en general, en el ámbito regulatorio estamos inmersos en ese movimiento pendular, que bascula desde los excesos regulatorios que siguieron a la crisis financiera de 2008 –con una acumulación de normas que «han perjudicado la competitividad de los mercado de capitales europeos», unidas a la nueva legislación en otros ámbitos- hasta un cambio muy claro compartido por las autoridades que apunta a la necesidad de simplificación, la reducción de cargas y un enfoque de la supervisión en factores más relevantes desde el punto de vista del riesgo, para dar estabilidad financiera y protección a los inversores. “Hemos visto prácticas poco eficientes y que al final ponen barreras para el acceso del inversor minorista. Por ejemplo, la RIS debe facilitar acceso del minorista y no introducir nuevas barreras para él y para los intermediarios (…) En la CNMV estamos comprometidos con esta simplificación de cargas”, dijo su presidente.

También se mostró de acuerdo Ángel Martínez-Aldama, presidente de Inverco, que habló de un “momento crucial” en una Europa que transita hacia una mayor digitalización, sostenibilidad, seguridad y defensa y busca hacer esa transformación con el concurso del sector privado, con iniciativas como la SIU –con medidas a implementar como la etiqueta Finance Europe, o la cuenta de ahorro, y en pensiones, con tres iniciativas que publicará la Comisión próximamente-. “Con RIS, la idea era acercar al minorista a los mercados europeos pero incluso con la redacción mejorada no tiene pinta que vaya a cumplir sus objetivos. En nuestra opinión, salvo que se hagan ajustes importantes, esta propuesta debería retirarse”. El presidente de Inverco defendió la necesidad de “evitar sobre regular los productos ya regulados y centrar la regulación en los no regulados, porque si no no incentivaremos el acceso del minorista a los mercados”.

Impulsar el sistema de pensiones

Sobre la hoja de ruta legislativa española, en el marco europeo habló del informe de la OCDE para el impulso de los mercados, publicado hace un año, donde, además de la cuenta de ahorro promovida por la SIU, destacó siete propuestas para incentivar los fondos de pensiones, “el patito feo del ahorro”, tanto de empleo como individuales, con ideas como el aumento de los límites de inversión y la eliminación de la liquidez a 10 años pues, dijo, “los países con mayor desarrollo de su sistema de pensiones son también aquellos con mercados más desarrollados y ciudadanos con mayor conocimiento financiero”. La CNMV cuenta con un grupo de trabajo para aterrizar estas medidas.

Desde Inverco piden que, para cambiar la realidad en España (con una tasa de sustitución del 80-0-0 en los tres pilares, frente a otros países con tasas 42-8-5, donde el 98% de las prestaciones vienen del primer pilar y donde los análisis dicen que España gastará 3 puntos adicionales del PIB para cubrir gastos frente a 0,4 de la UE), son necesarias las reformas: “O reforzamos los tres pilares o tendremos problemas de sostenibilidad”, advirtió. “La ley del 2022 no ha cumplido los objetivos que se plantearon para incentivar los planes para pymes, autónomos y administraciones públicas y eso, junto a la reducción de los límites fiscales, ha empeorado la situación. Debemos evitar persistir en errores que no nos llevan al objetivo, que es extensión del sistema de pensiones, especialmente en el ámbito empresarial”.

En cuanto a las reformas pendientes en pensiones, Martínez-Aldama destacó cuatro: reconstituir los límites de aportación en el sistema individual -«hemos periodo más de 10.000 millones en el tercer pilar en cuatro años a una velocidad de 2.700 millones cada año-, incentivar los fondos de pensiones de empresa –por ejemplo con medidas fiscales-, beneficiar el rescate de los planes en el momento de la jubilación (con el ejemplo vasco sobre la mesa) y estimular el trasvase del ahorro inmobiliario hacia el financiero para el largo plazo, en forma de incentivo a la venta de inmuebles, extendiendo el beneficio de las rentas vitalicias a las financieras.

El presidente, aunque felicitó las reformas recientes y la eliminación de “eñes” (como la reciente aprobación del préstamo de valores en las IICs, algo que espera que se extienda a los fondos de pensiones), destacó tres retos aún pendientes en el sector de la inversión colectiva: el desarrollo de las inversiones alternativas, de los fondos institucionales y de los vehículos sostenibles. “Sería necesario que los ELTIFs tuvieran una tributación del 1% y no del 25%, y que se permitieran fondos institucionales donde las contrapartes sean elegibles y no se exija un mínimo de inversores pero sí máximo”, dijo.

Los otros retos

Alberto Torija, socio responsable del área de Asset Management de Deloitte, coincidió en la necesidad de hacer de la regulación un instrumento que ayude al crecimiento de la industria a la vez que proteja al minorista y garantice su acceso a los mercados, propiciando la aparición de nuevos productos, incentivados fiscalmente, y evitando diferencias entre países.

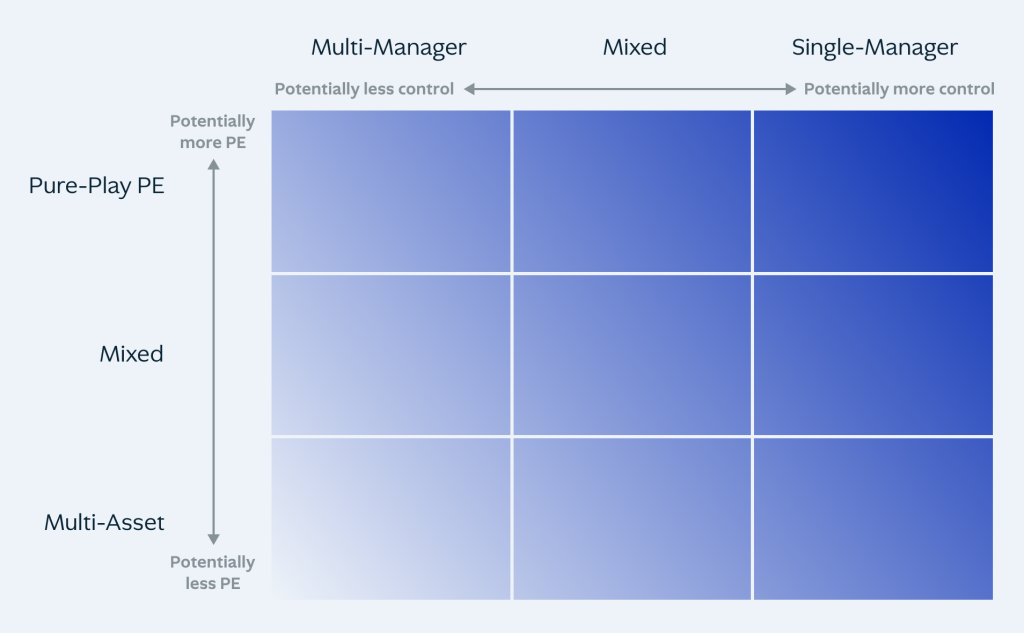

Entre los retos de futuro, destacó la movilización del ahorro desde los depósitos hacia los mercados de capitales, algo que ahora se está impulsando –“veo mayor voluntad políticas, con posibles incentivos fiscales, que tienen capacidad de movilizar las cosas”-; la vehiculización de ese ahorro también a través del fondo de pensiones; el alineamiento de la industria para virar hacia un enfoque de prestación de servicios vs producto; un buen uso de la IA y la tecnología –“el futuro de la inversión colectiva depende en gran medida del uso que hagamos de la tecnología”-; o la respuesta del sector con respecto a los mercados privados. “Las gestoras deben estar preparadas par dar respuesta a nuevos productos que están llegando, por ejemplo en los mercados privados, con una adecuada planificación y tomando decisiones estratégicas no solo sobre la forma de gestionar el producto sino también sobre el perfil del cliente, porque la normativa es más laxa pero no hay que olvidar el tema de la liquidez”, advirtió.