Resultados del 3T: sorpresas positivas que refuerzan el momentum

| Por Romina López | 0 Comentarios

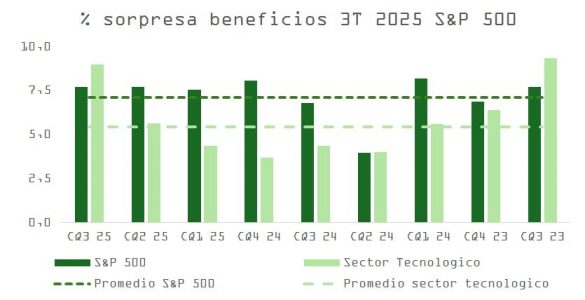

La temporada de resultados en Estados Unidos avanza en línea con las expectativas del mercado. Según Bloomberg, un 85% de las empresas han superado las estimaciones de beneficios (en +7,7% en media) y un 69,5% ha batido en ingresos (sorpresa de +2,4%), cifras que superan las medias de los últimos ocho trimestres tanto en el S&P 500 como en el sector tecnológico.

Aunque los grandes nombres —Alphabet, Microsoft, Amazon, Meta— aún no han reportado, el mercado sigue escalando la clásica “pared de preocupaciones”, impulsado por el sólido desempeño de compañías vinculadas a la infraestructura de IA.

Inversión en infraestructura de IA: señales de continuidad

Empresas como Vertiv o GE Vernova, clave en el desarrollo de centros de datos y soluciones energéticas, mostraron crecimientos interanuales en sus carteras de pedidos de entre el 55% y el 60%. Este dato refuerza la tesis de que la carrera por el liderazgo en IA sigue activa, con fuertes flujos de capital hacia la base física que sustenta la computación avanzada.

Sin embargo, el escepticismo persiste. Lanzamientos como Atlas (el navegador de OpenAI que compite con Google) o Sora 2 (para el desarrollo de imágenes por IA y con aspecto de red social IA) han generado dudas sobre si estos desarrollos justifican la inversión masiva —en muchos casos, superior a los cientos de miles de millones de dólares— necesaria para su despliegue.

Inversiones circulares: ¿riesgo sistémico o vendor finance?

El debate en torno a la “circularidad” de las inversiones en IA ha ganado fuerza. Casos como la participación de Nvidia en OpenAI, mientras esta última es cliente clave de sus GPUs, han llevado a algunos analistas a trazar paralelismos con prácticas del pasado como las de Lucent, Enron o Cisco en los años 90.

Pero el contexto actual es distinto:

¿Hay inflación artificial de ingresos?

No en el sentido clásico. Los productos son tangibles y tienen demanda real (chips, capacidad de cómputo y servicios de IA). Las transacciones son públicas, auditadas y reguladas. Lo que observamos se asemeja más a vendor financing: empresas con balances fuertes financian a sus clientes estratégicos, como ocurre en otras industrias (automoción, telecomunicaciones, defensa).

¿Existe riesgo sistémico por interdependencia?

Sí, pero no es nuevo. La cadena de valor de la IA ya estaba altamente interconectada antes de estos acuerdos. Lo que los vínculos cruzados hacen es formalizar esa interdependencia, pero también diversificarla. Por ejemplo, Nvidia ahora está expuesta no solo a los hiperescaladores tradicionales, sino también a actores como xAI, Coreweave y la propia OpenAI.

¿Volvemos a 1999? Lecciones aprendidas y diferencias clave

El paralelismo con la burbuja dotcom es tentador, pero incompleto. Las diferencias estructurales son claras:

- Los productos y servicios ya generan ingresos. Empresas como Palantir y Anthropic muestran crecimiento tangible en uso y monetización.

- Mayor escrutinio regulatorio y contable. La transparencia es mucho mayor que en los años 90.

- Menor apalancamiento. Las estructuras de capital actuales son más robustas y con menos deuda encubierta. El anuncio de la nueva emisión de deuda de Vantage Data ($38 mil millones) para financiar la construcción de centros de datos en Tejas y Wisconsin que explotara Oracle es, de momento, una alerta aislada. No se publica de forma transparente el porcentaje de participación ni los accionistas principales de Vantage Data (fue adquirida por Digital Bridge en 2017 y está participada por Silver Lake, AustralianSuper y otros inversores), y por lo tanto no se dispone de información suficiente para confirmar o desmentir que pueda estar siendo utilizada como vehículo de financiación fuera de balance.

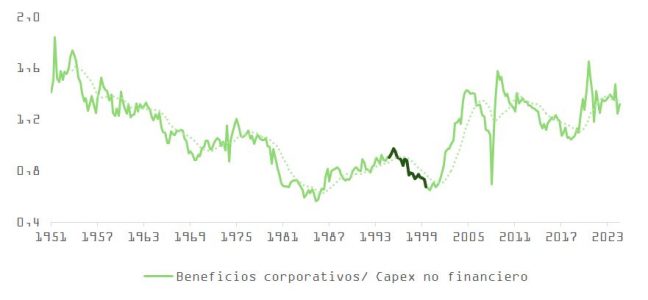

- Flujos de caja operativos sólidos. Las tecnológicas actuales, a diferencia de muchas dotcom, financian su CAPEX con generación interna, no con dilución accionarial.

- Los beneficios por acción continúan su tendencia alcista.

- Las inversiones (CAPEX) no están lastrando aún de forma notable los beneficios de las empresas.

En resumen: el ecosistema es más sólido, aunque no exento de riesgo.

Evaluación de riesgos: qué está realmente en juego

Inflación contable:

- Los productos son reales y la lógica financiera tiene sentido industrial.

Riesgo de interdependencia:

- Elevado pero estructural. No es causado por los acuerdos circulares, sino por la naturaleza de una industria en rápida expansión y alta concentración tecnológica.

Comparación con el año 2000:

- La lección clave de la burbuja dotcomes que, si la inversión excede de forma persistente los retornos, incluso la narrativa más poderosa puede romperse. Por ahora, sin embargo, no hay señales claras de desalineación extrema entre inversión y retorno.

Conclusión: tendencia alcista con volatilidad incorporada

Los datos de resultados y las señales desde el ecosistema de IA respaldan la continuidad del ciclo alcista, aunque con mayor dispersión sectorial (la concentración en torno a las acciones ganadoras puede aumentar) y potencial de volatilidad. La esperada reunión entre Trump y Xi el próximo jueves en el simposio APEC o las elecciones en Argentina el día 26, podrían dar lugar a movimientos irregulares.

El mercado sigue premiando a las compañías con exposición directa a la infraestructura y aplicación real de IA, mientras cuestiona la sostenibilidad de modelos aún no monetizados.

El rally puede continuar, pero los filtros de calidad y sostenibilidad del crecimiento serán cada vez más determinantes para generar alpha en el nuevo ciclo. La situación beneficia la inversión en gestión activa.