Banca March, constructiva en bolsa ante un ciclo impulsado por la inversión y la productividad

| Por Elsa Martin | 0 Comentarios

El equipo de Estrategia de Mercados de Banca March considera que 2026 arranca con un elevado nivel de incertidumbre, pero con fortalezas suficientes para sostener el ciclo económico. La entidad prevé un crecimiento global del 3,3%, un ritmo muy similar al promedio histórico. Esta expansión tendrá una característica diferencial: la inversiónse convertirá en el principal motor de la actividad durante este nuevo lustro, aportando por sí sola cerca de un tercio del avance del PIB mundial.

En este contexto, los expertos de la entidad destacan que la transformación tecnológica, especialmente ligada a la mayor adopción de la inteligencia artificial (IA), está generando una ola de inversión que no solo impulsará la productividad, sino que transformará la economía y traerá nuevas necesidades energéticas e importantes inversiones en infraestructuras. Se estima que cerca de una quinta parte de la demanda eléctrica de Estados Unidos en 2030 estará vinculada a centros de datos, reforzando así el papel estratégico de estas inversiones.

En el plano geopolítico, Banca March señala que la Administración estadounidense continúa redefiniendo el orden económico global con un enfoque transaccional, con el objetivo de frenar a China. Actualmente, la influencia comercial de China en África es tres veces mayor que la de EE.UU., mientras que en Sudamérica su cuota sobre los intercambios de bienes se ha incrementado del 3% a inicios del siglo al 22%, superando la estadounidense del 19%. A pesar de las tensiones comerciales y las subidas de aranceles agresivas, la recaudación efectiva ha sido mucho menor a la anunciada, y EE.UU. ha reducido su dependencia directa de importaciones chinas, redirigiendo parte de estos flujos hacia terceros países.

Banca March también advierte que, a medida que se acerquen las elecciones legislativas estadounidenses de noviembre, la Administración Trump deberá centrarse en recuperar el poder adquisitivo del votante, evitando un deterioro excesivo del ciclo económico. Según la historia reciente, una recesión incrementa significativamente la probabilidad de perder al menos una cámara del Congreso. Por ello, se anticipa que el impacto combinado de la reforma fiscal y los aranceles sobre el PIB será positivo este año.

En cuanto a las regiones, se prevé que EE.UU. mantenga una fortaleza relativa superior, apoyada en la innovación tecnológica, el crecimiento de la productividad y la creación de riqueza privada, lo que sostendrá el consumo y la valoración en Bolsa de sus empresas. El mercado laboral será el eslabón débil, con menor dinamismo en la contratación, aunque los despidos se mantendrán contenidos. Una política migratoria más restrictiva reducirá el crecimiento potencial a largo plazo, pero también disminuirá el volumen de creación de empleo necesario para mantener estable la tasa de paro. Este año, 35.000 nuevos puestos de trabajo al mes serían suficientes frente a los 175.000 de media necesarios en 2024.

En la Eurozona, el crecimiento será más moderado, con divergencias internas notables. Alemania se perfila como la economía con mayor capacidad de aceleración gracias a su impulso fiscal, centrado principalmente en infraestructuras y defensa, lo que favorecerá la recuperación de su tejido industrial y de sus bolsas.

El proceso de desinflación y normalización de tipos oficiales continuará. Con menor dinamismo en el empleo, el crecimiento de los salarios se ralentizará, moderando los precios de los servicios, el mayor componente del IPC. Para 2026, se espera que la inflación se mantenga ligeramente más alta en EE.UU. (2,4%) que en la zona euro (1,8%), pero con una tendencia estable y cómoda para las autoridades monetarias. En este entorno, la política monetaria “acompañará al crecimiento y no al contrario”, anticipa Banca March. Se prevé que la Reserva Federal rebaje 50 puntos básicos adicionales, situando los tipos entre el 3% y 3,25%, mientras que el Banco Central Europeo mantendrá inalterado el precio del dinero en el 2%.

En el ámbito de inversión, la necesaria expansión de la IA generará nuevas oportunidades en centros de datos, infraestructuras y energía. Banca March se mantiene constructiva en renta variable, disminuye la exposición en renta fija y refuerza la relevancia de los activos alternativos como fuente de diversificación y rentabilidad adicional. Se espera un mayor reparto de subidas en los índices bursátiles frente a la concentración observada en años anteriores.

Dentro de la renta variable, Estados Unidos sigue siendo la región preferida por su ventaja estructural y liderazgo tecnológico, con especial interés en las small caps por su crecimiento diferencial y atractivas valoraciones. En Europa, Alemania representa la principal oportunidad relativa, mientras que en economías emergentes, India destaca como apuesta estructural y China se aborda principalmente a través de tecnología como elemento diversificador.

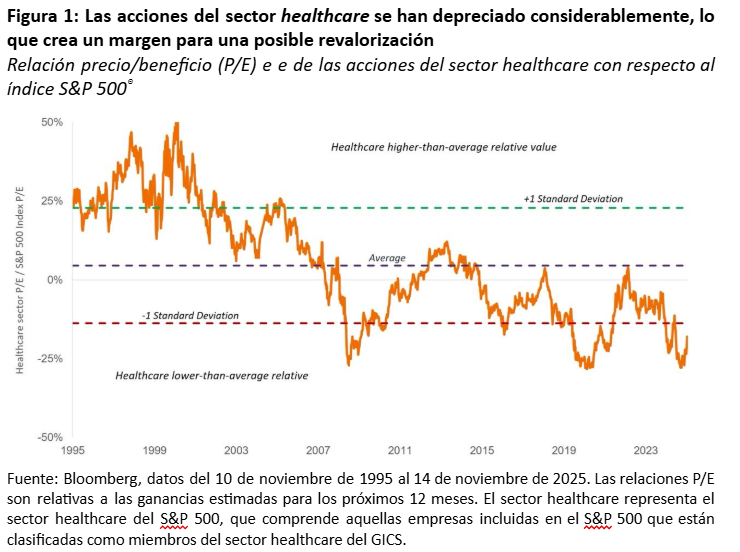

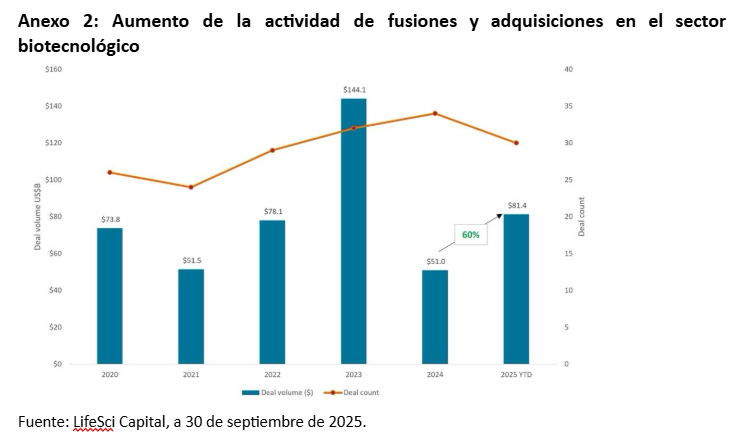

Por sectores, Banca March mantiene su preferencia por tecnología, impulsada por la IA, así como por infraestructuras relacionadas con el suministro energético y otros desarrollos estratégicos. Defensa continúa siendo un sector prioritario, con un fuerte incremento de la inversión global, y Salud destaca por su crecimiento predecible, menor incertidumbre regulatoria y descuentos históricos en valoración.

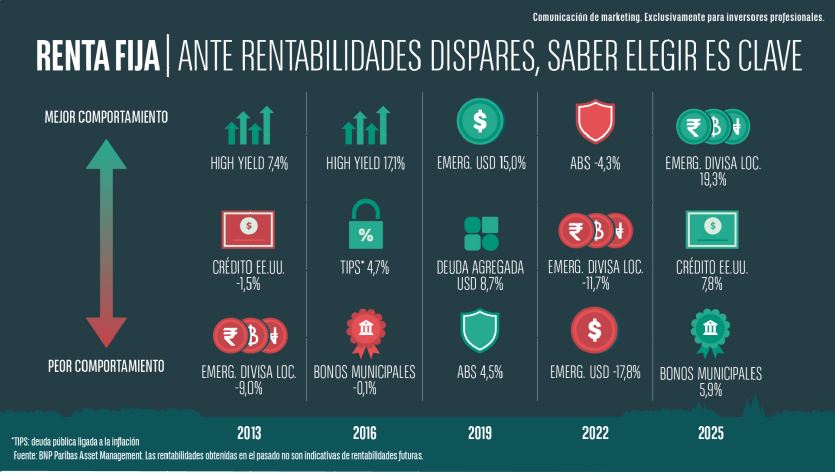

En renta fija, la entidad adopta un enfoque más prudente. La reducción de los tipos de interés y la compresión de los diferenciales de crédito hacen que las TIR iniciales sean menos atractivas que al inicio del año pasado, con rentabilidades reales limitadas frente a la inflación. La duración se trata con cautela, y se favorece la deuda de mayor calidad, así como la búsqueda de carry a través de la deuda emergente. En este entorno, los activos alternativos, tanto líquidos como ilíquidos, adquieren un papel central como herramienta de diversificación y rentabilidad adicional.