Apollo refinancia una cartera paneuropea de logística e industrial propiedad de Cerberus y Arrow Capital Partners

| Por Beatriz Zúñiga | 0 Comentarios

Apollo ha anunciado que fondos gestionados por la firma han completado una financiación senior garantizada de aproximadamente 900 millones de euros para una cartera paneuropea de logística e industrial propiedad de una joint venture entre una filial de Cerberus Capital Management(Cerberus), gestor global de inversiones alternativas, y Arrow Capital Partners (Arrow), inversor especializado, proveedor de crédito, promotor y gestor de activos inmobiliarios en Europa y Asia-Pacífico.

Según explica, la inversión, estructurada en tres líneas de préstamo senior independientes, se destinará principalmente a refinanciar la deuda existente de la plataforma Strategic Industrial Real Estate (SIRE), una joint venture entre Cerberus y Arrow. La cartera comprende 92 activos de calidad institucional, con un total de más de un millón de metros cuadrados de superficie logística e industrial urbana y de tamaño medio (mid-box). La cartera cuenta con una base de inquilinos diversificada, sustentada por ocupantes con calificación investment grade y contratos a largo plazo, y está situada en corredores clave de distribución europeos de alta demanda en el Reino Unido, Alemania, Países Bajos, España, Irlanda y Polonia.

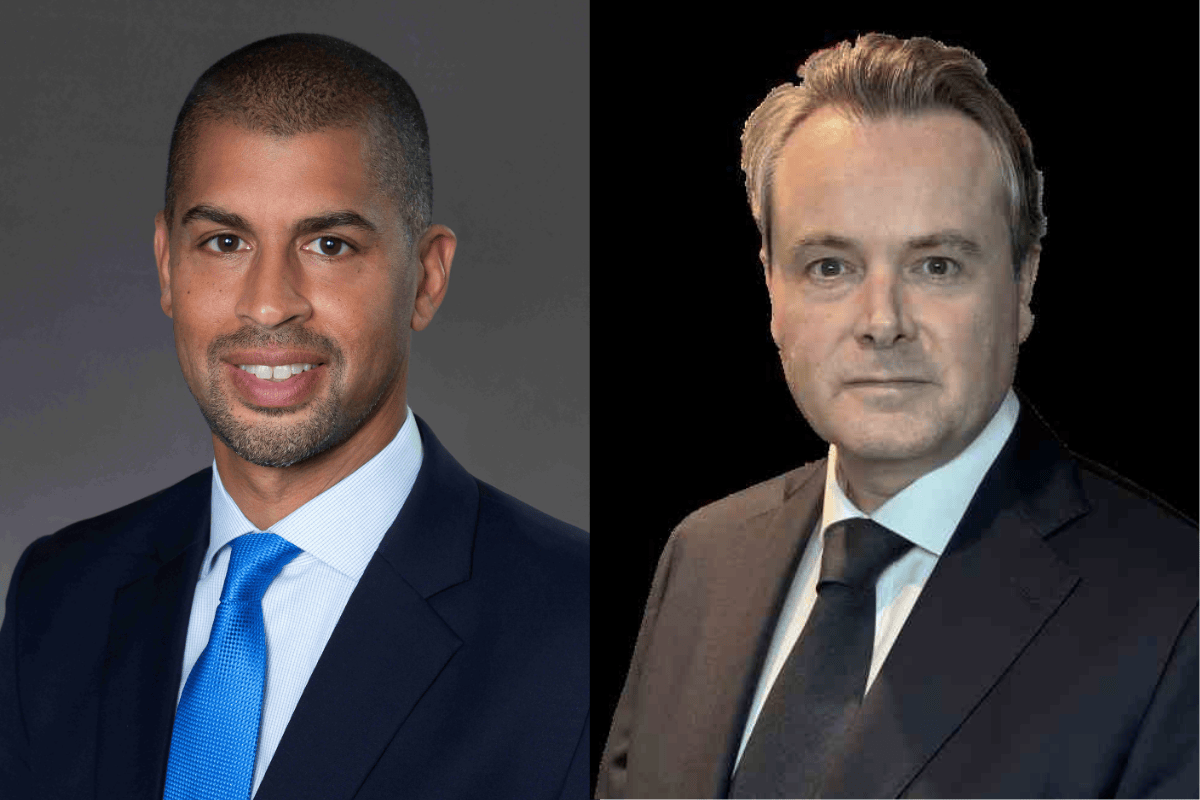

A raíz de este anuncio, Ben Eppley, socio y responsable de Real Estate Credit, Europa en Apollo, ha explicado: “Esta solución a medida refinancia una cartera diversificada y de alta calidad de activos logísticos e industriales en ubicaciones estratégicas, que se benefician de una demanda resiliente y de una dinámica de oferta favorable. Seguimos viendo un fuerte interés de patrocinadores que buscan soluciones integrales con un único prestamista, en las que podamos ejecutar operaciones con certeza y a escala”.

Por su parte, Julio Domínguez, responsable de Financiaciones Europeas en Cerberus, ha añadido: “La inversión de Apollo refleja el sólido reconocimiento del mercado al valor que hemos construido en nuestra plataforma SIRE. Con una cartera de alta calidad y unos fundamentales de mercado robustos, esta refinanciación respalda nuestro compromiso de seguir impulsando nuestra estrategia en Europa”.

Desde la firma recuerdan que el negocio de Real Estate Credit de Apollo continúa siendo uno de los prestamistas no bancarios más activos en Europa. Otras inversiones recientes incluyen financiación senior para una cartera en el Reino Unido de activos de residencias de estudiantes construidas específicamente para ese uso, así como financiación senior para Shinfield Studios de Shadowbox Studios, un nuevo y relevante centro de producción cinematográfica y televisiva en el Reino Unido.