Los inversores estadounidenses con ingresos bajos y moderados se lanzan a la inversión

| Por Irene Rodriguez | 0 Comentarios

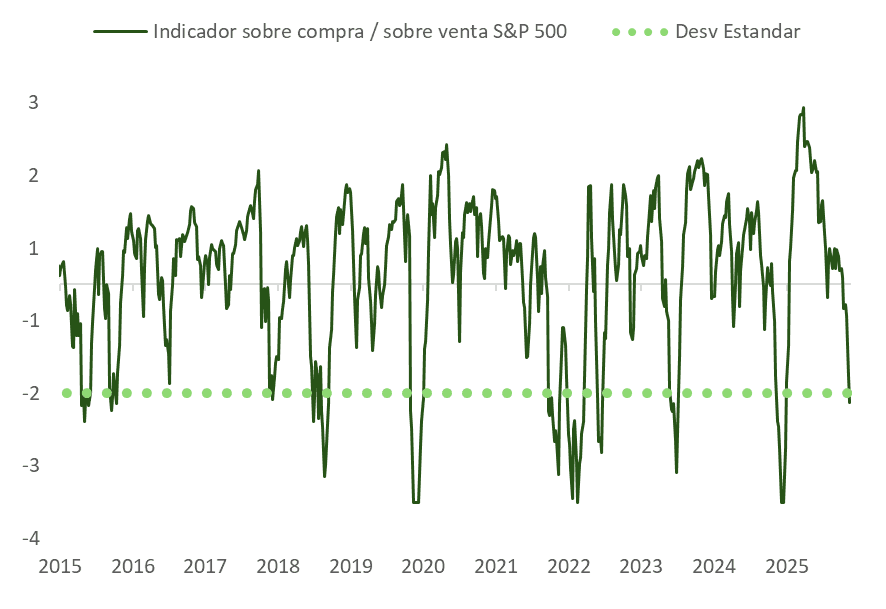

La Fundación BlackRock y Commonwealth ha publicado un nuevo informe, «Inversores Minoristas en Auge«, un análisis a gran escala de datos de transacciones que ofrece una perspectiva sobre cómo invierten los estadounidenses con ingresos bajos y moderados . El informe se elaboró en colaboración con el Instituto JPMorganChase, que analizó miles de millones de transacciones de datos anonimizados de aproximadamente 10 millones de usuarios activos de cuentas corrientes de JPMorganChase en EE.UU. con ingresos bajos y moderados, y elaboró análisis que abarcan el comportamiento de inversión entre 2015 y 2024.

Su principal conclusión es que el número de inversores con ingresos bajos y moderados se ha multiplicado por 2,7 (167%). «El crecimiento ha sido mayor entre las personas de ingresos bajos, cuya participación casi se ha triplicado durante el mismo período, lo que las convierte en el segmento de más rápido crecimiento entre los nuevos inversores. La mediana de las contribuciones a la inversión ha crecido un 77 % desde 2020 y los inversores con ingresos bajos y moderados están destinando una mayor proporción de sus ingresos: invirtieron aproximadamente un 30 % más de sus ganancias en el período 2020-2024 que en el período 2015-2019″, señala el documento.

Según el informe, los inversores con ingresos bajos y moderados aportaron las mayores cantidades a sus cuentas de inversión en enero y diciembre, seguidos de marzo y abril. Más de un tercio (aproximadamente el 37 %) de las inversiones anuales se realizan durante estos períodos, lo que sugiere patrones de inversión estacionales impulsados por picos de ingresos financieros, como bonificaciones de fin de año, aumentos salariales o devoluciones de impuestos.

“Cada vez más estadounidenses se están convirtiendo en dueños de la economía estadounidense, lo que les permite participar directamente en su crecimiento. Esto representa una oportunidad crucial para asegurar que estos nuevos inversionistas estén preparados para el éxito. A medida que profundizamos nuestra comprensión de este panorama de inversión en constante evolución, estamos mejor preparados para apoyar a los inversionistas con ingresos bajos y moderados en su camino hacia la seguridad financiera a largo plazo”, afirma Claire Chamberlain, presidenta de la Fundación BlackRock.

Los datos también subrayan la importancia crucial del ahorro líquido. Este ahorro es un indicador clave para determinar si continúan invirtiendo. Para los inversores minoristas con ingresos bajos y moderados, el análisis muestra que es más probable que inviertan cuando cuentan con al menos dos semanas de ahorro líquido (entre 1500 y 2000 dólares).

Además de documentar el comportamiento de inversión, el informe también ofrece información sobre oportunidades para apoyar mejor a los inversores con ingresos bajos y moderados. Los datos muestran que los aumentos de ingresos estacionales o a corto plazo, e incluso una cantidad modesta de ahorros líquidos, se asocian con una mayor actividad inversora, lo que sugiere que este tipo de reservas de efectivo pueden aumentar la probabilidad de una participación continua en los mercados minoristas. Estos hallazgos indican que las estrategias que fortalecen la liquidez, como el apoyo al ahorro de emergencia o la entrega de estímulos y comunicaciones oportunas en momentos de aumento de ingresos, pueden ayudar a reforzar la participación inversora sostenida a lo largo del tiempo.

En opinión de Timothy Flacke, director ejecutivo de Commonwealth, ahora que los datos muestran la correlación entre el ahorro líquido y la ayuda a los inversores con ingresos bajos y moderados para mantener su posición, las plataformas pueden apoyar a estos inversores para que mantengan su participación en el mercado de capitales. “Al ofrecer características que generan un colchón de ahorro líquido, como el acceso a una cuenta de ahorro de alto rendimiento junto con una cuenta de inversión, los actores del sector impulsarán la resiliencia financiera y la creación conjunta de patrimonio a largo plazo”. Y añade: “Nuestro objetivo es ayudar a la industria de servicios financieros a comprender mejor los comportamientos y las experiencias de este nuevo grupo de inversores y apoyar las necesidades específicas de los inversores con ingresos bajos y moderados”, destaca Flacke.

Por último, para Chris Wheat, presidente del Instituto JPMorganChase, la clave de este informe es que releva revela tanto el impulso como la fragilidad de la inversión en hogares con ingresos bajos y moderados. «Al basar las decisiones en datos reales, podemos ayudar a diseñar soluciones que hagan que la inversión sea más accesible, sostenible y promueva la prosperidad a largo plazo», concluye.