El momento adecuado para invertir en acciones de baja volatilidad

| Por Cecilia Prieto | 0 Comentarios

Dada la rentabilidad inferior de las estrategias de baja volatilidad en comparación con los índices de mercado generales ponderados por capitalización en 2020, es posible que los inversores se estén preguntando si el estilo de baja volatilidad ha perdido su eficacia y si, tal vez, representa un enfoque defectuoso, aunque esté en boga. No obstante, cuando comparamos la reciente rentabilidad de las acciones de baja volatilidad con su rentabilidad en ciclos anteriores, observamos que los activos de mayor riesgo suelen ser favorecidos en las primeras etapas de los ciclos. En estos entornos, las acciones de baja volatilidad suelen despuntar y, a menudo, superan con creces a sus homólogas de alta volatilidad. La rentabilidad inferior registrada en 2020 no alcanza los niveles extremos observados en los primeros meses de 2009, al final de la crisis financiera mundial, que marcó el principio de un ciclo en el que las acciones de baja volatilidad registraron una rentabilidad superior en las etapas más avanzadas.

Determinados factores como la beta del mercado y las pequeñas capitalizaciones suelen impulsar las primeras etapas de los ciclos, mientras que otros factores como la rentabilidad y la baja volatilidad solo aparecen como catalizadores en las últimas etapas. Basándonos en el análisis de los ciclos de mercado en Estados Unidos desde 1989, no prevemos que la baja volatilidad represente una característica de las acciones que despunten en las primeras etapas del ciclo.

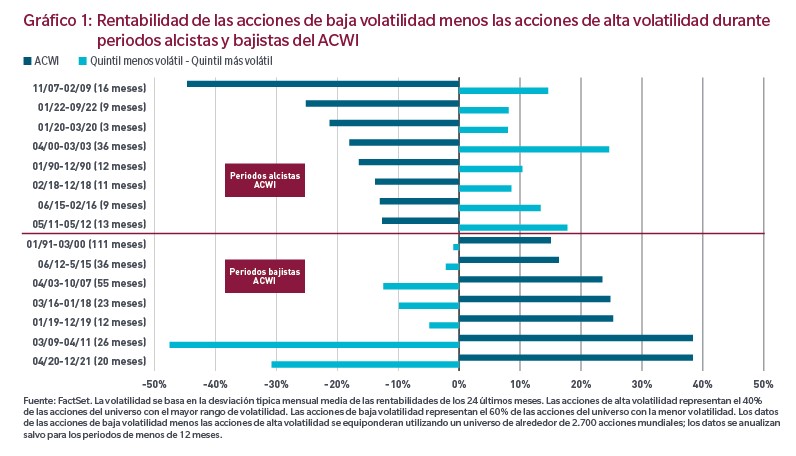

En el gráfico 1 se comparan las rentabilidades de los mercados alcistas (primeras fases del ciclo) y las rentabilidades de los mercados bajistas (últimas fases del ciclo) de los peores a los mejores periodos desde 1991. En cada mercado bajista (parte superior del gráfico), las acciones de baja volatilidad baten a sus homólogas de alta volatilidad. En cambio, en los mercados alcistas (parte inferior del gráfico), las acciones de alta volatilidad registran, por lo general, una rentabilidad superior y, en ocasiones, muy superior.

El último periodo en la parte derecha muestra que, durante el último mercado alcista (iniciado en abril de 2020), las acciones de mayor volatilidad han generado una rentabilidad relativa excepcionalmente sólida en comparación con las acciones de menor volatilidad. Para los inversores interesados en las estrategias de baja volatilidad, el gráfico ilustra lo que cabe esperar durante las fases iniciales y las fases finales del ciclo. Nos parece importante mencionar que los mercados alcistas pueden durar varios años, mientras que los mercados bajistas suelen ser más cortos, aunque su magnitud puede ser igual de importante. Los periodos alcistas que se muestran a continuación duraron unos 40 meses de media, mientras que los periodos bajistas tuvieron una duración media de 14 meses.

¿Qué ocurrió en febrero y marzo de 2020?

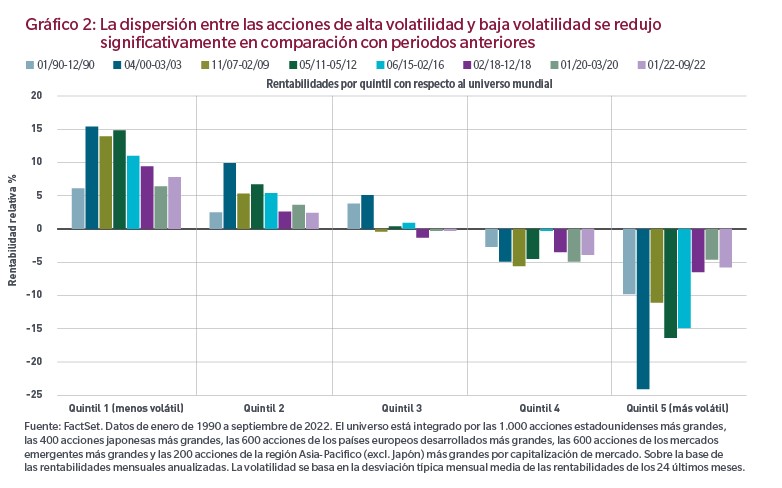

Durante las correcciones de mercado registradas en los 30 últimos años, las acciones de menor riesgo han superado generalmente a sus homólogas de mayor riesgo, ya que los inversores dieron la espalda al riesgo de mercado. Esta tendencia se observa en el siguiente gráfico 2, que muestra las seis principales caídas del mercado ocurridas desde enero de 1990. Si bien mantener acciones de menor riesgo durante una espiral de ventas suele ser un método prudente de proteger el capital, determinados acontecimientos del mercado imprevistos podrían reducir a veces las ventajas de poseer esas acciones en esas situaciones. Estos acontecimientos extremos o de «cola izquierda» ilustran la tendencia de los inversores a abandonar completamente el mercado después de un sobresalto, con independencia del perfil de riesgo de la acción.

En el gráfico 2 ofrecemos una perspectiva de esos tipos de acontecimientos. La primera ocurrencia se remonta a la crisis de las sociedades de ahorro y de préstamo a principios de la década de 1990, mientras que la última fue durante la crisis de coronavirus en los primeros compases de 2020. En ambas ocasiones, los inversores abandonaron el mercado sin rotar hacia las acciones de menor riesgo. Las acciones de elevado riesgo sufrieron una corrección, como cabía esperar, pero el motivo por el que esos periodos se revelaron excepcionales fue porque las acciones de menor beta no ofrecieron tanta protección como sus betas sugerían debido a un fenómeno que denominamos «compresión de la beta», observado en la diferencia entre las rentabilidades de las acciones de bajo riesgo (izda.) y las de las acciones de alto riesgo (dcha.).

En nuestra opinión, este diferencial reducido no refleja una corrección típica, y no creemos que esta dinámica se convertirá en una tendencia prolongada. Si bien las acciones de baja volatilidad han demostrado su capacidad para mitigar los riesgos, se han observado periodos, como 1990 y 2020, en los que las ventas indiscriminadas han provocado una compresión de la beta que ha limitado la rentabilidad activa de la cartera de acciones de baja volatilidad. Estas observaciones sugieren que las conclusiones iniciales de las acciones de baja volatilidad podrían seguir siendo válidas conforme se despliega el ciclo.

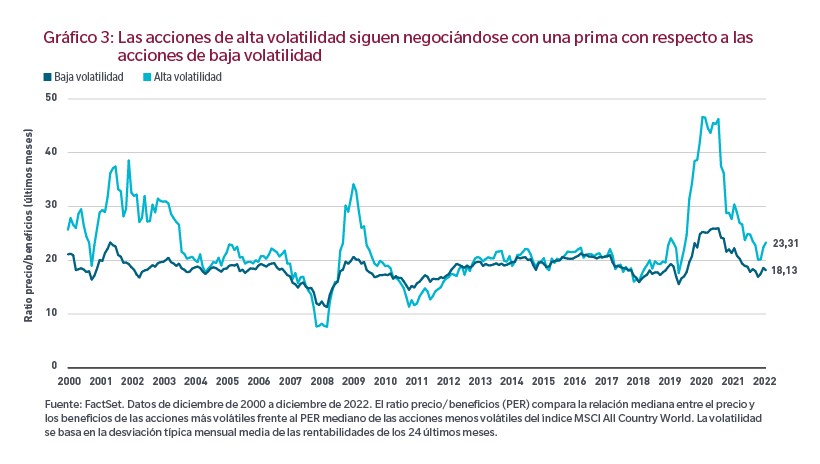

En el último decenio, la fuerte demanda de estas estrategias de baja volatilidad y elevada rentabilidad ha implicado con frecuencia que los inversores han tenido que pagar una prima de valoración para acceder a ellas, una tendencia que ha alterado su rumbo en los últimos años. Como se ilustra en el gráfico 3, las acciones de alta volatilidad siguen negociándose con una prima de valoración con respecto a las acciones de baja volatilidad, tanto en términos de precio/flujo de caja como de precio/beneficios de los últimos meses. Basándonos en esta observación, la prima de valoración ofrece a las acciones de menor riesgo un «margen de seguridad» potencial.

Los activos de los inversores asignados a las estrategias de baja volatilidad han aumentado sustancialmente en los diez últimos años. Esta tendencia abarca muchas tipologías de gestión: pasiva, puramente estadística y fundamental, entre otras. Somos conscientes de que, a pesar de haber recibido la etiqueta de «fenómeno» o «anomalía matemática», la rentabilidad superior de las acciones de baja volatilidad se atribuye a los catalizadores corporativos fundamentales que se desarrollan en el transcurso del ciclo. A continuación, analizamos más detenidamente nuestra filosofía de inversión y explicamos por qué no deberíamos depender excesivamente de un modelo de riesgo o un enfoque pasivo.

¿Por qué esperamos que estos patrones se repitan en el futuro? Al fin y al cabo, la volatilidad constituye simplemente una medida de los patrones de rentabilidad que no nos dice nada sobre el potencial a largo plazo de los negocios subyacentes. Además, la rentabilidad superior de las acciones de baja volatilidad no solo se ha calificado como anómala, sino que además contradice la conocida teoría de los negocios de que «el que algo quiere, algo le cuesta» o la idea errónea de que los inversores deben asignar a las bandas superiores del espectro de riesgo si desean lograr mayores rentabilidades. ¿Qué pruebas tenemos para afirmar que esta «anomalía de la baja volatilidad» persistirá?

Cuando examinamos la composición fundamental del universo de inversión de baja volatilidad, observamos por qué la anomalía no es en realidad ninguna anomalía. Los catalizadores fundamentales de las acciones de baja volatilidad frente a los de las acciones de alta volatilidad muestran una distinción entre las compañías más estables y duraderas del universo de baja volatilidad y la exposición más cíclica de las acciones de mayor volatilidad. En el gráfico 4 comparamos el 40% de las acciones más volátiles del índice MSCI All Country World (aquellas que hemos identificado como las acciones más cíclicas que probablemente registrarán una rentabilidad inferior a largo plazo) con el 60% de las acciones menos volátiles. Los datos muestran que las acciones de menor volatilidad suelen presentar una rentabilidad de los recursos propios y un crecimiento de los beneficios más estables y menos cíclicos, así como un mayor ratio de cobertura de intereses.

En resumen, existen ganadores y perdedores a largo plazo en el mundo corporativo pese a las tendencias más breves que incentivan los movimientos extremos y los cambios de sentimiento en los mercados. Estamos convencidos de que, a largo plazo y durante ciclos de mercado, es posible identificar a los ganadores si nos centramos en unas características fundamentales más sólidas. El universo de baja volatilidad suele caracterizarse por una mayor estabilidad de los fundamentales.

Esto no significa que ese universo no comprenda una cierta proporción de compañías e ideas de inversión más débiles, pero sí subraya, desde un punto de vista prudente, la importancia de evitar las empresas que seguramente quedarán a la zaga y expondrán a los inversores a las pronunciadas caídas de los mercados.

Tribuna de James C. Fallon, gestor de carteras de renta variable, y de Christopher Zani, gestor de carteras institucionales, de MFS Investment Management.