Un escenario diferente en la próxima era de crecimiento

| Por Cecilia Prieto | 0 Comentarios

Durante aproximadamente las dos últimas décadas, la globalización ―alentada por el aumento de la cooperación comercial mundial y la apertura de grandes mercados antes cerrados, como China― ha dado lugar a una mano de obra barata y abundante, a la integración de las cadenas de suministro mundiales en aras de la eficiencia y a la externalización de la producción. Esos días parecen ahora estar llegando a su fin.

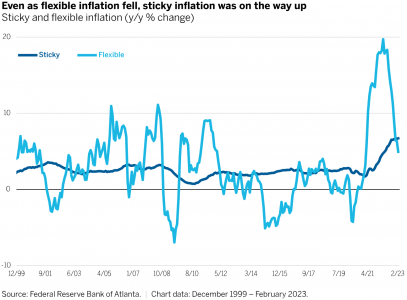

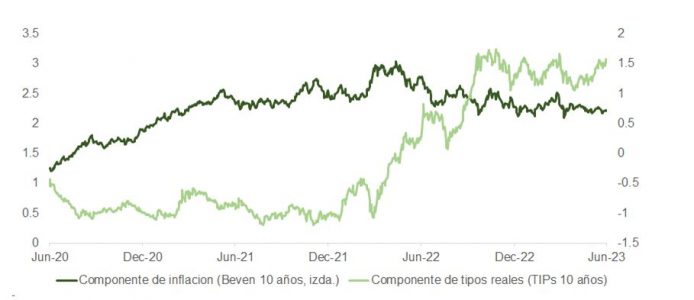

La globalización tuvo efectos sumamente deflacionistas, lo que produjo una bajada constante de los tipos de interés, ya que los bancos centrales aplicaron una política monetaria laxa para estimular el crecimiento. A su vez, los tipos más bajos alentaron el aumento de los precios de los activos, desde la renta variable hasta los bienes inmobiliarios y otros activos.

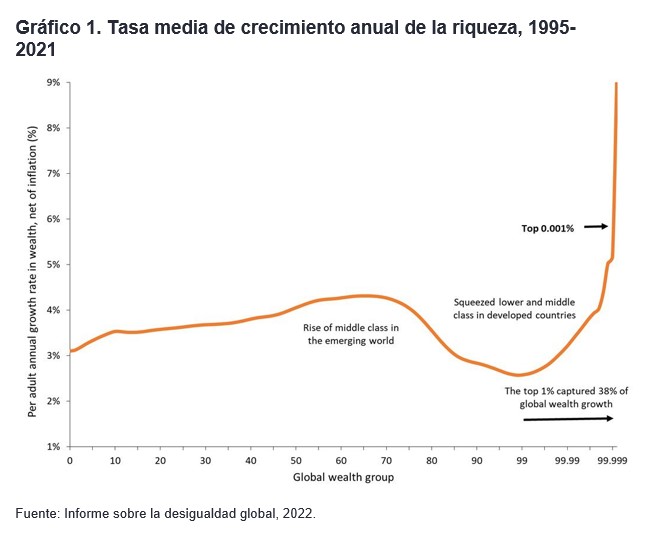

Sin embargo, al subir los precios de los activos, la riqueza generada se distribuyó de manera desigual. Por ejemplo, mientras que las clases baja y media registraron un crecimiento de la riqueza de en torno al 3% anual desde 1995, el 0,001% más rico alcanzó una media anual de entre el 5% y el 9%, y el 1% más rico acaparó el 38% del crecimiento total de la riqueza. El populismo cobró impulso cuando algunos atribuyeron esta creciente desigualdad a los efectos de la globalización, promoviendo cambios en la mano de obra que han ejercido presiones salariales al alza.

Mientras que el populismo latente supuso una sacudida para la desglobalización, la COVID-19 la aceleró, ya que las complejas e integradas cadenas de suministro globales quedaron expuestas y fallaron. Desde los medicamentos genéricos fabricados en la India hasta los equipos de protección individual de China, pasando por la ropa y el calzado de Vietnam, así como gran cantidad de insumos, muchos bienes resultaron difíciles de adquirir durante la pandemia. Desde entonces, algunas empresas han diversificado sus proveedores y han sobreabastecido sus existencias para compensar, y el refuerzo de las cadenas de suministro también ha alentado un movimiento para deslocalizar las operaciones a nivel nacional.

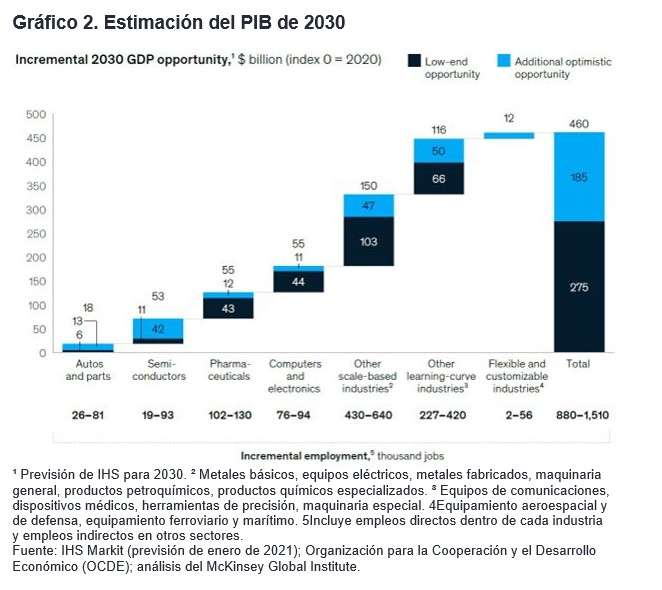

El sector de la fabricación ha sufrido un declive secular en EE. UU., con una reducción de 6,5 millones de puestos de trabajo desde 1979 hasta 2019. Sin embargo, en los dos últimos años hemos asistido a los mayores aumentos anuales de empleos en el sector en más de 25 años. Un análisis reciente del McKinsey Global Institute estima que EE. UU. podría sumar entre 275.000 y 460.000 millones de dólares a su producto interior bruto (PIB) y hasta 1,5 millones de puestos de trabajo de aquí 2030 debido a la continua transformación del sector de la fabricación nacional.

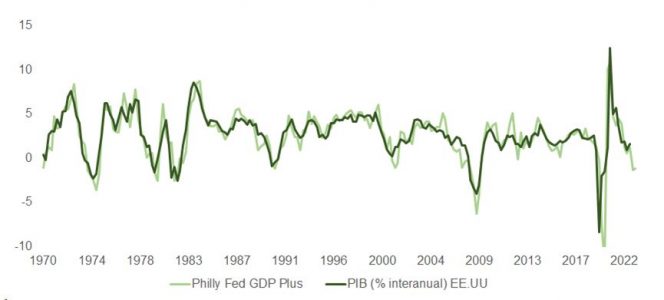

Hay algunos aspectos positivos de los factores inflacionistas alentados por la desglobalización, que podrían ser beneficiosos para determinadas industrias y sectores de la población activa y contribuir al crecimiento económico nacional. Sin embargo, también esperamos que el resultado general de la desglobalización sea una inflación estructuralmente más alta y, por tanto, unos tipos de interés más elevados. Las empresas que ahora se ven obligadas a renunciar a la mano de obra barata, a las cadenas de suministro hipereficientes y a la producción deslocalizada podrían no lograr el mismo nivel de beneficios y tener que promover el crecimiento de otras formas. Y lo mismo vale para todas las empresas que intentan crecer en un entorno de precios más altos y mayor coste del capital.

Por tanto, creemos que es especialmente importante seguir centrándonos en empresas con modelos de negocio sólidos en mercados finales saludables y en crecimiento, con potencial para prosperar independientemente de la coyuntura económica. En cualquier entorno, consideramos crucial que las empresas tengan una ventaja competitiva sostenible, es decir, que sean las mejores en algo.

Esa ventaja competitiva puede adoptar distintas formas: una tecnología única, una marca fuerte, efectos de red, una estructura de costes favorable o una distribución superior son características potenciales que pueden mejorar las perspectivas de crecimiento de una empresa. Por ejemplo, las empresas que apliquen eficazmente la tecnología podrían lograr mejorar la productividad laboral y la eficiencia de la cadena de suministro mediante la automatización, el software y las aplicaciones de inteligencia artificial (IA), contrarrestando así las presiones salariales y de otros costes. Y aunque la desglobalización podría ralentizar el movimiento de bienes físicos y de la mano de obra por todo el mundo, creemos que el flujo de información intangible y digital seguirá aumentando en los próximos años.

El antiguo mundo de tipos bajos y globalización propiciaba estímulos universales que respaldaban ampliamente el crecimiento; el nuevo entorno puede hacer que la senda hacia el crecimiento resulte más complicada. Por tanto, creemos que entender a fondo los fundamentos de una empresa y su potencial de flujos de caja futuros será clave para invertir con éxito.

Tribuna de Doug Rao, Nick Schommer y Brian Recht, gestores de cartera de Janus Henderson Investors.