Los economistas analizan las desigualdades que se producen entre contribuyentes con la misma riqueza dependiendo de su lugar de residencia

| Por Paula Asuar | 0 Comentarios

El Registro de Economistas Asesores Fiscales (REAF), órgano especializado en asesoramiento fiscal del Consejo General de Economistas de España, ha organizado una sesión con la finalidad de analizar la situación actual de la tributación de la riqueza, centrándose en tres de los impuestos que recaen sobre esta manifestación de capacidad económica: el Impuesto sobre el Patrimonio, el Impuesto sobre Sucesiones y Donaciones, y el Impuesto Temporal de Solidaridad de las Grandes Fortunas (IGF).

Los fiscalistas del Consejo General de Economistas han dado datos de recaudación de estos tributos por comunidades autónomas, han puesto de manifiesto las últimas novedades normativas aprobadas y han explicado, utilizando supuestos numéricos, para el ejercicio 2023, las desigualdades (mitigadas temporalmente por la aplicación del Impuesto a las Grandes Fortunas) que se producen entre contribuyentes con la misma riqueza dependiendo de su lugar de residencia. Por ejemplo, un contribuyente con un patrimonio de 15 millones de euros, en 2023 no pagaría nada por Patrimonio en Andalucía, Extremadura y Madrid y, sin embargo, en la Comunidad Valenciana pagaría 401.234 euros. Asimismo, un heredero que en 2023 recibiera por la muerte de su padre 800.000 euros, no pagaría nada si su progenitor residía en Andalucía, Cantabria, Baleares y Galicia, y 103.135 euros si hubiera tenido el domicilio en el Principado de Asturias.

Asimismo, en la sesión se han comentado supuestos prácticos concretos de la tributación por el IGF en las distintas comunidades, que parecen coincidentes con los datos de recaudación globales presentados recientemente por el Ministerio de Hacienda y Función Pública.

Por otra parte, ante los recursos que varias comunidades autónomas han presentado al Tribunal Constitucional contra el Impuesto de Solidaridad de las Grandes Fortunas, y el presentado por Foment del Treball Nacional (patronal catalana) contra el Impuesto sobre el Patrimonio ante la Audiencia Nacional, los economistas han comentado que, si bien su papel, como asesores, es intentar que los contribuyentes apliquen correctamente la normativa, lo que corresponde es autoliquidar ambos, pagarlos y, previa valoración de las contingencias, teniendo en cuenta la prescripción, solicitar la rectificación de la autoliquidación y la devolución de ingresos indebidos, con la intención de aprovechar, en su caso, un fallo estimatorio.

El presidente del Consejo General de Economistas de España, Valentín Pich, quiso resaltar que “si consideramos que España tiene una economía totalmente globalizada, que el Impuesto sobre el Patrimonio es anecdótico en el conjunto de los sistemas tributarios y presenta problemas técnicos y de equidad en nuestro territorio, lo razonable sería suprimirlo, aunque caso distinto es el del Impuesto sobre Sucesiones que, aunque esté sometido también a debate, con determinados cambios puede jugar un papel redistributivo y para fortalecer la igualdad de oportunidades”.

Por su parte, el presidente del REAF-CGE, Agustín Fernández, al reflexionar sobre la situación de la tributación de la riqueza expresó que “el Impuesto Temporal de Solidaridad de las Grandes Fortunas no debería hacerse permanente porque se configura como un parche al Impuesto sobre el Patrimonio y se ha aprobado siguiendo una trayectoria parlamentaria singular”.

Para finalizar, los representantes de los economistas pusieron sobre la mesa un resumen de reflexiones y propuestas:

La razón de que se grave la riqueza puede encontrarse en que se trata de una manifestación de capacidad económica diferente a la de la renta y a la del consumo, y puede complementar el gravamen sobre ambas manifestaciones.

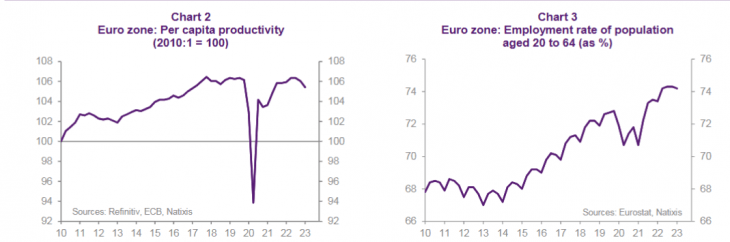

Como país, estamos totalmente inmersos en la economía global y, por lo tanto, competimos con el resto de los países de Europa y del resto del mundo, por lo que nuestra regulación económica y, dentro de esta, de la normativa tributaria, no puede distanciarse demasiado de los estándares predominantes.

No se trata de competir fiscalmente a la baja, que no ha sido una política tributaria utilizada en nuestro país, sino de que los tributos, por lo menos, no penalicen que determinados contribuyentes puedan venir a residir aquí o no propiciar que otros se deslocalicen.

Resumen del Impuesto sobre el Patrimonio

Si tenemos en cuenta las rentabilidades que razonablemente puede conseguir un contribuyente sobre sus bienes o derechos, la tarifa estatal y las autonómicas del Impuesto sobre el Patrimonio, con tipos desde el 0,2 al 3,5% (o más en algún caso), son demasiado elevadas.

La cesión de la capacidad normativa a las comunidades en el Impuesto sobre el Patrimonio, y la utilización que éstas han hecho de la misma, producen unas diferencias de gravamen muy elevadas entre contribuyentes con la misma riqueza.

Si el Impuesto sobre el Patrimonio se armonizara conforme a la normativa estatal, la recaudación que podría alcanzar rondaría los 2.000 millones de euros.

Aunque en casi todos los países se gravan determinadas manifestaciones de riqueza, especialmente los bienes inmuebles, se encuentran muy pocos que graven el conjunto de bienes y derechos como hace nuestro impuesto.

Si observamos la situación del Impuesto sobre el Patrimonio en el ámbito internacional, las distorsiones que puede producir y la recaudación que se puede conseguir a través de él, hacen recomendable su supresión (impidiendo la posibilidad de que se regule por las haciendas autonómicas como un impuesto propio), aunque podría quedar como una declaración censal. No obstante, si se optara por mantener el impuesto, sería conveniente introducir algunos cambios. Entre ellos, propone reducir el efecto de la sobreimposición que se produce, en algunos contribuyentes, sobre los bienes inmuebles por el IBI. Intentar solucionar los problemas que se presentan en la aplicación de la exención de las empresas familiares, clarificando su regulación para evitar la evasión y reforzar la seguridad jurídica, con lo que también bajaría la litigiosidad.

Además, clarificar la valoración de activos virtuales diferentes de las monedas virtuales (en función del activo subyacente o a valor de mercado). Y mejorar la valoración de las acciones y participaciones en entidades de mera tenencia de bienes, utilizando para ello el valor de los bienes y derechos del balance societario. El marginal máximo de la tarifa no debería superar el 1%. Homogeneizar en todos los territorios la base imponible y el mínimo exento.

La capacidad normativa de las autonomías, dicen, debería circunscribirse a la tarifa y a deducciones y bonificaciones para contemplar determinadas circunstancias personales, pero dentro de unos límites que impidieran las diferencias radicales que hoy se producen.

Resumen Impuesto sobre Sucesiones y Donaciones

Es frecuente que en los sistemas tributarios de otros países se grave la transmisión del patrimonio por vía lucrativa. En cuanto a la transmisión por causa de muerte, aparte de la recaudación que puede aportar al sistema, se encuentran razones redistributivas, de fortalecimiento de la igualdad de oportunidades, de equidad intergeneracional y el incentivo que puede significar para el ahorro y el trabajo de los herederos, aunque el debate sobre este tributo continúa y viene de antiguo.

En el Impuesto sobre Sucesiones y Donaciones se observan problemas como la aplicación de los coeficientes en función del patrimonio preexistente, que pueden atentar contra el principio de equidad y penalizan el esfuerzo y el ahorro. Se observan problemas de liquidez en algunas transmisiones. También se detectan problemas de valoración similares a los del IP como la de los activos virtuales o la de las acciones y participaciones de las entidades de mera tenencia de bienes, dicen los economistas.

Para los problemas de valoración apuntados, se proponen cambios similares a los del Impuesto sobre el Patrimonio: valorar los activos virtuales distintos de las monedas como el subyacente o a valor de mercado, y las acciones y participaciones de empresas de mera tenencia de bienes por el valor de los bienes y derechos que componen su balance. También, suprimir la inclusión en la base imponible del ajuar doméstico, que ya ha quedado muy mermada por la jurisprudencia del Tribunal Supremo, y porque se trata de bienes de escaso valor.

Para los problemas de liquidez que aparecen, dependiendo de la composición de la herencia, habría que mejorar los aplazamientos automáticos. E intentar clarificar la aplicación de las reducciones de la transmisión de la empresa familiar para que se aplicara cuando la transmisión es precisamente de ese tipo de empresas, consiguiendo mejorar la seguridad jurídica, que disminuya la litigiosidad y evitar la elusión fiscal. Establecer un mínimo exento relativamente elevado que sería el elemento que dotaría de progresividad al tributo es otra propuesta, así como simplificar el tributo estableciendo una base imponible amplia y unos tipos relativamente bajos, por debajo del 10-15%. Podrían suprimirse las reducciones por parentesco porque esta circunstancia tendría su reflejo en las tarifas. Sería conveniente fijar dos tipos impositivos, uno relativamente bajo para parentescos cercanos y, otro, más elevado, aplicable a parentescos más distantes, defienden.

También, establecer unos márgenes mínimos y máximos en los que las comunidades autónomas puedan desplegar su capacidad normativa. Por ejemplo, se podrían fijar unos porcentajes máximos de bajada y de subida de los tipos mínimos y máximos, así como un porcentaje máximo de reducción de la cuota íntegra por aplicación de las deducciones y bonificaciones, aseguran los expertos.