Las gestoras internacionales, optimistas en un entorno en el que vuelven las oportunidades en renta fija

| Por Lorena Delgado | 0 Comentarios

El futuro de la industria de gestión de activos está evolucionando rápidamente debido a una serie de tendencias y factores que están dando forma a este sector.

«El reto más importante es la capacidad que tenemos de poder contribuir al desarrollo de Europa”, destaca Mariano Arenillas, director general de DWS International GMBH Sucursal en España. Asimismo, propone una mayor resiliencia como región en Europa y la responsabilidad de las gestoras para cubrir esa falta de financiación que los gobiernos no van a poder llenar. «Hay que invertir en Europa», sostenía, en el marco del XIII Encuentro Nacional de la Inversión Colectiva, celebrado recientemente en Madrid.

A pesar de los numerosos retos que enfrenta la industria, Gonzalo Rengifo, director general de Pictet AM, opina que pueden presumir de crecimiento. «Si hay algún denominador común en este país es que hemos crecido mucho más que el resto de nuestros pares en asesoramiento. Se ha universalizado el acceso al asesoramiento. Nos queda mucho por hacer, pero hemos avanzado muchísimo». Asimismo, subraya que hay que acercar a los jóvenes mediante cursos especializados.

Opinión similar es la que sostiene Gabriel Ximénez de Embún, director general de Credit Suisse Gestión, que señala: “La salud de la industria es excelente y ha demostrado mucha madurez».

Incertidumbre o volatilidad son algunos de los retos que pone sobre la mesa para el sector, pero que, opina, «ofrecen muchas oportunidades desde nuestro punto de vista». Y la gestión activa es la que mejor puede aprovecharlas.

Sin embargo, la industria también afronta retos. «La presión en márgenes y costes cada vez es mayor», opina Sol Hurtado de Mendoza, directora general de BNP Paribas AM. A pesar de los diferentes obstáculos que aborda la industria, la experta se muestra optimista. «Hay muchas oportunidades. Defendemos la sostenibilidad, la vuelta de la renta fija con tipos de interés atractivos y lo importante que es tener una gama amplia de oferta de producto para dar soluciones a diferentes tipos de clientes«. Asimismo subraya el valor de que la inversión en activos privados y líquidos esté acompañada de un buen asesoramiento.

Por su parte, Juan Luis García Alejo, director general Andbank Wealth Management, define a la industria como «viva y muy heterogénea. Ha sido capaz de adaptarse e ir creando los espacios para su crecimiento». Añade que el reto principal es «que no podemos confiarnos con lo que viene».

Javier García Díaz, responsable de ventas BlackRock Iberia, también se muestra positivo. «2023 está siendo un año de sorpresas, pero positivas. Estamos teniendo buenas rentabilidades. El contexto viene a reforzar el aspecto resiliente de nuestra industria».

Sostenibilidad como denominador común

En el panel, las gestoras internacionales que operan en España también hablaron de sostenibilidad. Hurtado de Mendoza señala que trabajan de este modo «por convicción». «Estamos convencidos de que aporta valor, aunque somos conscientes del cansancio que hay en la industria por la cantidad de regulación». Sin embargo, cree que se trata de un viaje en el que, a pesar del cansancio, no se debe perder de vista el horizonte. «El objetivo final es conseguir una transición de la economía y nosotros somos los instrumentos que se han utilizado para conseguir ese fin. Tenemos esa obligación de hacernos oír y marcar el camino que queremos seguir», matiza.

A este respecto, García Díaz sostiene como denominador común en la conversación con las empresas la sostenibilidad, que se ha visto acelerada con la pandemia. Por ello, sostiene que «para ser un buen socio en materia de transición energética debes tener buen research, buen acceso a oportunidades de inversión y abordar aspectos locales, tangibles».

En este punto, Rengifo lanza una crítica hacia la parte reguladora, que opina «no está haciendo un esfuerzo por entender y ayudar al mercado de la industria». “En sostenibilidad el regulador no está haciendo el esfuerzo de alinearse con la industria. En un think tank en Londres con latinoamericanos y europeos asistimos al testimonio de un regulador latinoamericano que se ha sentado con cada una de las entidades para intentar entender las mejores prácticas y ha hecho un cuadro de situación. No está sancionando, sino ayudando. Es lo que le falta al regulador español: caminar con la industria, no imponerse a la misma”.

La vuelta de la renta fija… y de los alternativos

En lo que a oportunidades de inversión se refiere, Ximénez de Embún cree que las oportunidades de renta fija serán más a largo plazo.

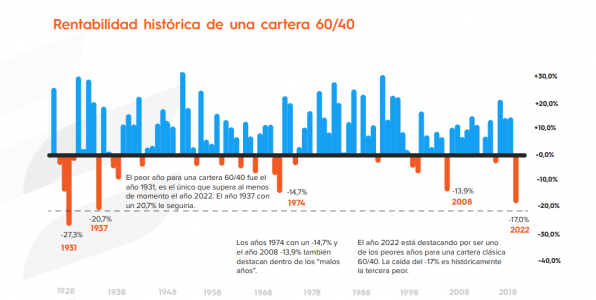

Por su parte, Rengifo opina que se ha acabado la recesión financiera. «Entramos en un ciclo distinto donde aparece un nuevo regulador que es la renta fija. Ha vuelto el 70/30, en el que el 70% es renta fija, que va a dar muchas salidas a los ahorradores, y el 30% renta variable».

Pero también hay oportunidades en activos alternativos. En este contexto, Arenillas cree que lo mejor es empezar por cestas de fondos de fondos. Rengifo, por su parte, cree que el reto es una «armonización fiscal». Y valora el asesoramiento para acceder a estos mercados: «Cada tipo de inversión alternativa tiene unas características diferentes, por lo tanto, con un buen asesoramiento jugará un papel clave en las carteras».

La adopción de la tecnología

Las gestoras hablaron también del papel clave de la tecnología en este entorno. «Creo que no hay ninguna entidad que no vaya a seguir invirtiendo de forma masiva en tecnología. Nos ha ayudado en todos los procesos, supone un apoyo para los gestores y para la atención al cliente. La tecnología nos va ayudar a crecer», sostiene Hurtado de Mendoza.

En esa misma línea, opina García Díaz, «la tecnología está sirviendo de gran ayuda en la parte operativa y en lo que a la distribución se refiere en términos de digitalización».