El ahorro a largo plazo se consolida: el 51% invierte con un horizonte superior a 3 años y el 33% superior a 5

| Por Elsa Martin | 0 Comentarios

El ahorro a largo plazo se está consolidando en España y el dinamismo gana terreno, según el Barómetro del Ahorro, un estudio elaborado por el Observatorio Inverco en colaboración con Front Query, que analiza la evolución de los ahorradores españoles, sus motivaciones, los productos financieros que utilizan y sus horizontes de inversión.

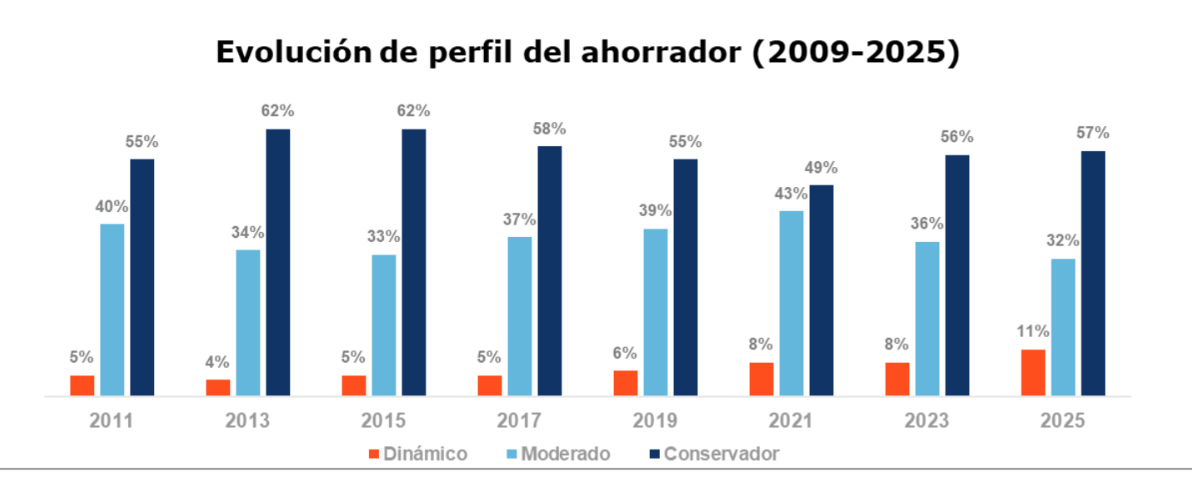

Según los datos, el 57% de los ahorradores españoles mantiene un perfil de inversión conservador, porcentaje similar al de 2023, mientras que la cifra de inversores con un perfil dinámico alcanza el 11%, el nivel más alto desde 2011, fecha en la que se empezó a realizarse el barómetro.

El porcentaje de ahorradores dinámicos alcanza el 19% entre los Centennials, la generación más joven de ahorradores, mientras que el porcentaje de conservadores supera el 50% en todas las generaciones, salvo entre los más jóvenes (45%).

Más ahorro a largo plazo

El porcentaje de ahorradores que invierte con un horizonte superior a tres años se sitúa en el 51%, 16 puntos más que hace seis años, consolidando la tendencia hacia la planificación financiera y la inversión a largo plazo que comenzó en 2021, y los que lo hacen con un horizonte superior a cinco años se sitúa en el 33%, once puntos más que hace seis años. Por generaciones, los Centennials (57%) y la Generación X (60%) son los que más invierten pensando en el largo plazo. Por perfil de riesgo, crece hasta el 61% entre los inversores dinámicos y los moderados.

Ángel Martinez-Aldama, presidente del Observatorio Inverco, explica que “hay una evolución interesante en el comportamiento del ahorrador en España, ya hay un tercio que piensa a más largo plazo (más de cinco años) a la hora de fijarse un horizonte de ahorro”.

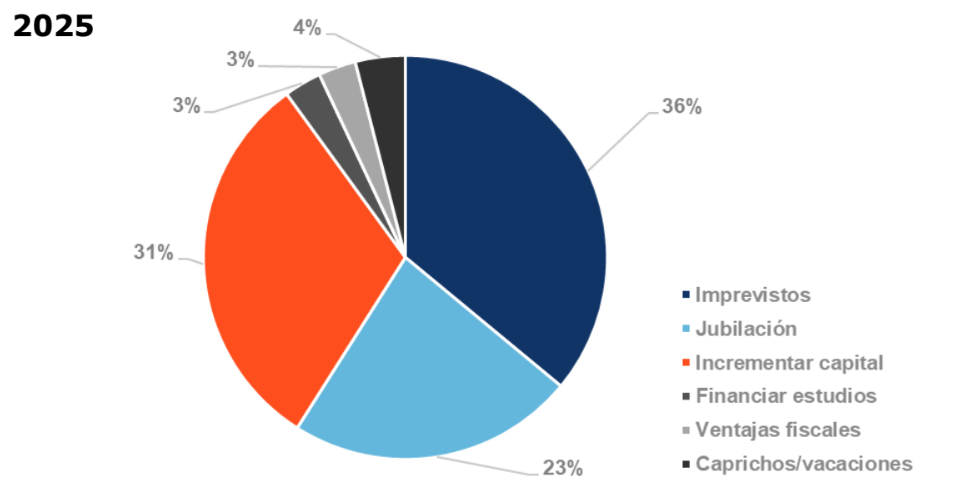

¿Cuáles son las principales motivaciones para ahorrar? Contar con un remanente para imprevistos (36%) sigue siendo la principal razón para ahorrar en España, aunque desciende cuatro puntos respecto a 2023. Le siguen hacer crecer el dinero sin un fin determinado (31%) y ahorrar para la jubilación (23%), que gana tres puntos y recupera protagonismo.

Por perfiles, los ahorradores conservadores priorizan la seguridad ante imprevistos (40%), mientras que los moderados (35%) y dinámicos (40%) buscan hacer crecer su capital. Por generaciones, los ahorradores de la Generación Centennial (36%) y Millennial (39%) priorizan incrementar el capital, sin un fin determinado, frente al resto de generaciones que ahorran, principalmente, para cubrir imprevistos.

Motivos de ahorro

La cartera de productos de los españoles

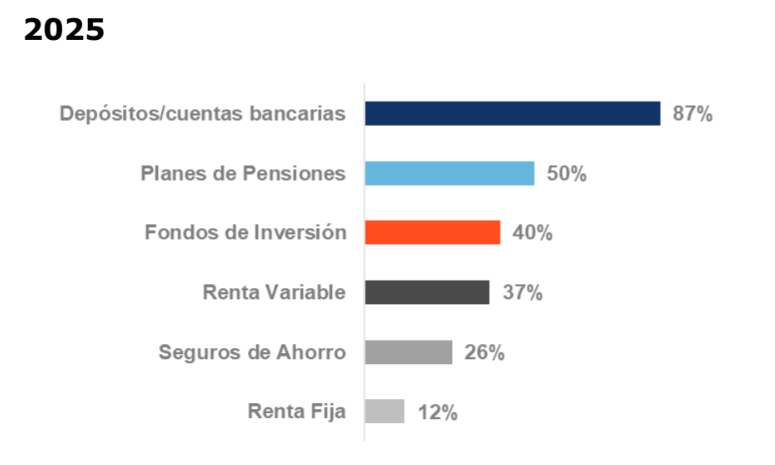

El 87% de los ahorradores españoles cuenta con un depósito o cuenta bancaria, seguido de los planes de pensiones (50%) y los fondos de inversión (40%), nueve puntos más en el caso de los Centennials. Planes y fondos continúan siendo las principales alternativas de inversión a largo plazo. Por otro lado, la inversión directa en renta variable crece siete puntos en los dos últimos años, hasta el 37%.

Los depósitos/cuentas bancarias y planes de pensiones son los productos que mejor conocen los ahorradores en España (51% y 41%, respectivamente). Por generaciones, la Generación X es la que mayor conocimiento tiene sobre los planes de pensiones y los Centennials, la que más conoce los fondos de inversión.

El 59% de los inversores en fondos los gestiona a través de carteras discrecionales o asesoradas, proporción que asciende al 64% entre los inversores de perfil conservador, reflejando la confianza en la gestión profesional. En este sentido, la despreocupación a la hora de gestionar la cartera pasa de la tercera a la primera ventaja más valorada, por delante de la transparencia a la hora de realizar cualquier consulta y la posibilidad de diversificación de las inversiones.

En qué invierten los españoles

Factores de decisión: seguridad y confianza, claves

La seguridad y la confianza siguen siendo los factores más valorados a la hora de invertir, por delante de la rentabilidad, que supera a la transparencia en esta edición. Para los ahorradores dinámicos, la rentabilidad es el factor más importante, seguido de la seguridad. Los moderados y conservadores priorizan la seguridad y la confianza.

El grado de conocimiento de los fondos se multiplica: el 28% de los ahorradores tienen un conocimiento alto o muy alto, 12 puntos porcentuales más que hace dos años.

Marta González, miembro del Observatorio Inverco, explica que “los fondos de inversión y los planes de pensiones se han consolidado en estos últimos años como herramientas de ahorro esenciales en el largo plazo, con un grado de conocimiento y valoración elevado por parte de los ahorradores. Además, en el caso de las generaciones más jóvenes, se detecta un mayor interés por la inversión en fondos, que son vistos como un producto adecuado por la confianza, seguridad y rentabilidad”.

Canales de información y contratación

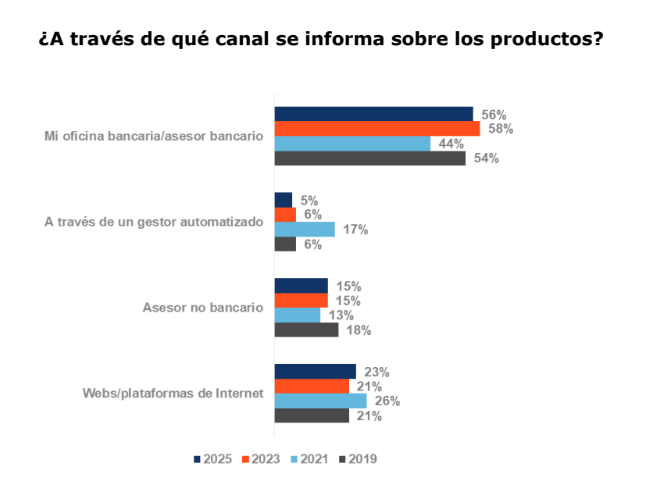

El 56% de los ahorradores en España se informa sobre productos financieros a través de su oficina o asesor bancario, doce puntos más que en 2021, mientras que el 23% utiliza plataformas y webs online. A la hora de contratar, la oficina bancaria (65%) sigue siendo el canal principal, aunque desciende siete puntos, mientras que la contratación vía web crece del 16% al 21% (32% y 35% entre los Centennials y Millennials, respectivamente).

Juan Manuel Mier, miembro del Observatorio Inverco, apunta que “el canal digital sigue ganando terreno, especialmente entre los más jóvenes, pero la oficina/el asesor bancario continúa siendo un referente de confianza para la mayoría de los ahorradores”.

Juan Manuel Mier, miembro del Observatorio Inverco, apunta que “el canal digital sigue ganando terreno, especialmente entre los más jóvenes, pero la oficina/el asesor bancario continúa siendo un referente de confianza para la mayoría de los ahorradores”.

El interés por la inversión con criterios sostenibles crece. El 24% de los ahorradores invierte ya en fondos que aplican criterios de sostenibilidad, un punto más que en 2023; en el caso de los inversores el porcentaje asciende hasta el 33%. El conocimiento sobre este tipo de productos reduce al 37%, frente al 55% de hace cuatro años, lo que pone de manifiesto el esfuerzo en formación desde las entidades y toda la industria.