Noticias desde Washington: la resiliencia de los emergentes ante la cautela global

| Por Romina López | 0 Comentarios

A mediados de octubre realizamos nuestra peregrinación semestral a Washington para asistir a las reuniones anuales del FMI y el Banco Mundial, que nos brindan la oportunidad de ponernos al día con responsables políticos, analistas, académicos y otros inversores, y nos permiten debatir las perspectivas macroeconómicas mundiales y captar el sentimiento de los inversores a nivel global.

El estado de ánimo general, tanto de los funcionarios como de los inversores, era más optimista que en las reuniones de primavera de abril, que se celebraron justo después del “Día de la Liberación” del presidente Donald Trump, y en un contexto de incertidumbre macroeconómica mundial. No obstante, el tono sugería cautela, tanto por parte del FMI, en sus Perspectivas de la Economía Mundial (WEO) y otros informes emblemáticos relacionados, como por parte de la comunidad inversora, que sigue tratando de valorar las incertidumbres actuales en materia de política comercial y las perspectivas de crecimiento.

Una economía mundial cambiante en un contexto de incertidumbre, empeoramiento de la deuda y políticas monetarias divergentes

A nivel mundial, los principales temas de debate fueron el auge de la inversión en IA, la resiliencia económica a pesar de la incertidumbre arancelaria y los peligros del aumento de los niveles de deuda, especialmente en los mercados desarrollados. Hubo un amplio consenso en que la incertidumbre política se mantendrá bajo la actual administración estadounidense. No obstante, el optimismo en torno al ciclo de inversión en IA, que ha respaldado la fortaleza de los mercados bursátiles, pareció eclipsar las preocupaciones por la incertidumbre, aunque muchos inversores, y el propio FMI, aludieron a la burbuja puntocom de principios de la década de 2000 como un paralelismo.

El FMI se mostró bastante cauteloso en su opinión sobre el crecimiento de la productividad de los sectores de la IA y la tecnología en comparación con las estimaciones privadas, y mostró su preocupación por el posible impacto negativo en el empleo derivado de una crisis de productividad impulsada por el capital a nivel mundial.

También siguió expresando su preocupación por las políticas fiscales laxas y las políticas monetarias divergentes a nivel mundial. El Fondo llamó la atención sobre las presiones del gasto en defensa, el envejecimiento de la población y la seguridad energética en los mercados desarrollados, especialmente en Europa.

Mientras tanto, en Estados Unidos, la preocupación se centró una vez más en la política comercial, pero la comunidad inversora y los funcionarios se sienten más cómodos con la administración Trump, ya que los mercados han acabado por aceptar la “imprevisibilidad previsible” de la Casa Blanca en materia de aranceles. Las tensiones comerciales entre Estados Unidos y China, por ejemplo, se han recrudecido recientemente, pero la mayoría espera que se produzca una cierta distensión.

La resistencia de los mercados emergentes

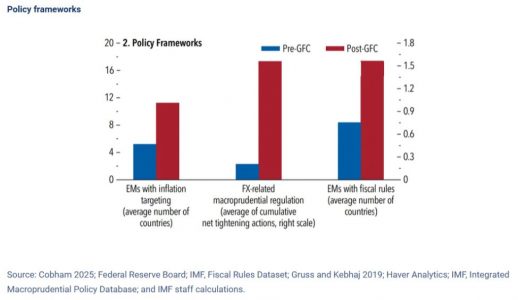

Cabe destacar que las perspectivas para los mercados emergentes eran más constructivas tanto para el FMI como para los inversores. El FMI y el Banco Mundial, en sus numerosas presentaciones, reforzaron el tema de la mayor resistencia de los mercados emergentes a las crisis mundiales, gracias a los años de mejora de los marcos normativos.

Por otra parte, las reuniones centradas en los mercados emergentes contaron con una mayor asistencia, con un gran interés por parte de inversores no dedicados a estos mercados. El FMI prestó especial atención a este tema en el capítulo 2 del WEO, titulado “Resiliencia de los mercados emergentes: ¿buena suerte o buenas políticas?”.

El FMI señaló que, si bien los mercados emergentes han “tenido suerte” desde la crisis financiera mundial, gracias a unos términos de intercambio favorables, al crecimiento resistente de los mercados desarrollados y a unas condiciones financieras más favorables, también han sido más resistentes a las crisis gracias a la mejora de los marcos normativos. Las políticas de objetivos de inflación, las normas fiscales y los marcos de política monetaria más maduros han afianzado las expectativas de inflación y reducido el efecto del tipo de cambio en los precios internos.

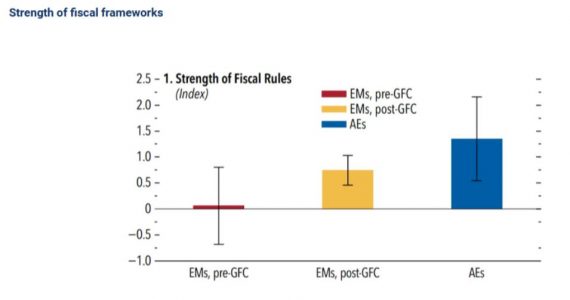

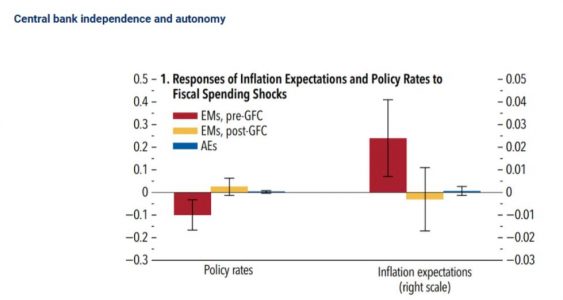

Los marcos de política de los mercados emergentes han reforzado la autonomía de los bancos centrales y han permitido una mejor consolidación de las políticas fiscales en las últimas dos décadas, respaldadas por normas y organismos fiscales independientes. Grandes mercados emergentes como Brasil, México, Sudáfrica, India y Turquía han tratado de reducir los déficits y, aunque lo han hecho a ritmos diferentes, el cambio es alentador en el contexto de mejores instituciones y medidas políticas.

En el WEO, el FMI estudió la resistencia de los mercados emergentes a las perturbaciones en el contexto del fortalecimiento de las normas fiscales, así como la respuesta de las expectativas de inflación y los tipos de interés oficiales a las perturbaciones del gasto fiscal. En el primer punto hubo una gran mejora en los marcos fiscales desde la crisis financiera mundial, mientras que en cambio las perturbaciones fiscales producen ahora subidas más agresivas de los tipos de interés oficiales en los mercados emergentes que en los mercados desarrollados, mientras que las expectativas de inflación están mejor ancladas en comparación con la era anterior a la crisis financiera mundial.

Aumenta la confianza en esta clase de activos

El optimismo del FMI respecto a los mercados emergentes también se reflejó en la comunidad inversora. La confianza en los mercados emergentes sigue siendo constructiva, y si bien existe consenso en que los bonos soberanos de los mercados emergentes en moneda fuerte se encuentran en niveles históricamente ajustados respecto al crédito estadounidense, hay casos particulares que pueden seguir obteniendo mejores resultados. Los inversores se mostraron cautelosos con Argentina antes de las elecciones legislativas de mitad de mandato, pero desde las reuniones, el ánimo se ha vuelto optimista, ya que el partido del presidente Javier Milei ha obtenido buenos resultados en las urnas. Mientras tanto, el país más debatido en las reuniones fue, con diferencia, Senegal, ya que parece que las conversaciones con el FMI parecen que van a derivar en un nuevo programa.

El temor ha disminuido desde abril, a medida que el impacto del “Día de la Liberación” se ha atenuado con las negociaciones comerciales entre Estados Unidos y los mercados emergentes. Los aranceles sobre Brasil y la India siguen siendo motivo de preocupación, pero el optimismo se ha impuesto en los últimos meses. En las últimas semanas se han producido señales alentadoras por parte de la Casa Blanca en relación con las negociaciones comerciales de ambos países.

La anticipación de las exportaciones de los mercados emergentes asiáticos se ha visto respaldada por el ciclo tecnológico y la inversión extranjera directa y, en cierto modo, ha mitigado la caída del consumo en la región. China sigue siendo la principal incógnita, dada la política fiscal de apoyo a la demanda, pero persiste la incertidumbre en torno a una solución más permanente y estructural para el sector inmobiliario y el exceso de capacidad.

América Latina sigue siendo más prometedora. Existe consenso en que el carry en la región sigue siendo atractivo, respaldado por las altas tasas reales, el fuerte consumo y los mercados laborales. Los inversores consideran señales positivas las recientes elecciones en Bolivia y Ecuador a principios de este año, dos historias frágiles, y trasladan este optimismo a las próximas votaciones en Chile y Colombia. Las elecciones legislativas en Argentina, que siguieron a las reuniones del FMI, refuerzan esta idea. Brasil fue el centro de atención, ya que la confianza de los inversores comienza a centrarse en las elecciones de octubre de 2026 y sus implicaciones en la política fiscal.

Aunque las reuniones volvieron a girar en torno a la incertidumbre, esta parece ahora diferente a la de abril: se habla menos (aunque todavía mucho) de comercio y más de crecimiento sostenido, políticas fiscales de los mercados desarrollados e inteligencia artificial. Sin embargo, los mercados emergentes siguen siendo resistentes, respaldados por la mejora de los marcos políticos y un carry atractivo, junto con un conjunto de oportunidades idiosincrásicas.

Tribuna de Filipe Gropelli Carvalho, analista de mercados emergentes en DPAM