Fondos perfilados y alternativos, asset allocation o GDC: las gestoras sacan su artillería pesada

| Por Alicia Miguel | 0 Comentarios

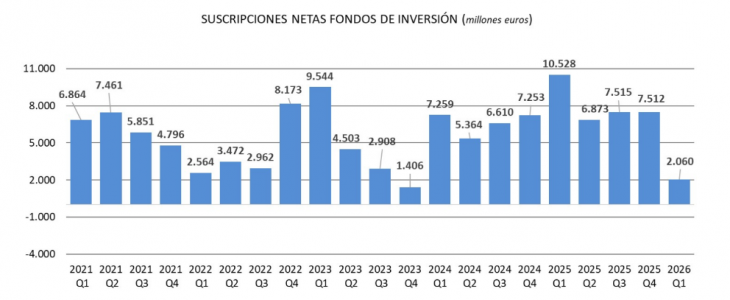

El sueño de los profesionales de las gestoras de activos -y también de los gestores patrimoniales-, es que los ahorradores den el paso definitivo y se conviertan en inversores, posicionándose en vehículos que les ofrezcan valor. Una asignatura pendiente en España donde, pese a los avances, miles de millones de euros siguen en depósitos bancarios y también en fondos muy conservadores. En 2026, las gestoras españolas sacarán la artillería pesada -en forma de fondos perfilados, productos de asset allocation, temáticos, mixtos o de renta variable diversificada, de mercados privados y gestión discrecional de carteras- para, acompañando siempre al cliente, avanzar en ese objetivo. También con una estrategia de continua innovación: lanzarán nuevas gamas de fondos, con énfasis en perfilados, renta fija corporativa y mercados privados, y mejorarán sus soluciones de inversión y servicios de asesoramiento y planificación financiera, apostando por la personalización y el acompañamiento, sin olvidar el potencial de la tecnología.

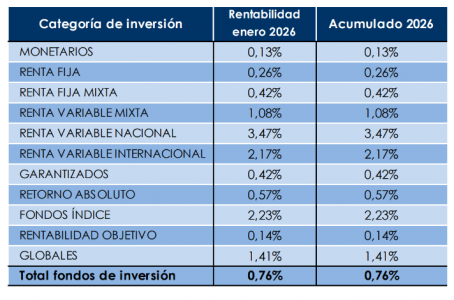

En CaixaBank AM esperan que el año siga con el traspaso de posiciones desde fondos de inversión monetarios, de renta fija corto plazo o de renta fija con fecha de vencimiento, hacia soluciones de mayor valor añadido para una correcta planificación de largo plazo. «Entre estas soluciones figuran tanto los servicios de gestión discrecional de carteras como fondos perfilados. Tácitamente supone un mayor flujo hacia fondos de renta variable que deberá estar correctamente diversificada y atender al perfil de inversión de cada cliente», explica Jorge Colomer, director de Inversiones y director adjunto en la entidad.

«Mantenemos nuestra misión de ayudar a nuestros clientes a conseguir sus objetivos financieros y, para ello, una buena planificación y una gestión diversificada de activos es fundamental. Como consecuencia vamos a seguir impulsando el servicio de gestión discrecional de carteras, clave en nuestra estrategia. Este año hemos superado las 116.000 carteras gestionadas en España, gracias a nuestra gestión activa y arquitectura abierta. Impulsaremos tanto la solución de carteras gestionadas de banca privada como las carteras Multiestrategia, adaptadas a diferentes perfiles y objetivos», explica Belén Blanco, CEO de BBVA Asset Management. También fortalecerán las soluciones de gestión activa en formato fondo, especialmente la gama BBVA Quality Inversión, buscando generar valor a largo plazo, y seguirán capturando tendencias globales a través de vehículos temáticos como son el Quality Mejores Ideas y BBVA Megatendencias Tecnología, enfocados en sectores transformadores.

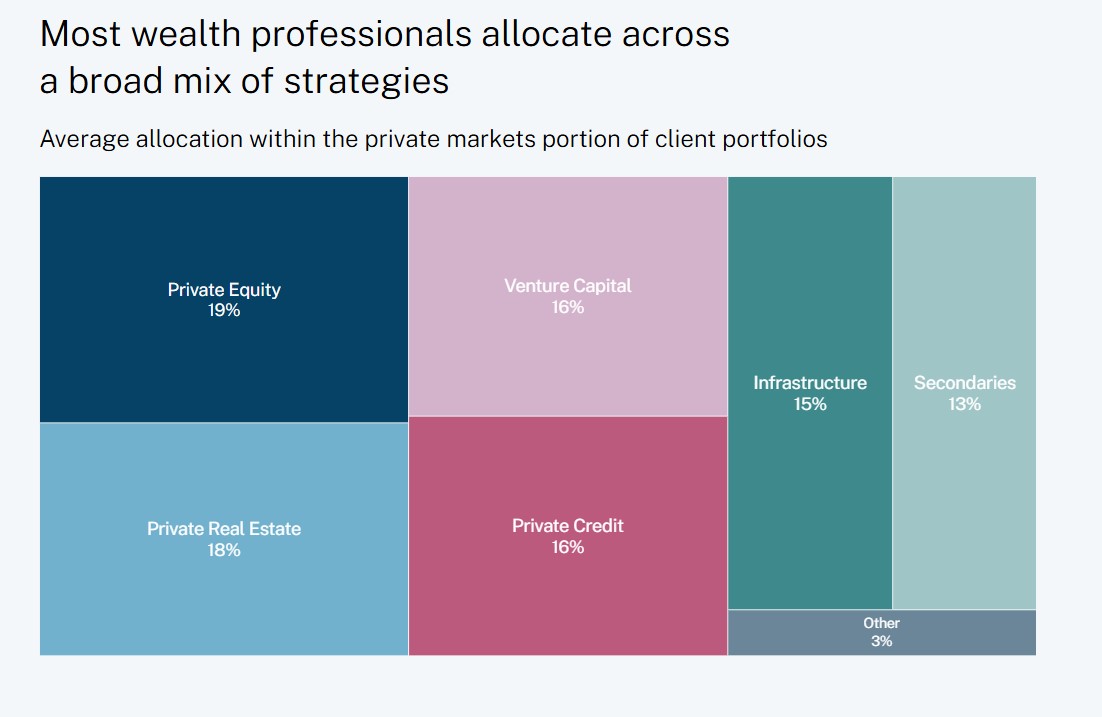

En renta fija, en BBVA impulsarán soluciones aprovechando las oportunidades del entorno para los más conservadores y potenciarán las soluciones en mercados privados lanzadas recientemente (BBVA Mercados Privados VII 2024, FIL y BBVA Mercados Privados VIII 2024, FCR y BBVA Open to Partners IX, FIL). «Estas soluciones buscan complementar las carteras tradicionales con diversificación y retornos a largo plazo, permitiendo a nuestros clientes participar en oportunidades de inversión que tradicionalmente estaban reservadas para grandes inversores institucionales y, adicionalmente, nos permitirá tener siempre una solución de inversión permanentemente abierta en este tipo de activos. La inversión responsable está también en el centro de nuestras estrategia y por ello seguiremos impulsando soluciones que sigan estos criterios», añade Blanco.

También reforzarán la oferta de planes de pensiones individuales, de autónomos y de empleo, así como la previsión social complementaria a través de las pólizas de seguros para la jubilación, respondiendo a las necesidades de distintos segmentos de clientes y potenciando las soluciones de ciclo de vida. «Seguiremos impulsando la educación financiera para la jubilación, consolidando los 10 años de logros del Instituto BBVA de Pensiones y la iniciativa Mi Jubilación y seguiremos avanzando en la concienciación de la longevidad y en las implicaciones que ésta conlleva desde el punto de vista de la planificación financiera e inversión a largo plazo», explica.

«Nuestros servicios seguirán centrados en soluciones globales, escalables y con vocación de acompañar al cliente en distintos ciclos de mercado, cubriendo sus diferentes necesidades y combinando gestión activa de convicción con un enfoque eficiente en construcción de carteras. Las carteras siguen evolucionando hacia un mayor equilibrio entre generación de mayor valor, diversificación y control del riesgo, en un entorno que, aunque más estable que en años anteriores, seguirá marcado por episodios de volatilidad y por un crecimiento económico desigual», explica Arantxa López Chicote, directora de Producto, Inteligencia de Mercado y Digital en Santander Asset Management España. No se trata, dice, de productos, sino de soluciones, «por lo que, dependiendo de la tipología de clientes y de sus necesidades, focalizaremos unas estrategias u otras».

«En Mutuactivos estamos centrados en el asesoramiento financiero personalizado y ajustado a las necesidades de cada cliente. Nuestro objetivo es prestar un servicio integral y acompañamiento continuo, mostrándoles siempre las mejores oportunidades de inversión», comenta Luis Ussía, presidente y consejero delegado de Mutuactivos. «Seguiremos poniendo a su disposición nuestra gama de productos, adecuada para todos los perfiles de riesgo y que incluye fondos propios y de terceras gestoras, carteras de gestión discrecional, planes de pensiones, seguros de ahorro y productos alternativos«.

En Ibercaja Gestión también explican la importancia del asesoramiento para permitir a los clientes beneficiarse del entorno de renta fija: «El proceso no ha sido fácil y se ha hecho por etapas: primero, apostamos por la deuda pública a corto plazo, para posteriormente ir virando hacia estrategias de un poco más de riesgo y retorno, como fondos de crédito privado a corto plazo y finalmente a largo, cuando los tipos tocaron techo», analiza Miguel López, director de Negocio. «Anticipándonos a un nuevo entorno de mercado con rentabilidades más discretas en renta fija tras el final del ciclo de bajadas de tipos en Europa, hemos reforzado la apuesta por la diversificación con el lanzamiento de soluciones en las que la aportación de valor vendrá de la gestión activa. En 2026 seguiremos apostando por dos nuevas soluciones lanzadas a lo largo del 2025: Ibercaja Cartera Conservadora e Ibercaja Diversificación». En 2026, este tipo de soluciones en las que apuestan por la diversificación y gestión activa por parte de profesionales serán la punta de lanza de su estrategia comercial.

Raquel Domínguez Soto, directora de negocio de Gescooperativo, analiza cómo el año pasado las suscripciones se concentraron principalmente en las familias de fondos de renta fija, y en particular en los fondos de deuda pública de la zona euro. «De cara a 2026, sobre todo en los perfiles más conservadores, surge la oportunidad de acompañar a estos clientes en su transición hacia fondos mixtos de renta fija. En este sentido, impulsaremos la inversión diversificada a través de carteras de fondos que combinen fondos renta fija con alta calidad crediticia y fondos mixtos de renta fija con una exposición limitada a renta variable», asegura. Para los clientes con un perfil de riesgo moderado, la propuesta de la gestora se centra en carteras de fondos que combinen renta fija pública y privada con un mayor peso de renta variable, con el objetivo de generar rentabilidades atractivas. Y para los perfiles más arriesgados, «se apostará por una exposición a activos con mayor potencial de rentabilidad, a través de fondos de renta variable con carteras globales y diversificadas, que combinen la inversión en sectores como tecnología y servicios de comunicaciones con sectores defensivos como salud, consumo, financieras, industriales y aquellas vinculadas a la transición energética».

Los lanzamientos que vendrán

Las gestoras aguzarán la innovación: en CaixaBank AM reconocen que la adaptación a las necesidades de los clientes y partícipes es constante y explican que este año implementarán «tanto mejoras sobre servicios existentes como nuevas gamas de fondos«. En Santander AM explican que su foco no está tanto en lanzar productos de forma sistemática, sino en desarrollar soluciones que respondan a necesidades reales de los clientes, tanto retail, como institucionales como de banca privada o empresas: «Seguiremos trabajando en nuevos vehículos y formatos que aporten valor en términos de diversificación, eficiencia y acceso a determinadas clases de activo, así como en el desarrollo de servicios de inversión más personalizados, apoyados en nuestra capacidad global y en el conocimiento local de cada mercado», explica López Chicote.

En Mutuactivos se disponen a reforzar especialmente su servicio de planificación financiera Contigo, lanzado en 2025, «una palanca clave para articular las carteras». El servicio incluye análisis patrimonial y fiscal y, como rasgo diferencial, tiene en cuenta todo el patrimonio del cliente y no solo lo que tiene en Mutuactivos, lo que permite un acompañamiento continuo al cliente. «Dentro de la apuesta por la diversificación, seguiremos impulsando también los productos alternativos, con un foco muy concreto en el lanzamiento de Mutuafondo Vivienda Premium, el primer FILPE en España que invierte en inmuebles residenciales y que ofrece una solución pionera para que los mayores de 65 años puedan hacer líquida su vivienda sin dejar de vivir en ella, al tiempo que permite a los inversores diversificar su cartera y acceder a activos con potencial de crecimiento. Es la otra cara de la moneda de Viventua, con las viviendas que compramos, montamos este fondo», explica Ussía.

También en mercados alternativos tiene la vista puesta BBVA AM: «Para nosotros los activos alternativos, tanto líquidos como, en particular, los ilíquidos tienen que ser una pieza más dentro de las carteras de los clientes por su poder diversificador y su capacidad de contribuir al crecimiento del patrimonio», explica Blanco, recordando que hace dos décadas lanzaron el primer fondo de fondos en mercados privados y tienen una larga trayectoria incorporando este tipo de inversiones a sus soluciones de asset allocation y carteras de clientes, incluidos los planes de pensiones. «De cara a 2026, tenemos, por una parte, una estrategia continuista de seguir incorporando los mejores fondos de mercados alternativos dentro de nuestra carteras de gestión institucionales y, por otra, seguir avanzando -junto con nuestra banca privada- en enriquecer las soluciones en mercados privados para clientes de alto valor». En este sentido, confiesa, probablemente lanzarán algún fondo de fondos adicional que complete la oferta actual y arrancarán, en el primer trimestre, la comercialización del fondo BBVA Open to Partners Mercados Privados IX, FIL.

«El año 2025 fue frenético en lo que se refiere a adaptar nuestra propuesta al entorno de mercado, con la incorporación a nuestra paleta de 12 nuevas soluciones. Vamos a continuar muy activos, en la primera parte del año tenemos previsto lanzar hasta cuatro nuevos fondos», explican en Ibercaja Gestión. «La clave para que nuestros clientes sigan disfrutando de las extraordinarias rentabilidades de los últimos años es ir subiendo peldaños dentro de la escalera de inversión y, poco a poco, ganar exposición a renta variable. En este sentido, vamos a reforzar nuestra oferta de fondos perfilados con el lanzamiento de una nueva solución que combinará la inversión en renta fija con un enfoque global y flexible, con la posibilidad de invertir, si el mercado nos da margen de seguridad, una pequeña parte de la cartera en renta variable con un enfoque táctico».

«Contamos con una gama de fondos diversificada y en continua evolución, que nos permite dar respuesta a las distintas necesidades de inversión de los clientes, y que seguirá siendo un pilar fundamental en nuestra oferta de valor. Estamos analizando la posibilidad de ampliar nuestra oferta de productos para incorporar nuevos fondos de renta fija enfocados en la inversión en activos de deuda corporativa global de buena calidad crediticia y horizonte temporal de largo plazo. También estamos valorando la creación de fondos de renta fija con estrategia buy&hold, en horizontes de largo plazo, que podrían tener sentido para determinados perfiles de cliente», explica Domínguez Soto. «En cuanto a servicios de inversión, continuaremos apoyando a las Cajas Rurales en los servicios de asesoramiento y gestión de carteras que ofrecen a sus clientes, con herramientas que les permitan acompañarlos y orientarles en sus decisiones de inversión», añaden en Gescooperativo.

Cercanía con el cliente y educación financiera

Los productos vendrán de la mano del acompañamiento al cliente: «Nuestra principal propuesta de valor es un servicio y, como tal, exige la máxima cercanía. Esto implica proporcionar el mayor detalle posible de cómo estamos interpretando el entorno económico, de nuestra visión de mercado, trazabilidad en las posiciones que mantienen dentro de nuestros servicios y conocer sus necesidades. Seguiremos creciendo a través de los distintos segmentos de clientes con soluciones que se adapten a estas necesidades. El incierto entorno económico actual requiere una mayor tacticidad en la toma de decisiones de inversión y eso va a implicar mucha comunicación con los inversores. Reforzaremos todos estos aspectos», explica Colomer desde CaixaBank AM.

«El cliente está en el centro de nuestra estrategia. En 2026 queremos avanzar hacia una relación más personalizada y basada en el acompañamiento a largo plazo. Nuestros objetivos pasan por mejorar la calidad del servicio, reforzar la educación financiera, ofrecer mayor transparencia y utilizar la digitalización como una palanca para ser más ágiles y eficientes, sin perder el componente humano que consideramos clave en la gestión de activos», añaden desde Santander AM. «Nuestro objetivo es continuar apoyando a las cajas rurales con una amplia gama de fondos suficientemente diversificada, que les permita crecer y consolidar su posicionamiento en los segmentos de banca personal y privada. El valor diferencial que les distingue reside en la cercanía al cliente y el trato personalizado», añaden en Gescooperativo. «Seguir ofreciendo un buen asesoramiento será clave. En un nuevo entorno, con tipos más bajos, tendremos que sofisticar nuestra propuesta de valor si queremos que nuestros clientes sigan aspirando a las rentabilidades a las que se han acostumbrado en los últimos años», añade López desde Ibercaja Gestión.

«En el Plan Estratégico de BBVA 2025-2029, “ponernos en la piel del cliente y conectar emocionalmente con él, en cada interacción, para darle la mejor solución” es nuestra prioridad estratégica más importante», añade Blanco. En la gestora ponen el foco en la tecnología, para “aumentar” las capacidades humanas para conocer mejor al cliente y acompañarlo mejor: «Estas mismas tecnologías nos tienen, además, que servir como asistentes para discernir cuándo una interacción digital puede ser suficiente para acompañar al cliente y cuándo precisamos propiciar una reunión física con él, por tratarse de temas más complejos o de los que forman parte de lo que nosotros llamamos momentos de la verdad. En nuestra hoja de ruta, 2026 debería ser el año donde la asistencia conversacional digital gane peso y donde, las nuevas tecnologías nos permitan avanzar en la proactividad por tipo de asistencia y en la personalización de la solución de inversión. Se trata de dar apoyo digital al cliente, cuando y donde lo quiera y apoyo humano, cuando lo necesite», apostilla la experta.