La publicación de las actas de la Fed ha llevado al mercado a rebajar de forma drástica la probabilidad de un recorte de 25 puntos básicos en diciembre, desde alrededor del 75% a comienzos de mes a apenas un 37%. Las minutas confirmaron la falta de consenso que ya se intuía cuando, en septiembre, solo 10 de los 19 miembros del FOMC apoyaban recortes tanto en octubre como en diciembre.

El sesgo de fondo sigue siendo “dovish” y hay acuerdo de que habrá más bajadas más adelante, pero muchos miembros prefieren no mover ficha en la última reunión de 2025. Si no recortan ahora, es probable que lo hagan el 28 de enero; lo relevante es que el mercado ha dejado de ver un “ciclo de bajadas asegurado”, y ese matiz ha pesado sobre los activos de riesgo.

Aunque se habló de condiciones financieras, crédito privado y valoraciones (“algunos participantes comentaron valoraciones tensas en los mercados financieros”), el mensaje central fue un aumento de la inquietud ante un posible repunte de la inflación, más explícito que en las intervenciones públicas recientes.

Schmid frente a Waller: dos lecturas del mismo ciclo

En este contexto destacan las declaraciones de Schmid, presidente de la Fed de Kansas y único voto en contra del recorte de octubre. A su juicio, la inflación sigue siendo un fenómeno amplio, persistentemente por encima del 2%, mientras el crecimiento se mantiene razonable y el mercado laboral está, en conjunto, equilibrado.

Esta visión contrasta con la de Christopher Waller, uno de los miembros más “dovish”, quien se muestra más preocupado por el riesgo de enfriamiento económico. El debate entre ambos resume bien la discusión actual: ¿es prioritario terminar de doblegar la inflación o evitar un deterioro excesivo del empleo y del crédito? La respuesta condicionará el ritmo de recortes de 2025–2026.

Un mercado laboral que no dicta sentencia

El informe de empleo de septiembre tampoco zanja el debate. La economía estadounidense creó 119.000 puestos de trabajo, por encima de las expectativas, con el impulso concentrado en sanidad, alimentación y bebidas y asistencia social.

Por otra parte, las revisiones de julio y agosto restaron 33.000 empleos, y la media móvil de tres meses pasó de 29.000 a 62.000 nuevas nóminas, dentro del rango que la Fed de Dallas considera consistente con una tasa de paro estable. Aun así, los analistas más pesimistas se apoyarán en la sorpresa al alza del dato mensual para justificar una Fed menos generosa y un tramo largo de la curva algo más tensionado.

La tasa de participación subió del 62,3% al 62,4% y la tasa de paro repuntó del 4,3% al 4,44%, muy en línea con el modelo de empleo en tiempo real de la Fed de Chicago. La lectura razonable es que la demanda de trabajo ha aumentado, en un contexto de restricciones a la inmigración y salida progresiva de los baby boomers, mientras la oferta de trabajo sigue siendo relativamente escasa. Este punto arroja algunas dudas respecto al equilibrio entre demanda y oferta de empleo.

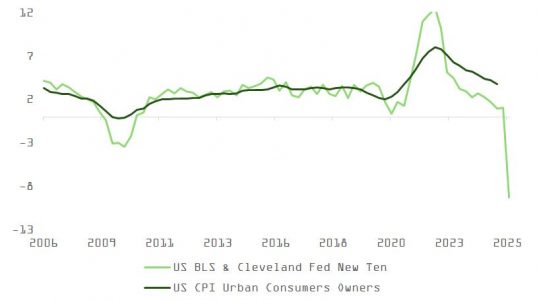

Inflación, productividad y margen de maniobra de la Fed

Si este diagnóstico es correcto, gana peso la posibilidad de que 2026 traiga una sorpresa positiva en inflación. El encarecimiento de algunos bienes podría afectar también al gasto en los servicios (“crowding out”), la moderación de los costes de la vivienda —principal componente del IPC— continuaría, y las ganancias de productividad asociadas a la digitalización y la IA son, por definición, desinflacionistas.

En ese escenario, la Fed podría seguir recortando tipos con algo más de confianza, a diferencia de los últimos trimestres, en los que cada dato de inflación reforzaba la cautela. No hay que olvidar que el objetivo de paro de la Fed para final de año es del 4,4% y ya nos situamos ligeramente por encima. Esto ofrece cierto margen para priorizar el anclaje de expectativas de inflación sin asfixiar por completo la actividad.

Nvidia y el veredicto sobre la “burbuja de la IA”

Pese a la relevancia de las actas y del mercado laboral tras el shutdown, la atención de los inversores se concentró en los resultados de Nvidia, convertidos en referéndum sobre la sostenibilidad del boom inversor en inteligencia artificial.

Jensen Huang, CEO de la compañía, fue claro desde el inicio: “Demand for AI infrastructure continues to exceed our expectations”, descartando la idea de una desaceleración inminente del ciclo de inversión. Nvidia asegura tener visibilidad sobre unos 500.000 millones de dólares de ingresos potenciales en sus plataformas Blackwell y Rubin hasta finales de 2026, cifra que presenta más bien como compromisos de demanda que como ventas ya aseguradas, pero cuyo volumen y horizonte temporal siguen siendo muy significativos.

Los ingresos de las GPUs H10 para China rondan los 50 millones de dólares y son hoy marginales. Cualquier relajación en las restricciones comerciales entre Estados Unidos y China podría, por tanto, generar un importante impulso adicional sobre una base de márgenes cercana al 70%.

Circularidad, precios del software y vida útil de las GPUs

Al mismo tiempo, las noticias sobre la inversión conjunta de Microsoft y Nvidia en Anthropic o el programa de 100.000 millones de dólares de Brookfield —también con Nvidia y KIA— alimentan el discurso sobre riesgos de “circularidad” en el ecosistema de IA: los mismos actores que venden hardware participan en la financiación de clientes y proyectos.

Sin embargo, otras novedades apuntan en la dirección contraria. Alphabet ha encarecido en torno a un 20% las tarifas de Gemini 3 Pro frente a la versión previa, desmintiendo que el software de IA se esté “comoditizando”. El índice Ramp AI indica además que cerca de la mitad de las empresas estadounidenses cuenta ya con alguna suscripción de pago a herramientas de IA, lo que sugiere una base de ingresos recurrentes en expansión.

Por otro lado, un informe reciente de Bernstein cuestiona la tesis de Michael Burry sobre la vida útil de las GPUs: la evidencia apunta a horizontes de depreciación más próximos a seis años que a dos. Nvidia insiste en que su software y su plataforma de computación paralela prolongan la vida económica de sus chips. Si los centros de datos extraen más años de uso de cada generación de hardware, mejora el ROIC y se debilita la narrativa de un “capex irracional” sin retorno.

Nvidia como arquitecto de la infraestructura de IA

Las cifras del trimestre reflejan además un cambio cualitativo: los ingresos de centros de datos crecen un 66% y los de networking un 162%, reforzando la percepción de Nvidia no solo como fabricante de GPUs, sino como arquitecto integral de centros de datos de IA (computación, redes y software), capturando una parte creciente del “stack” de valor.

Este resultado reduce el riesgo de un “earnings cliff” a corto plazo y fortalece la tesis de un “superciclo” de IA, aunque no elimina todas las dudas. Es evidente que Huang nunca reconocerá abiertamente una burbuja de capex, pero también lo es que, en dos o tres años, los inversores exigirán flujos de caja tangibles que justifiquen las inversiones anunciadas para 2026–2028. Todavía no hemos llegado a ese punto de escrutinio máximo.

Implicaciones para el inversor: tipos, IA y S&P 500 a 12 meses

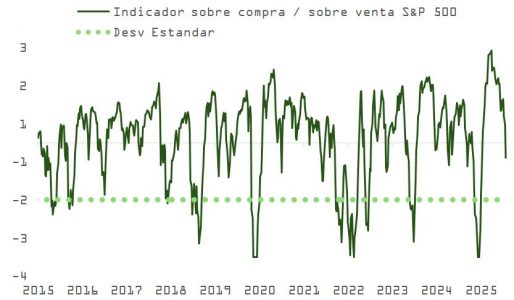

Las caídas de los últimos días parecen responder a factores técnicos y de sentimiento. El mercado puede seguir corrigiendo, pero ya muestra síntomas de sobreventa y un sentimiento dominado por la cautela e incluso el temor. No parece probable que la inversión en IA se desplome en los próximos 12 meses; el pipeline de proyectos sigue siendo considerable y el debate se sitúa más en el ritmo de crecimiento que en su continuidad.

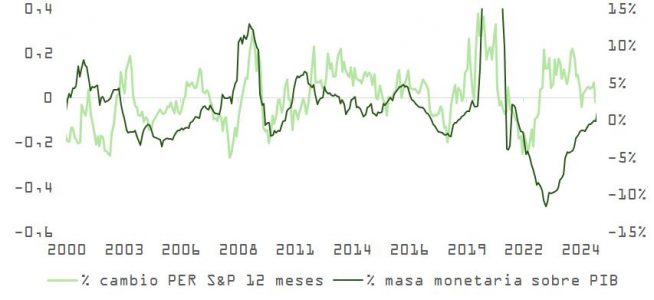

Con una Fed aún en fase de recortes, una masa monetaria con margen de expansión (especialmente si se reactivan programas de compras de activos) y un impulso fiscal positivo de cara a 2026, la probabilidad de recesión no es elevada, y es factible que, como indica nuestro modelo, los beneficios corporativos registren un crecimiento superior al de su media histórica. En este contexto, un S&P 500 en el entorno de los 7.100 – 7.700 puntos a 12 meses resulta perfectamente plausible, incluso contemplando cierta compresión de múltiplos.

Para los inversores, la cuestión clave no es tanto anticipar el próximo titular —un matiz más “hawkish” en la Fed o un nuevo debate sobre burbuja de IA— como aprovechar la volatilidad para reforzar posiciones en activos de calidad, con capacidad de generar beneficios sostenibles en un entorno de tipos moderadamente más bajos y productividad al alza impulsada por la propia IA.