Todavía quedan sectores beneficiarios de la IA en el largo plazo que están infravalorados

| Por Cecilia Prieto | 0 Comentarios

En conjunto, los valores tecnológicos se han comportado bien en el primer cuatrimestre de 2024, tanto en términos absolutos como frente al conjunto del mercado. Sin embargo, dentro del sector se han observado amplias divergencias en cuanto a rentabilidad. Los valores de gran capitalización han batido ampliamente a los pequeños y las empresas de semiconductores han

registrado excelentes rentabilidades. Los valores de Internet y software también lo han hecho bien en bolsa, mientras que a algunos subsectores, como el hardware, los equipos de comunicaciones y los servicios de IT, les fue peor. Observamos divergencias incluso entre los Siete Magníficos; así, Nvidia y Meta lideraron los avances, mientras que Apple y Tesla quedaron rezagadas.

En los cuatro meses transcurridos hasta finales de abril, el fondo se ha visto superado por su índice de referencia. La falta de exposición a valores de semiconductores y equipos para IA (como Nvidia, Broadcom y ASML) fue un lastre determinante, ya que estas empresas se revalorizaron con fuerza. Concretamente, Ericsson dio muestras de debilidad debido a que la inversión en 5G siguió sin despegar. En el plano positivo, la infraponderación en Apple fue el factor más positivo para la evolución del fondo, ya que este valor quedó rezagado debido a los riesgos de China y la desaceleración de la demanda de smartphones. Las posiciones en Netflix y gigantes de Internet como Amazon y Alphabet también generaron importantes ganancias debido a las fuertes revisiones al alza de los beneficios, al igual que las posiciones en valores tecnológicos de los mercados emergentes, como TSMC, ASMPT, y Trip.com.

El fondo ha tendido a verse superado en entornos de mercado donde las temáticas de inversión potentes prolongan la fortaleza relativa del sector y elevan la tolerancia al riesgo. Tenemos buenos ejemplos de ello en una temática actual como la IA y otra reciente como los beneficiarios del COVID. Nuestro enfoque ha sido coherente y hemos invertido en empresas con una capacidad de generar beneficios a largo plazo subestimada, con frecuencia en segmentos que suscitan menos atención, como los valores de pequeña/mediana capitalización. Creemos que perseguir el consenso y la fortaleza relativa conlleva mucho riesgo y una prima elevada que no merece la pena pagar. Incluso los inversores astutos encuentran difícil predecir el futuro, por lo que minimizar el riesgo cuando las cosas van mal es tan importante para nosotros como ganar dinero.

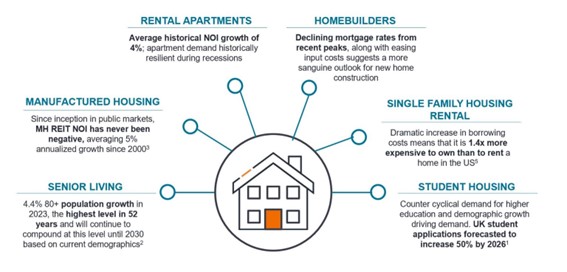

La consultoría tecnológica, las infraestructuras de datos y la informática en la nube son beneficiarios a largo plazo de la era de la IA que están infravalorados. Por otro lado, los servicios y las redes de pagos son elementos esenciales de la base tecnológica que necesitan el comercio electrónico y la distribución omnicanal. Las empresas con el tamaño adecuado y ventajas tecnológicas aprovecharán las oportunidades de crecimiento a largo plazo. Los medios de comunicación a la carta y el streaming de música siguen estando inframonetizados, pero los líderes del sector están bien posicionados para beneficiarse de una mayor consolidación.

También somos cada vez más optimistas sobre las empresas de software de pequeña/mediana capitalización a la vista del renovado interés por las operaciones corporativas por parte de los inversores estratégicos y de private equity. Ya se han confirmado muchas operaciones y han surgido intereses no confirmados en áreas como el software para datos y diseño y estamos encontrando más nuevas ideas en esta área.

Estamos sobreponderados en China. Desde una perspectiva macro y geopolítica, China es un mercado en el que cuesta estar cómodo, pero desde una perspectiva fundamental, existen buenas empresas con perfiles de riesgo y recompensa atractivos. Tencent y Alibaba mantienen su fortaleza, los riesgos normativos se han reducido, las valoraciones son atractivas y su asignación del capital (incluida la retribución al accionista) ha mejorado considerablemente. Trip.com, un portal de viajes líder, tiene un gran potencial para crecer internacionalmente. KE Holdings, una agencia inmobiliaria líder en Internet y por red de oficinas, tiene ante sí una larga trayectoria de crecimiento, ya que el sector está dando los primeros pasos en su digitalización. Estamos buscando activamente nuevas oportunidades en China, pero no perdemos de vista los riesgos de sucesos extremos en el plano geopolítico y reglamentario y, por lo tanto, mantenemos el tamaño de las posiciones y la exposición general en niveles manejables.

Muchos de los valores que el mercado considera como ganadores de la IA (Nvidia y otras empresas de semiconductores y hardware) ya han descontado todas las buenas noticias. Desde la perspectiva del perfil de riesgo y recompensa, eso les resta atractivo. El mercado espera un despliegue masivo de infraestructuras de IA sin obstáculos, pero, a pesar del potencial a largo plazo

de la IA generativa, existen también riesgos infravalorados.

Se observan señales positivas de adopción de la IA generativa en los medios digitales, las industrias creativas e Internet para el consumidor, donde la adopción de las nuevas tecnologías suele ser rápido. Sin embargo, para muchas grandes empresas, sobre todo en sectores regulados como los servicios financieros, muchos proyectos centrados en la IA generativa siguen en la fase de prueba de concepto. A pesar del rápido descenso de los costes de cálculo de la IA, existen muchas áreas donde estos siguen siendo demasiados elevados para una adopción masiva. Entrenar los

grandes modelos de lenguaje requiere centros de datos de última generación y consume enormes cantidades de electricidad, lo que podría crear cuellos de botella. A tenor de la naturaleza cíclica de la inversión empresarial, si la adopción de la IA generativa se topa con un obstáculo, la demanda de infraestructuras de IA se llevará un golpe aún mayor.

Existen infinidad de beneficiarios de la IA infravalorados. Nosotros buscamos empresas que no dependan de una adopción rápida de la IA y consideramos que la IA generativa es un vector de crecimiento a largo plazo. Por ejemplo, el negocio de la nube de Amazon va bien, ya que los clientes siguen modernizando su plataforma tecnológica con independencia de la curva de adopción

de la IA. El negocio de fabricación de semiconductores de TSMC se beneficiará de ello, con independencia de qué silicio de IA destaque o qué cliente lo haga mejor. Los servicios de consultoría tecnológica ayudan a sus clientes a adoptar la IA en sectores concretos, por lo que también se beneficiarán.

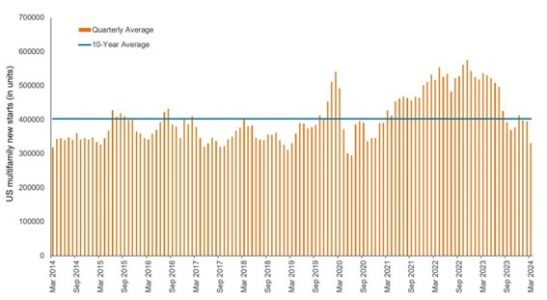

De cara al resto de 2024, esperamos que las temáticas tecnológicas amplíen el abanico a la vista de las numerosas oportunidades infravaloradas que existen en la cadena de valor. La reaceleración de la nube dará impulso a las infraestructuras y el software para esta área, mientras que algunos sectores como los semiconductores analógicos, los servicios tecnológicos y los equipos de comunicaciones están tocando fondo y las valoraciones están en niveles atractivos. A la vista de los elevados niveles de inversión y de que el ritmo de adopción de la IA generativa es más lento de lo previsto, apreciamos riesgos en algunos valores relacionados con la IA.

En conjunto, seguimos siendo optimistas sobre el sector y nuestro riguroso enfoque de inversión basado en la selección de valores por fundamentales será determinante durante el resto del año.

Tribuna de Hyun Ho Sohn, gestor del fondo FF − Global Technology Fund en Fidelity International.