Estrategias multiactivo: ¿vuelven a ser atractivas pese a la inflación?

| Por Beatriz Zúñiga | 0 Comentarios

El perjuicio que la elevada inflación ocasionó a las carteras multiactivo en 2022 no se olvidará fácilmente. En opinión de John Mullins, director de inversiones en Wellington Management, en los próximos años la susceptibilidad —justificada o no— a la inflación seguirá siendo elevada. “Los inversores suelen mostrarse sensibles a hechos recientes, como pudimos comprobar en el periodo posterior a la crisis financiera mundial, en el que los inversores se mantuvieron muy recelosos ante el riesgo de sufrir otra crisis crediticia”, afirma.

Por ahora, el inicio del 2024 fue notable en los mercados financieros, marcando ganancias trimestrales consecutivas en acciones que superan el 10%, una tendencia no vista en una década. Según Robeco, este «rally de todo» se ha extendido incluso a los bonos gubernamentales, a pesar de señales de una economía en aceleración, como un sector manufacturero mostrando signos de vida y múltiples mercados alcanzando máximos históricos. Ahora, en este segundo trimestre, las gestoras siguen pendientes de los mensajes y decisiones de los bancos centrales. Se enfrentan a un cambio muy claro: se esperan menos recortes de la Fed en 2024 y un primer recorte del BCE el próximo 6 de junio.

Sobre el entorno

“El consenso del mercado apunta a un panorama optimista, con una mejora económica global y la creencia de que Estados Unidos evitará un aterrizaje duro. Sin embargo, hay quienes, a pesar de respetar el impulso actual, mantienen cierta cautela, considerando que las condiciones monetarias no pueden mantenerse laxas en un entorno de aceleración económica. A pesar de la positividad generalizada, indicadores como el sector manufacturero que aún no muestra una recuperación completa, sugieren que las perspectivas podrían ser menos optimistas de lo que reflejan los precios”, indican desde Robeco

En opinión de director de inversiones en Wellington Management, los mercados están muy pendientes del impacto de las presiones desinflacionarias, como la caída de los precios de los alimentos y de los insumos de fabricación y la moderación del crecimiento salarial. “Pero, por otro lado, muchos participantes en el mercado coinciden en que veremos una inflación estructuralmente más alta a largo plazo. Este contraste entre las perspectivas de inflación a corto y largo plazo plantea grandes retos para la asignación de activos en 2024”, reconoce Mullins.

Para David Hanzl, Head of Wholesale,y Alex Smith, director de especialistas de inversión en renta variable de abrdn para Asia Pacífico,una buena forma de mitigar la inflación sería invertir en activos que proporcionen un flujo constante de rentas, o income. “Las acciones, los bonos y las inversiones multiactivo pueden ofrecer una buena oportunidad en cuanto a este propósito. Ofrecen pagos regulares que pueden seguir el ritmo de las tasas de inflación o incluso superarlas, lo que ayuda a preservar el poder adquisitivo a lo largo del tiempo, aunque el nivel de esos ingresos no está garantizado”, afirman. Para estos expertos, en términos de asignaciones multiactivo, “la clave sería la asignación dinámica de activos, la diversificación y el resultado de ingresos estables”.

El enfoque

Hasta el momento, el cash ha protagonizado un reinado eficiente pero efímero entre las clases de activos, pero ahora toca “poner a trabajar” ese efectivo. ¿En qué asignación de activos están pensando las gestoras? Para Mullins, ante la rotación de los inversores en multiactivos en 2022 y el probable descenso de los tipos de interés a corto plazo durante el próximo año, salvo que se produzca alguna sorpresa en relación con la inflación, el panorama de los activos de riesgo frente al cash para los inversores a largo plazo es positivo.

“Un enfoque activo en la asignación de activos puede ayudar a los inversores a allanar el camino hacia la rentabilidad. Aunque los inversores deberían asumir un mayor o menor riesgo en la asignación de activos en función de su tolerancia al mismo y su horizonte temporal, realizar una asignación gradual de efectivo a clases de activos tradicionales —como la renta fija y la renta variable— durante los periodos de volatilidad del mercado puede ayudarles a gestionar el riesgo al tiempo que movilizan el efectivo. Unos rendimientos iniciales elevados significan que los inversores no tendrán que volverse demasiado creativos a la hora de obtener rentabilidad de los activos defensivos de las carteras”, afirma Mullins.

Además, Mullins considera que para la mayoría de los inversores, estar en el mercado es mejor que tratar de entrar y salir en el momento adecuado. “Quienes aguarden a que la inflación llegue a su fin podrían tener que esperar mucho tiempo o desaprovechar la oportunidad, ya que los mercados se ajustan con rapidez. La diversificación como parte de la asignación estratégica de activos permite a los inversores hacer frente al dilema de la inflación con una cartera bien diversificada, en lugar de esperar al punto de entrada perfecto, que quizá nunca llegue”.

En este contexto, los expertos de Robeco explican que las estrategias de inversión han evolucionado para capitalizar en las oportunidades emergentes. “Se ha observado una realineación de expectativas en commodities y otras clases de activos, con un enfoque particular en el petróleo debido a las crecientes tensiones en Medio Oriente y los recortes en la producción. Además, las primas en bonos han disminuido, lo que ha llevado a un cambio de enfoque hacia los rendimientos soberanos y el crédito a corto plazo, considerando los rendimientos nominales frente al riesgo crediticio”, indican.

Construyendo la estrategia

Según PIMCO, las tendencias macro y las favorables señales bottom-up nos llevan a sobreponderar moderadamente la renta variable en sus carteras multiactivos. “Nuestro análisis de las presentaciones de resultados corporativos nos proporciona una señal destacable, ya que el porcentaje de empresas que hacen referencia a la reducción de inventarios ha pasado del 27% el pasado mes de octubre al 15% en abril. Esto sugiere que el exceso de inventario que tanto preocupaba a las empresas el año pasado ha mejorado notablemente, aunque aún son muy pocas las que hablan de reponer inventarios”, argumentan.

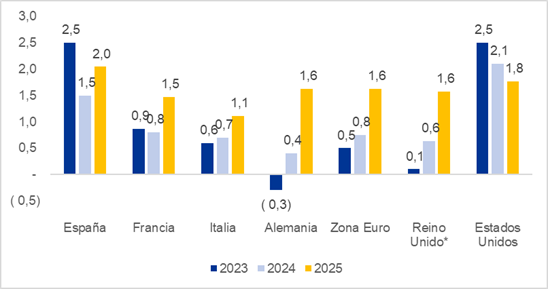

En el caso de la renta fija, consideran que los altos rendimientos que ofrece actualmente gran parte del mercado de renta fija apuntan a una revalorización del capital y tendemos a preferir los vencimientos intermedios. “Dicho esto, a medida que las perspectivas y el alcance de la inflación, el crecimiento y la política monetaria muestren divergencias entre países, es probable que el comportamiento de la renta fija soberana siga el mismo camino”, aclaran desde PIMCO.

La gestora ve oportunidades particularmente interesantes en regiones donde el crecimiento es lento o plano y la inflación está más controlada, lo que sugiere que la política monetaria podría relajarse próximamente, dando impulso a la renta fija. “En concreto, nos gusta la renta fija de Australia, donde el banco central es consciente del elevado endeudamiento de los hogares y del peso de las hipotecas a tipo de interés variable. Reino Unido, la eurozona y Canadá también están en situación de bajar tipos antes y de forma más agresiva que EE. UU., basándonos en las tendencias de inflación y las perspectivas económicas”, destacan en su informe. En este sentido, su principal mensaje es que en general, “esta desincronización entre la trayectoria del banco central estadounidense y las de otras grandes economías desarrolladas crea oportunidades para diversificar la asignación a renta fija y generar rentabilidades atractivas”.

Por su parte, JP Morgan AM indica en su informe trimestral que más allá de EE.UU., prefiere la renta variable japonesa «dadas las perspectivas de reflación» y las previsibles reformas sobre el gobierno corporativo. «Dentro de la duración, preferimos un mix de bonos europeos y estadounidenses», añaden. Sobre el contexto global, la gestora considera que la migración hacia EE.UU. ha aumentado, lo que probablemente explica la mayor parte del crecimiento del empleo en los últimos meses, y este aumento de la migración estadounidense podría ayudar a mantener a raya la inflación salarial en los próximos meses. «Nuestro rastreador patentado de la holgura laboral en EE.UU. revela que los mercados laborales están tan ajustados como en 2019. Seguimos prefiriendo los activos de riesgo, incluida la renta variable estadounidense y el crédito de menor duración, y hemos eliminado nuestras sobreponderaciones en duración«, indican.

Desde Robeco añaden que dentro de los activos múltiples sostenibles, se ha aumentado la exposición a commodities, incluyendo metales industriales como el cobre. “Esta decisión se sustenta en tres razones principales. Primero, el despertar del ciclo mundial de fabricación ha mejorado el potencial de retorno riesgo/recompensa en commodities. Segundo, se observa una desaceleración de la desinflación, lo que aumenta el atractivo de los commodities como cobertura contra la inflación. Y tercero, se espera una mejora en la narrativa bottom-up debido a presiones persistentes en el lado de la oferta en varios mercados de commodities”,explican.

Según su análisis, si bien los indicadores muestran signos alentadores de una recuperación en el ciclo de fabricación global, especialmente evidenciado por el PMI global de fabricación y el ISM de Estados Unidos, los mercados de commodities aún no reflejan plenamente esta tendencia. “Esto sugiere que los commodities podrían ofrecer un margen de beneficio más amplio en comparación con las acciones en caso de una recuperación sólida en la producción industrial, mientras que el riesgo a la baja parece más limitado si la recuperación resulta ser transitoria”, afirma la gestora en su último informe.