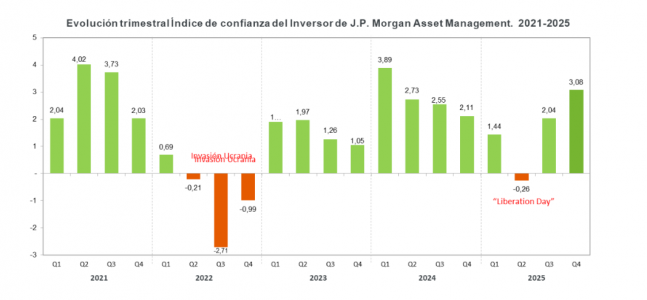

Alfa e indexación: introducción a las estrategias activas sistemáticas “Enhanced”

| Por Elsa Martin | 0 Comentarios

Los ETFs indexados siguen siendo fundamentales para lograr escala y eficiencia, pero los inversores también buscan estrategias que puedan potencialmente lograr aportar alfa adicional sin sacrificar la transparencia ni la disciplina en la gestión de costes. State Street Investment Management ha lanzado seis ETF Enhanced activos, que fusionan la exposición, liquidez y el bajo coste de las estrategias indexadas con el valor añadido del potencial de generación de retornos incrementales de la gestión activa.

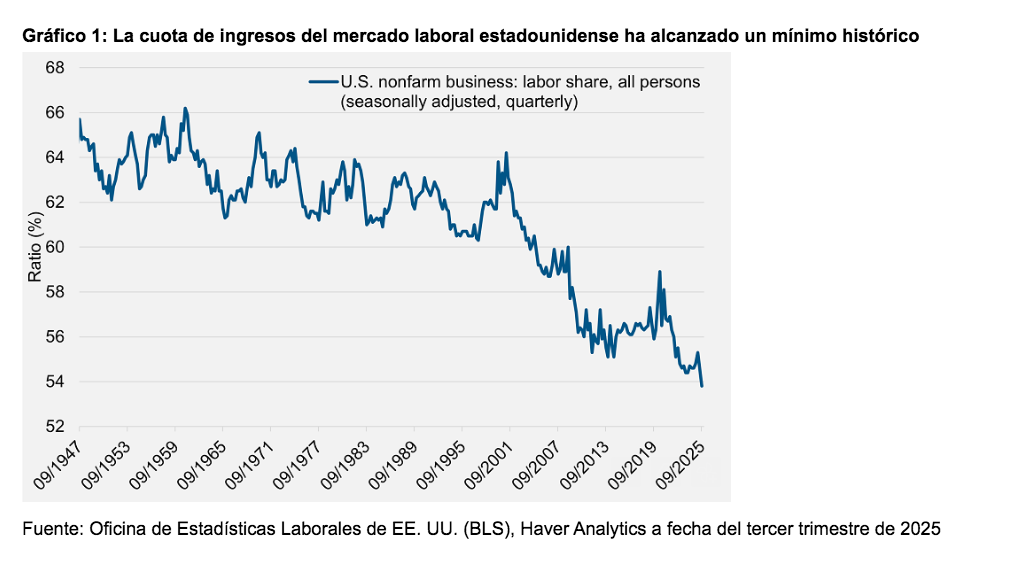

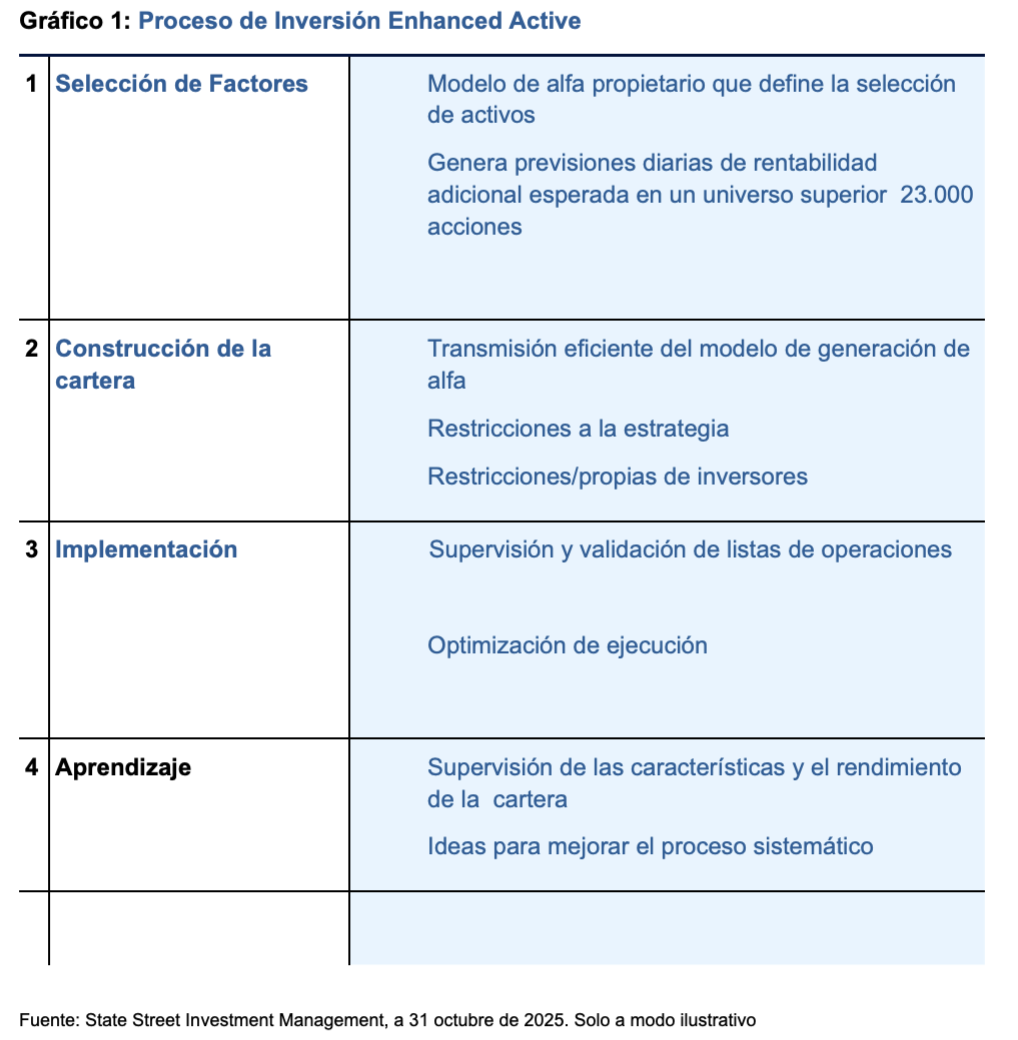

Para inversores que tienen un ETF como núcleo de su cartera, introducir una estrategia Enhanced no significa abandonar la filosofía de la indexación, sino optimizarla. El enfoque Enhanced está diseñado específicamente para ofrecer una rentabilidad adicional, pero consistente, mediante una toma de decisiones disciplinada y consciente del riesgo. Busca equilibrar la consistencia con la escalabilidad, operando dentro de un rango de tracking error claramente definido, entre el 1% y el 2% en promedio. El proceso detrás de la oferta de gestión activa Enhanced de State Street está diseñada para alcanzar el objetivo de maximizar la información ratio (Gráfico 1). Este enfoque preserva los beneficios fundamentales de la inversión pasiva, a la vez que aprovecha las ventajas de la gestión activa sistemática, en los que cada unidad de riesgo debe ser remunerada de forma eficiente para el inversor.

Los gestores activos fundamentales, o de puro alfa, suelen incorporar desviaciones sin restricciones respecto a un índice de referencia, concentrando el capital en ideas de alta convicción . Esto puede llevar tanto a una rentabilidad significativamente superior como inferior, y, lo que es más importante, puede no ser adecuado para inversores que busquen una asignación de activos con un perfil de riesgo equilibrado. La decisión de integrar ETF activos enhanced dependerá de la tolerancia del inversor al tracking error. Las estrategias enhanced están diseñadas para situarse en el “sweet spot” de rentabilidades activas, proporcionando una trayectoria de retornos más estable a lo largo de un ciclo completo de mercado, en comparación con estrategias menos restringidas.

Nuestras capacidades de inversión “Enhanced Active”

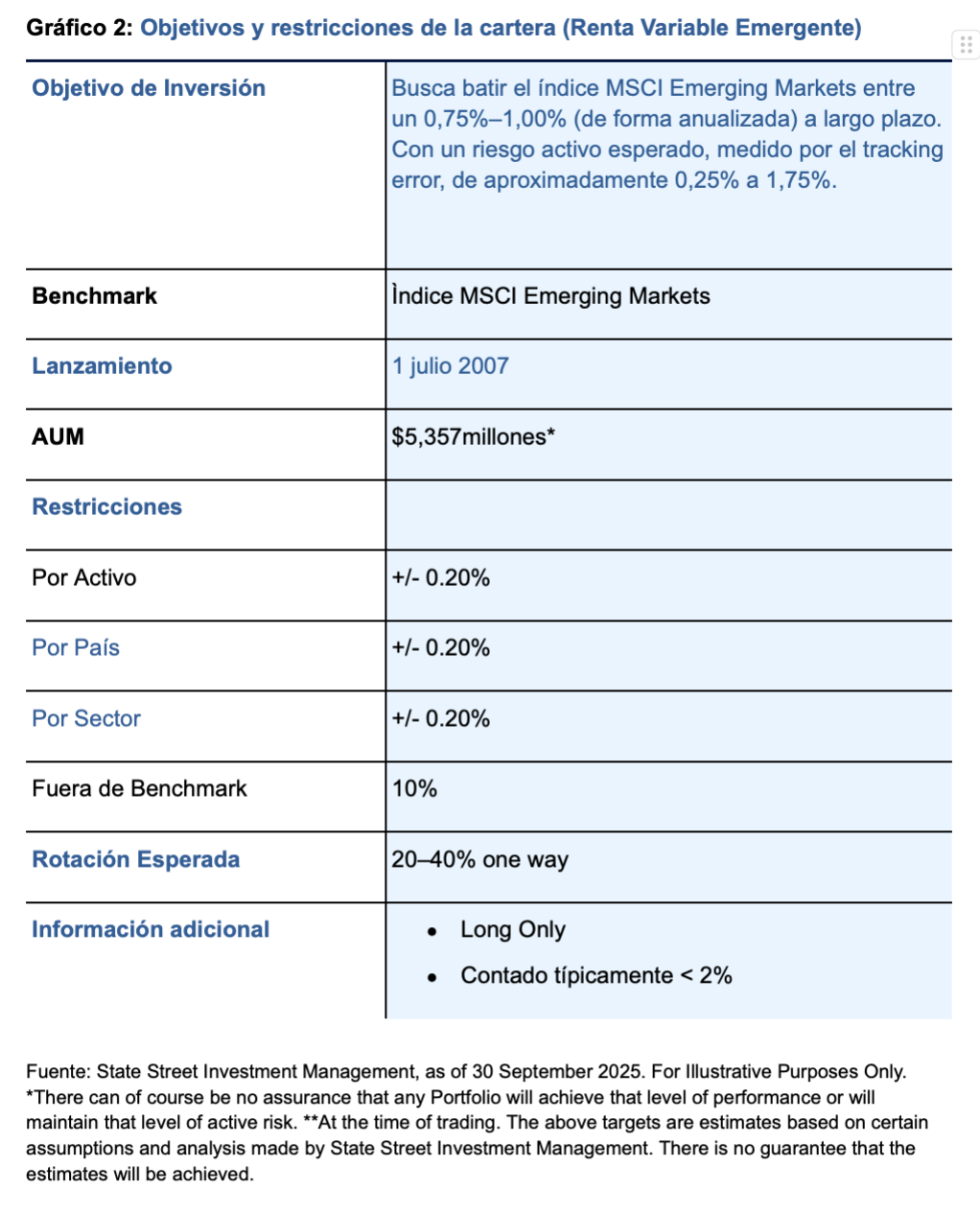

Las estrategias activas Enhanced de State Street tienen como objetivo proporcionar rentabilidades adicionales, manteniéndose fieles a las características del índice de referencia. Estas estrategias han mostrado resultados sólidos ajustados al riesgo, despuntando tanto en mercados emergentes como desarrollados. Nuestro historial demuestra una combinación favorable de generación sólida de alfa y constante, junto con procesos de control de riesgo cuidadosamente diseñados. Las nuevas clases de ETF se basan en fondos SICAV ya existentes.

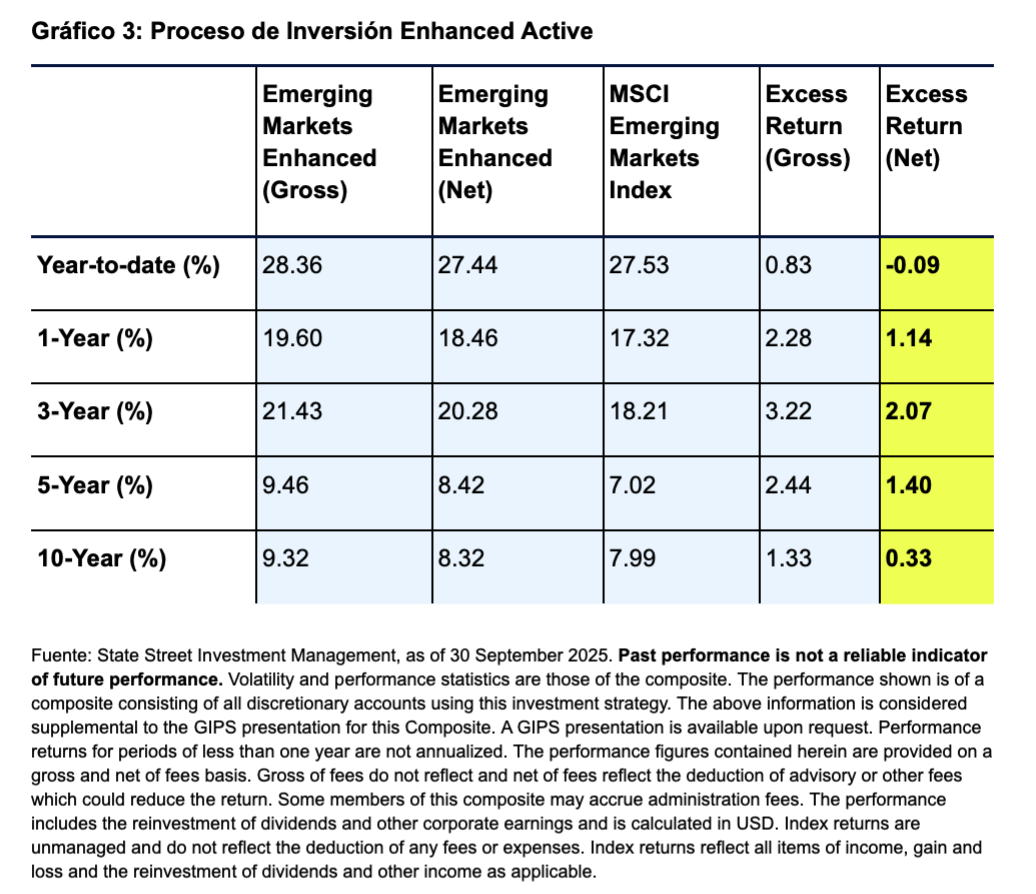

Las figuras que aparecen a continuación ofrecen un ejemplo de los objetivos (Gráfico 2) y del rendimiento (Gráfico 3) de nuestro enfoque sistemático enhanced, usando como referencia la estrategia sobre mercados emergentes.

Control de calidad y potencial de rendimientos superiores

Los ETF activos enhanced no deben considerarse un sustituto de la indexación pasiva, sino como un complemento potente de la misma. Los inversores interesados en una asignación de activos equilibrada pueden aprovechar la escala a través de los ETF indexados de renta variable, y al mismo tiempo incorporar estrategias activas enhanced que introduzcan un mecanismo de control de calidad, agilidad táctica y potencial de generación de retornos superiores.

State Street Investment Management ha sido durante mucho tiempo líder en ETF indexados, con nuestros primeros ETFs cotizados en Europa desde 2001. Los ETF de seguimiento de índices han experimentado una expansión significativa desde entonces, tanto en activos como en alcance. Los inversores utilizan los ETF como herramientas de asignación para acceder a una amplia gama de exposiciones a la beta de mercado, con niveles de comisiones relativamente bajas en comparación con los fondos activos tradicionales. Ahora, el interés por las estrategias activas está creciendo: desde 2020, el patrimonio en ETFs activos enhanced cotizados en Europa ha aumentado a una tasa de crecimiento anual superior al 70%. La mayoría de los activos se concentran en renta variable global (22.300 millones de dólares*) y en renta variable estadounidense (17.500 millones de dólares)1.

¿Cómo pueden los inversores tomar ventaja de esta tendencia?

En State Street Investment Management, nuestro equipo de inversión activa Enhanced cuenta con un historial consolidado de resultados sólidos frente al índice de referencia y frente a nuestros competidores.

Tribuna de opinión de Ana Concejero, directora de Intermediary Client Coverage y responsable de las actividades de distribución para el mercado español de State Street Investment Management.

Para obtener más información sobre nuestros ETFs activos de gestión sistemática Enhanced visite active-systematic-equity-etfs.pdf