¿Retroceso de las ambiciones políticas en materia de sostenibilidad?

| Por cristina.lopez | 0 Comentarios

Los efectos del cambio climático ya no son una amenaza futura: están aquí, y su factura es cada vez más alta. Solo en 2024, los eventos climáticos extremos generaron pérdidas económicas por 310.000 millones de dólares y un coste en seguros de 135.000 millones . En este contexto alarmante, Luisa Florez, Head of Responsible Finance Research en OFI Invest Asset Management, advierte de que el retroceso de ciertos compromisos empresariales y políticos frente al cambio climático, y reclama la necesidad de integrar los objetivos ambientales en la gobernanza eficiente de las compañías.

En su opinión, estamos viendo un retroceso en las ambiciones climáticas, particularmente en los Estados Unidos, donde la administración Trump se ha retirado del Acuerdo de París, ha pedido el fin de las exenciones fiscales para las tecnologías verdes y ha atacado a los científicos y expertos en clima. «Algunos bancos y empresas estadounidenses están siguiendo su ejemplo al reducir sus compromisos climáticos o retirarse de algunas coaliciones pro-clima y pro cero emisiones netas para 2050. En Europa, los problemas de competitividad y seguridad han eclipsado la trayectoria de baja emisión de carbono trazada hace una década», recuerda Florez.

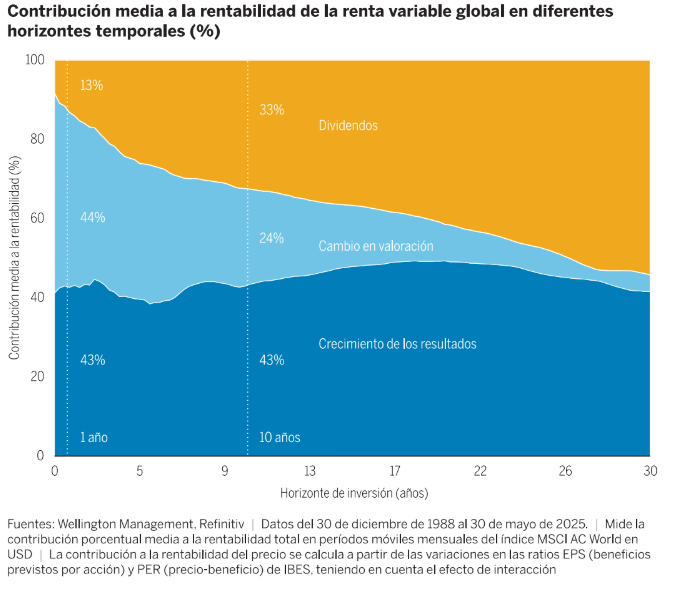

Según su visión, esto ha tenido como consecuencia la simplificación, o incluso el desmantelamiento, del Pacto Verde Europeo, así como el deseo de aligerar lo que las empresas ven como una carga regulatoria, comenzando con la Corporate Sustainability Reporting Directive (CSRD) y la Corporate Sustainability Due Dilligence Directive (CSDDD). Junto a estos anuncios, los eventos climáticos extremos son evidentes y cada vez más costosos: las reclamaciones en 2024 ascendieron a un costo económico de 310.000 millones de dólares, y los costos de los seguros a 135.000 millones de dólares, o un 38% más que el promedio de la última década, según las cifras de Swiss Re. «Estos desastres también tienen serias consecuencias humanas, incluyendo desplazamientos de población, pérdida de riqueza cultural, y la interrupción de los medios de subsistencia», asegura la experta.

La NGFS (Network for Greening the Financial System), por ejemplo, ha demostrado que un retraso de tres años en la transición ambiental podría reducir el 1,3% del PIB global para 2030. La inacción climática inevitablemente afectará la competitividad y el crecimiento. Amenazará directamente el modelo de negocio de algunos sectores, que siempre se ha basado en el petróleo barato y abundante y en la disponibilidad gratuita de recursos naturales. Y, por último, expondrá a las empresas a riesgos legales.

En este sentido considera que «las empresas que no hayan asumido compromisos ambientales estarán abiertas a procedimientos legales, como la movilización que se está llevando a cabo bajo el nombre de Affaire du siècle (iniciativa de varios organismos que asumen costes legales y financieros en nombre del interés público)».

Descenso engañoso

Según su visión, el retroceso de ciertos actores económicos en sus compromisos con los temas climáticos y de biodiversidad, puede medirse por la disminución de las resoluciones de say-on-climate presentadas en las juntas generales en 2025. «Varios fenómenos observados a principios de 2025 muestran que la sostenibilidad es una tendencia a largo plazo adoptada en los compromisos y ambiciones de las empresas. Por ejemplo, las empresas se han unido en torno a la CSRD en los últimos meses. Las empresas francesas se dieron cuenta de la necesidad, antes que sus pares extranjeros, de involucrar a sus accionistas en temas climáticos.

Además, sostiene que la inclusión de temas climáticos en las agendas de muchas empresas muestra que no los están ignorando. Más aún, tras un período 2020-2024 marcado por el anuncio de ambiciones y estrategias climáticas, ahora estamos entrando en una fase de diálogo sobre la credibilidad de los planes de transición.

«Con esto en mente, Ofi Invest AM ha decidido ahora incluir los temas ambientales en el esquema normal de gobernanza eficiente. En otras palabras, en lugar de utilizar resoluciones climáticas para abordar estos temas, ahora preferimos resoluciones rutinarias, particularmente sobre la remuneración ejecutiva o la elección de directores. En caso de desacuerdo sobre un aspecto extra-financiero, ahora seremos más proclives a oponernos a la elección de los directores responsables de dichas políticas, que a presentar una resolución de say-on-climate», señala como ejemplo.