¿Qué significa para el mercado el cambio de paradigma político en la Unión Europea?

| Por Ignacio Valles | 0 Comentarios

Las pasadas elecciones europeas han dejado un panorama de incertidumbre política que afecta a las plazas financieras. El auge de partidos de extrema derecha, aunque esperado, genera bastante escepticismo en los mercados europeos. Una incertidumbre a la que hay que sumar las elecciones presidenciales en Estados Unidos, en el último trimestre del año, y que se ha acrecentado, a corto plazo, con la convocatoria de elecciones anticipadas en Francia.

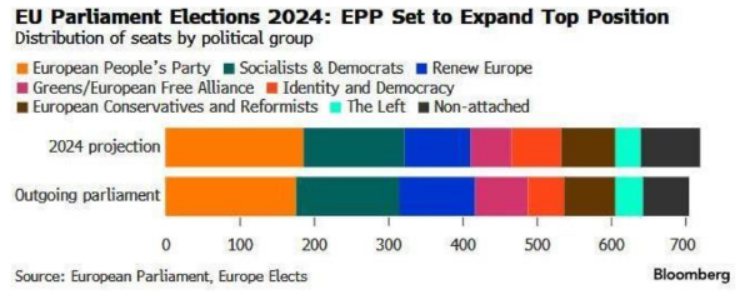

Los expertos de las firmas de inversión han analizado el impacto de esta incertumbre, presente y futura. Por ejemplo, según resume John Plassard, Senior Asset Specialist de Mirabaud, «los resultados hechos públicos a última hora del domingo mostraron que las formaciones políticas centristas perdieron algunos escaños, pero conservaron una clara mayoría de más de 400 escaños en la asamblea de 720 escaños. Sin embargo, el punto clave es que la extrema derecha ha logrado un claro avance y es cada vez más capaz de ser una fuerza perturbadora y desestabilizadora en la Unión Europea.

“La votación indica que los vientos dominantes se han vuelto más fríos para una parte de la política europea y subraya que el impulso de la extrema derecha durante la última década aún no ha alcanzado su punto álgido. Se espera que los grupos del Parlamento Europeo con una agenda nacionalista y antiinmigración controlen ahora unos 130 escaños, un resultado mejor que en las últimas elecciones de 2019. Los partidos de derechas gobiernan ahora en solitario o en coalición en siete de los 27 países de la Unión Europea. Esto era impensable hace poco tiempo. La derecha ganó terreno en todo el continente a medida que los votantes se centraban más en el nacionalismo y la identidad, a menudo vinculados a la inmigración y a algunas de las políticas de guerra cultural en torno a cuestiones de género y L.G.B.T.Q. que han ganado terreno en Estados Unidos. Las elecciones pusieron de manifiesto la debilidad de los gobiernos francés y alemán, principales miembros de la Unión Europea”, añade John, quien señala que los Verdes parecen ser los grandes perdedores.

Ahora, el siguiente paso es saber si Ursula von der Leyen continuará en la presidencia. Según señalan Martin Wolburg y Paolo Zanghieri economistas senior de Generali AM, parte del ecosistema de Generali Investments, «la victoria del PPE no implica un nuevo mandato para Von der Leyen. De hecho, la tarea inicial del Parlamento Europeo recién elegido será elegir a su presidente en la primera sesión plenaria, del 16 al 19 de julio, antes de la pausa de agosto». A continuación, probablemente en septiembre, el Parlamento Europeo deberá aprobar por mayoría absoluta o vetar al presidente de la Comisión Europea, que es propuesto por el Consejo Europeo teniendo en cuenta las últimas elecciones europeas. Después, el Consejo propone a los Comisarios, uno por cada Estado miembro. A continuación, deben comparecer ante las comisiones parlamentarias para ser oídos. A continuación, se pide al Parlamento que apruebe la Comisión en su conjunto. Con esta aprobación, la nueva Comisión es nombrada formalmente por el Consejo Europeo por mayoría cualificada para un mandato de cinco años, hasta las próximas elecciones de 2029.

«Es importante tener en cuenta que el hecho de que el PPE prevalezca como el grupo más fuerte no implica automáticamente que la Sra. von der Leyen, del PP, sea la presidenta. El llamado Spitzenkandidat o enfoque del candidato principal significa que el candidato del grupo más numeroso asumiría la Presidencia. Este proceso tuvo lugar en 2014 por primera vez, pero su legitimidad fue impugnada por el Consejo y no se aplicó tras las elecciones de 2019. La señora von der Leyen necesita aproximadamente el doble de votos que el PPE y ni siquiera está claro que todo el PPE vaya a respaldarla de manera uniforme. La historia de las votaciones muestra que entre el 15% y el 30% de los eurodiputados no se alinean con las órdenes de grupo en votaciones secretas específicas y, dada la escasa mayoría de la supergran coalición que se espera, una mera deserción del 10% dentro de la coalición socavaría su candidatura. No olvidemos que en 2019 la mayoría que respaldaba a von der Leyen tenía sobre el papel una ventaja de 79 votos, pero finalmente su candidatura ganó por solo 9 votos, gracias al apoyo crítico de los miembros no alineados del M5S. Por tanto, el proceso para la composición de la Comisión y la elección de su presidente puede alargarse más de lo previsto y prolongarse hasta el cuarto trimestre», apuntan los economistas de Generali AM.

Incertidumbre y mercados

Si busamos el significado de este cambio político en los mercados, la palabra clave, para Plassard, es incertidumbre. «El posible cambio de gobierno en Europa puede provocar volatilidad en los mercados, ya que los inversores no están seguros del futuro del panorama político y sus políticas. Además, puede haber cierto estancamiento de las políticas, ya que cualquier reforma económica o legislación en curso puede verse paralizada, lo que podría retrasar importantes decisiones económicas. Esto podría tener impacto en la confianza de los inversores. Creo que en función de las alianzas que puedan producirse (o no) en Europa, la confianza de los inversores podría deteriorarse (o mejorar) en caso de inestabilidad política. La inestabilidad política puede afectar al valor de la moneda, haciendo fluctuar los tipos de cambio, lo que repercute en el comercio y la inversión internacionales. Por último, la nueva gobernanza en Europa podría dar lugar a cambios en las políticas económicas, que podrían tener consecuencias a largo plazo para el crecimiento, el empleo y el gasto público”, concluye el experto de Mirabaud.

Según destaca Diego Bobadilla, Head of Portfolio Solutions de BTG Pactual, las bolsas europeas cayeron después de los resultados favorables para la derecha y grupos conservadores/nacionalistas en el parlamento europeo. En especial, la bolsa francesa reaccionó negativamente después de que Macron anunciara el adelanto electoral. «Las caídas de las bolsas están relacionadas con la incertidumbre y a mayores dificultades de gobiernos más extremos para facilitar el comercio global. Al disminuir la globalización se pierden eficiencias, no obstante, existen ciertos mercados que se ven beneficiados de este tipo de movimientos políticos a nivel global«, afirma.

Para Bobadilla, para invertir es posible sacar provecho de dos escenarios: «Economías que se vean favorecidas de medidas proteccionistas y economías que se vean favorecidas de movimientos políticos que no logren generar consensos para hacer reformas. A modo de ejemplo, en Estados Unidos medidas proteccionistas y de disminuciones de impuestos darían un impulso a su economía interna. En Europa, Francia viene impulsando reformas de responsabilidad fiscal que probablemente serían mantenidas por un eventual gobierno de derecha” , explica el experto de BT Pactual.

Es cierto, según recuerda Martin Wolburg y Paolo Zanghieri, economistas senior de Generali AM, parte del ecosistema de Generali Investments, que tras las elecciones el euro perdió terreno frente al dólar inmediatamente después de conocerse los primeros datos. «La renta variable europea también sufrió, especialmente los bancos franceses. A medio plazo, los efectos indirectos de las elecciones de 2024 relacionados con la gobernanza fiscal y la posibilidad de una mayor integración podrían afectar a los mercados, especialmente a la deuda pública. Las iniciativas de mutualización beneficiaron a las economías más endeudadas; en cambio, una mayor fragmentación y la falta de avances en los hitos clave para completar la UEM y restablecer la competitividad de la UE actuarían en sentido contrario», señalan.

Elecciones en Francia

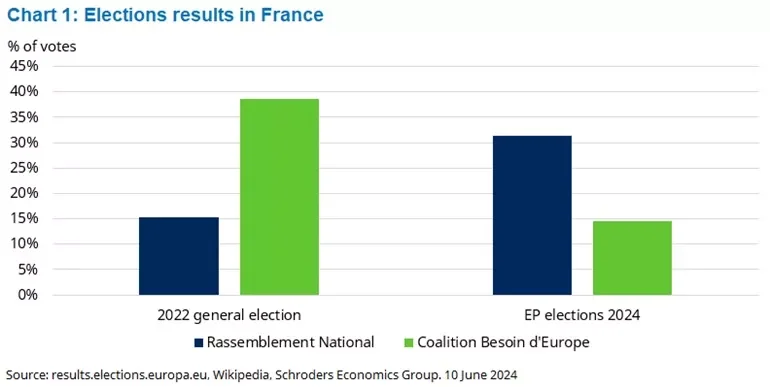

No solo las alianzas políticas en el nuevo Parlamento Europeo preocupan al mercado, las futuras elecciones en Francia, y el motivo y modo en que han sido convocadas, también suponen un elemento de incertidumbre. De hecho, el caso de Francia es el que más incertidumbre y confusión causa a los expertos. “Consideramos que este riesgo de evento es negativo para los diferenciales de los bonos del Estado francés (OAT) y vemos que las valoraciones son justificadas en un rango de 65 a 70 puntos básicos en relación con los Bunds alemanes. Es probable que veamos un rendimiento inferior adicional en comparación con España y los bonos supranacionales, al menos justificando los movimientos recientes. Destacamos que aún queda mucha incertidumbre en esta etapa. No está claro cuál será el cálculo político preciso a nivel de la UE y la campaña política doméstica en Francia aún no ha comenzado. Lo que sí está claro es que esto es una sorpresa con pocas implicaciones positivas evidentes para el mercado de OAT. Francia sigue siendo un crédito altamente calificado con instituciones sólidas y un jefe de estado pro-UE, y la ausencia de retórica anti-euro en medio del riesgo de evento probablemente contendrá los diferenciales y su volatilidad en general», explica Peter Goves, responsable de Análisis de deuda soberana de mercados desarrollados de MFS Investment Management.

“Las próximas elecciones parlamentarias francesas, que se celebrarán en unas semanas, serán cruciales para determinar la capacidad del presidente Macron para dirigir la agenda fiscal de Francia y el impulso reformista de cara a las próximas elecciones presidenciales de 2027. Sin embargo, no está claro hasta qué punto, las preferencias de voto de los franceses en las elecciones parlamentarias diferirán de las elecciones europeas, que normalmente han favorecido los votos de protesta con una participación relativamente baja», añade Thomas Gillet y Brian Marly, analistas de países soberanos y sector público para Scope Ratings.

Estos analistas observan tres posibilidades sobre las próximas elecciones francesas. En el caso de una victoria de Macron, los analistas de Scope explican que en el plano positivo para el crédito destaca la ampliación de la actual coalición de gobierno para incluir a otros partidos centristas, lo que podría garantizar la continuidad de las políticas y mitigar la influencia de las fuerzas políticas radicales a corto plazo.

“En este escenario, incluso los avances parciales en las reformas que reducen los déficits fiscales mayores de lo esperado y abordan las rigideces del mercado laboral apoyarían en cierta medida los fundamentales crediticios de Francia. Sin embargo, la diversidad de prioridades políticas entre los posibles socios de la coalición podría poner a prueba la capacidad de Macron para llegar a un consenso sobre las reformas que el gobierno debería llevar a cabo», afirman Gillet y Marly.

Existe también la posibilidad de que se mantenga una configuración similar en el Parlamento y en este caso, los analistas opinan que el impacto sobre el impulso reformista podría ser neutro, ya que el capital político utilizado por Macron para convocar elecciones anticipadas se vería compensado por la legitimidad recuperada en torno a su programa político.

El último escenario que barajan los expertos de Scope es el de cohabitación: “En el lado negativo, nuevos avances de los partidos de la oposición aumentarían el riesgo de una cohabitación en la que Macron comparta el poder ejecutivo con un gobierno liderado por la oposición. Este escenario, en el que Macron debe trabajar con un primer ministro del Agrupación Nacional, probablemente conduciría a un estancamiento político hasta las próximas elecciones presidenciales y podría aumentar el riesgo de políticas poco favorables para las empresas y/o una mayor relajación fiscal a corto plazo. En este caso, cabría esperar que la capacidad del presidente Macron para llevar a cabo reformas estructurales y reducir el déficit presupuestario de un 5,3% del PIB en 2023, más alto de lo previsto, a menos del 3% en 2027, según lo previsto en la ley de 2023-2027, se vea aún más mermada. Esta senda de saneamiento implica un ahorro adicional de unos 50.000 millones de euros, es decir, el 2% del PIB en los próximos años según el Tribunal de Cuentas francés, lo que sería difícil de conseguir con un Parlamento más fragmentado y polarizado».

Por último, Azad Zangana, economista y estratega europeo Senior en Schroders, considera que el éxito en las elecciones parlamentarias francesas podría traducirse en un aumento del endeudamiento, ya que se ofrecen recortes fiscales y subvenciones a los votantes más jóvenes. «De hecho, los mercados respondieron inicialmente a la noticia de las elecciones anticipadas con una subida del rendimiento de las OAT (obligaciones asimilables del Tesoro) a 10 años de 12 puntos básicos en el día. Esto supone seis puntos básicos más que el aumento observado en los bunds alemanes, lo que sugiere que ya se está estableciendo cierta prima para reflejar el riesgo político. Sabremos más muy pronto, cuando se comuniquen las promesas de cara a las elecciones”, argumentan.

Estas elecciones europeas han resultado ser más complejas de lo que se preveía. El ascenso de los partidos de ultraderecha genera una gran incertidumbre tanto política como económica. Aún está por ver que sucede en países con situaciones políticas complejas como Alemania, Francia y Bélgica.