El atractivo de los monetarios y el crédito a muy corto plazo se mantiene en un entorno de tipos altos

| Por Romina López | 0 Comentarios

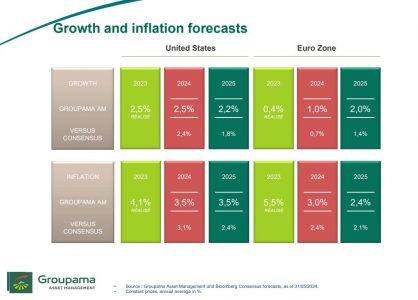

Desde el equipo de Renta Fija de Groupama AM difieren de la visión de consenso del mercado en cuanto a la evolución de la inflación, que sigue por encima del objetivo, presionada por la inversión necesaria para hacer frente a las grandes transiciones de nuestro tiempo y los riesgos geopolíticos.

Este contexto apunta por tanto a unos tipos de interés que se mantendrán altos durante más tiempo, lo que se traduce en oportunidades para los fondos del mercado monetario y los bonos a muy corto plazo, señalaron en una reciente presentación en Madrid.

Todas las transiciones hacia nuevos modelos económicos y de producción son “por definición inflacionarias”, tanto por la escasez de las materias primas necesarias como de la mano de obra. “Si la tasa de inversión aumenta sin ajuste del ahorro, esto debe dar lugar a una tensión sobre la disponibilidad del recurso financiero a través de su ‘precio’, en este caso el tipo de interés”, aseguró Thomas Prince, director de Renta Fija de Groupama AM.

En consecuencia, desde la gestora -actor histórico en soluciones a corto plazo en Francia desde hace más de 30 años y con 23.000 millones de euros bajo gestión- observan que el inicio de un nuevo ciclo de inversión requiere un equilibrio más elevado de los tipos de interés, antes de poder llegar a una normalización de las primas de riesgo y las correlaciones.

En contraposición al escenario del consenso, que prevé un “aterrizaje suave”, una inflación que regresa a los límites de los bancos centrales y un aplazamiento del momento del giro en la política pero claramente hacia un ciclo de relajación monetaria, desde el equipo de Groupama observan una reaceleración en el crecimiento, una inflación persistente y a nivel global un proceso reflacionario y la ausencia de un ciclo completo de relajación monetaria. En cambio, prevén unos tipos de interés high for longer (altos durante más tiempo).

El papel de los bancos centrales

“No suscribimos las numerosas bajadas de tipos anticipadas por los inversores en 2025”, indicó Prince. Entre los motivos para ello mencionó la inversión sostenida y la recuperación industrial.

“En nuestra opinión, la FED podría recortar un 0,25% en 2024 y un 0,5% en 2025”, añadió, en tanto que en el caso del BCE podría haber otro recorte de un 0,25% en 2024 y un 0,5% en 2025.

Asimismo, recordó que el BCE inyectó más de 2,2 billones de euros de liquidez a través de operaciones de financiación a plazo más largo con objetivo específico (TLTRO) en 2020/2021. Estas TLTRO están venciendo y el exceso de liquidez se está reduciendo en la zona del euro. Los diferenciales están ampliándose en el mercado monetario, lo que refleja la reintermediación del mercado. A ello se suma que la revisión publicada en marzo de este año muestra que el BCE tiene como objetivo una gestión que mantenga el exceso de liquidez muy bajo.

Soluciones en el contexto actual

Desde la gestora presentaron tres opciones de fondos del mercado monetario adaptadas a las distintas necesidades: Groupama Entreprises, Groupama Monétaire y Groupama Trésorerie.

En los tres casos la filosofía de inversión incluye una selección de empresas financieras y no financieras, gobiernos, corporaciones públicas, agencias y organizaciones supranacionales emitidas en países de la OCDE y consideradas de alta calidad crediticia.

Asimismo, con una gestión activa que se actualiza en función de las oportunidades del mercado, las primas de crédito y las expectativas a corto plazo. Y que añade múltiples fuentes de valor añadido gracias a la combinación de la vida media ponderada, el vencimiento medio ponderado, la asignación sectorial y geográfica y la selección de instrumentos, valores y emisores a través de una lista de emisores autorizados.

A ellos se suma el Groupama Ultra Short Term Bond, un fondo de renta fija a corto plazo con ADN de mercado monetario, “el cuarto de nuestra experiencia en cash management, gestionado por el equipo de inversión Total Return en estrecha sinergia con el equipo de inversión en Money Market”, explicó Prince.

“El objetivo de estos fondos artículo 8 del SFDR –añadió- es tratar de satisfacer las expectativas de los inversores que buscan seguridad mediante una menor exposición al riesgo y la selección de emisores que consideramos de alta calidad crediticia”, lo que implica una baja volatilidad, bajo riesgo de liquidez, búsqueda de un rendimiento superior al del mercado monetario y gestión del riesgo. Con una inversión a corto plazo con periodos de tenencia de uno a seis meses.

¿Por qué en este momento?

Desde Groupama AM, firma pionera en los fondos de equivalente de efectivo, subrayan el peso de los tipos de interés altos, la volatilidad de los tipos anticipados y el retorno de las primas bancarias en el segmento de 0-2 años a niveles históricamente elevados.

Los fondos del mercado monetario ofrecen liquidez, rendimiento y baja volatilidad en tiempos de cambio de política monetaria. Además, están sujetos a una normativa europea que impone una elevada liquidez y un marco prudencial muy estricto: con emisores considerados de alta calidad crediticia independientemente de la gestión; pruebas de resistencia de la ESMA y colchón de liquidez y no presentan riesgo de divisa ni de renta variable.

En la actualidad, la sensibilidad a los tipos de los fondos de la gestora es cercana a cero, por lo que las subidas de tipos no repercuten negativamente en el valor liquidativo y la rentabilidad de la cartera refleja instantáneamente las subidas de tipos del BCE.

La sensibilidad al crédito se sitúa cercana a 120 días en Groupama Entreprises y Groupama Monétaire, y en torno a 140 días en Groupama Trésorerie, con un riesgo diversificado.

Por su parte, el Groupama Ultra Short Term ofrece características similares a las de los fondos del mercado monetario, pero con un rendimiento adicional para una volatilidad cercana pero superior a la de los fondos del mercado monetario.

“Sobre la base de una selección de emisores con grado de inversión, aspiramos a una volatilidad inferior a 0,5, en línea con un ISR 1. El índice de sensibilidad es inferior a 0,5 y ronda el 0,25. Esto limita el impacto negativo de la volatilidad de los tipos sobre el valor liquidativo y el rendimiento de la cartera también refleja rápidamente las decisiones de tipos del BCE”, indicó Prince.

La sensibilidad de crédito se sitúa en 383 días y ofrece un rendimiento al vencimiento cercano al 4% bruto (Ester Swap a 1 año 3,32%), con un riesgo de crédito diversificado: calificación media A-, 94 líneas con 63 emisores.