En el primer semestre de 2024, el crecimiento económico fue sólido y las tasas de inflación se mantuvieron estables, lo que llevó a los mercados de capitales a reducir las expectativas de recortes de los tipos de interés este año. Los mercados de renta variable y de renta fija, que habían seguido de cerca la evolución en 2022 y 2023, empezaron a divergir en 2024, con un repunte de la renta variable a pesar del aumento de los rendimientos de la renta fija durante buena parte del primer semestre.

Ser demasiado defensivo en una estrategia de renta multiactivos durante 2024 podría haber costado a los inversores parte de la subida de la renta variable, incluso teniendo en cuenta unos primeros días de agosto especialmente duros para los mercados. Parte de la reciente debilidad puede ser técnica, impulsada por un posicionamiento elevado. En la medida en que esto sea cierto, puede apuntar a un buen punto de entrada para los inversores, siempre que la economía logre un aterrizaje suave.

Desde el punto de vista económico, hemos elevado nuestras previsiones de producto interior bruto para este año, con una previsión para EE.UU. del 2,4%, justo por debajo del crecimiento del año pasado y cerca de la tendencia a largo plazo. Es probable que Europa acelere modestamente a medida que se alejan los temores de recesión. Esperamos que la inflación siga enfriándose: El avance en EE.UU. disminuyó a principios de año, pero las dos últimas publicaciones han sido más suaves de lo esperado. En varias de las principales economías, la inflación se sitúa actualmente entre el 2% y el 3%.

El descenso de la inflación ha abierto la puerta a que la Reserva Federal empiece a recortar los tipos, uniéndose así a otros bancos centrales como el Banco de Canadá y el Banco Central Europeo. Un escenario de aterrizaje suave y menor inflación parece favorable para los activos de riesgo, incluida la renta variable. Y con los rendimientos de los bonos aún relativamente altos, la renta fija ofrece un fuerte potencial de ingresos y rentabilidad. Se trata de un panorama atractivo para las estrategias de renta multiactivos, en particular las que tienen la flexibilidad de cambiar entre y dentro de las clases de activos.

Los rendimientos de la renta variable podrían estar listos para ampliarse… y rotar

Muchas de las tendencias de la renta variable de la primera mitad se mantuvieron a partir de 2023, aunque a principios de la segunda mitad aparecieron indicios de que los rendimientos del mercado se ampliarían más allá de unos pocos valores destacados. El año pasado, los Siete Magníficos impulsaron el 60% de los rendimientos del S&P 500. A principios de este año vimos un porcentaje similar. A principios de este año vimos una proporción similar, pero es posible que los inversores se estén volviendo más exigentes en cuanto a los fundamentales y el crecimiento previsto de los beneficios.

También se aprecian indicios de una posible rotación. Los rendimientos de la renta variable de los mercados emergentes han ido a la zaga de los de los mercados desarrollados durante un tiempo, pero los han superado en los últimos tres meses. En julio se produjo la mayor rotación de las grandes empresas a las pequeñas en más de 20 años: el índice Russell 2000 registró recientemente su mayor repunte de dos semanas frente al Nasdaq 100 desde 2002.

Dada nuestra previsión de base de un aterrizaje suave, creemos que mantener cierta exposición a la renta variable tiene sentido en una estrategia de renta multiactivos. Pero los inversores también deberían estar atentos a las oportunidades de rotación. Desde principios de 2023, hemos defendido una inclinación hacia valores de crecimiento de calidad y gran capitalización. Seguimos considerando que este segmento desempeña un papel fundamental, pero las valoraciones más elevadas y la elevada barra de beneficios inclinan la balanza de riesgos hacia otros segmentos, incluso después de cierta revalorización a principios de agosto.

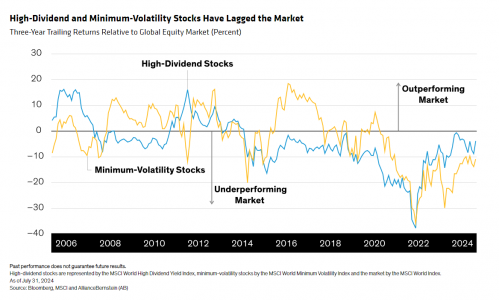

Vemos margen para que el crecimiento de los beneficios se amplíe a medida que el crecimiento se modere y el ciclo de bajada de tipos cobre impulso. De hecho, ya habíamos visto algunos indicios de ello antes de la caída de principios de agosto. Los segmentos de renta variable de orientación defensiva se han quedado rezagados durante un periodo dominante para las megacapitales tecnológicas, pero tienen la oportunidad de recuperar terreno. También ofrecen la posibilidad de mitigar los descensos en caso de que las perspectivas económicas se deterioren inesperadamente.

Los valores de pequeña capitalización han repuntado tras haber ido a la zaga de los de gran capitalización durante un largo periodo, y creemos que los recortes de tipos y los posibles vientos de cola políticos podrían continuar al alza si el cambio de liderazgo en EE.UU. aumenta la atención prestada a las cuestiones internas. Sin embargo, la clave está en un tamaño prudente de las posiciones y un enfoque selectivo. Esto se debe a que los índices de pequeña capitalización incluyen muchas empresas poco rentables y de baja calidad que están muy apalancadas a las condiciones económicas.

Los riesgos geopolíticos y electorales se acercan en el horizonte

El riesgo, especialmente en los mercados de renta variable, ha estado muy por debajo de la media en los dos últimos años. Sin embargo, como han puesto de relieve los últimos acontecimientos, creemos que esto cambiará en el segundo semestre. Las perturbaciones podrían provenir de sorpresas macroeconómicas en el crecimiento y la inflación, de mercados que se enfrentan a sorpresas en los beneficios o de riesgos electorales. Estos riesgos son los mismos que a principios de 2024, pero ahora están más cerca en el horizonte y, en algunos casos, ya están en escena.

Las elecciones generales de noviembre en EE.UU. son probablemente un foco de incertidumbre para los mercados. Históricamente, los años electorales no han alterado la rentabilidad de los mercados en comparación con los años no electorales, pero sí los han agitado. Con una mayor polarización política y claras diferencias políticas, y con el riesgo de la renta variable en un nivel bajo, los inversores deberían esperar aguas más agitadas de lo habitual en el segundo semestre.

Los bonos ponen de relieve el valor de la diversificación y el potencial de ingresos

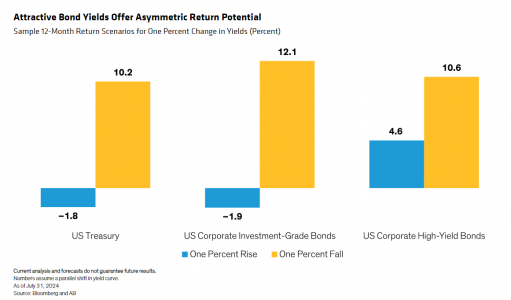

Las posibles turbulencias del mercado hacen que la diversificación sea un punto de énfasis. Una vía es un enfoque más equilibrado en las asignaciones de renta variable. Los bonos también desempeñan un papel importante. Los altos rendimientos iniciales refuerzan el potencial de ingresos y, en nuestra opinión, podrían amortiguar la posible volatilidad. Desempeñaron bien este papel en la reciente liquidación de la renta variable, con importantes descensos de los rendimientos que impulsaron los precios. Con el enfriamiento de la inflación y el probable seguimiento de los tipos, creemos que las perspectivas de rentabilidad de la renta fija son sólidas.

El crédito de alto rendimiento es una atractiva fuente de ingresos, y nuestras expectativas de un contexto macroeconómico moderado son un buen augurio para esta clase de activos. Un escenario de crecimiento «ni demasiado caliente, ni demasiado frío» ha sido normalmente el punto dulce para el alto rendimiento, y un aterrizaje suave en EE.UU. sigue siendo nuestra previsión de caso base. Históricamente, los diferenciales de crédito han parecido estrechos, aunque se ampliaron con las turbulencias del mercado. Los ciclos anteriores sugieren que, en ausencia de una recesión, los diferenciales podrían mantenerse en estos niveles relativamente estrechos durante algún tiempo.

La calidad del universo de alto rendimiento ha mejorado en los últimos años, con un aumento de la proporción de emisores con calificación BB y una caída de los emisores CCC, por lo que creemos que los diferenciales de crédito son más constructivos de lo que parece a primera vista. Además, los elevados rendimientos de partida proporcionan cierto grado de convexidad en la exposición a la renta fija, con cupones elevados que impulsan el potencial alcista al tiempo que ayudan a compensar cualquier posible desventaja.

Combinar la exposición a la renta variable y al crédito también puede producir exposiciones complementarias a los sectores y, por extensión, a los tipos de empresas. Los índices bursátiles mundiales tienden a ser más tecnológicos y los índices crediticios mundiales más cíclicos, a menudo con una mayor exposición a sectores como la energía. Esta combinación puede producir una mezcla diversa de empresas que tradicionalmente obtienen mejores resultados en diferentes entornos económicos y de mercado.

Panorama general: Ingresos positivos, pero dinámicos

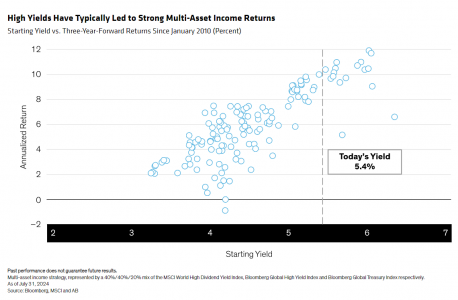

Las estrategias de renta multiactivos aprovechan una serie de clases de activos, y las vemos prometedoras en varios frentes. Tras años de malos resultados, los activos orientados a los ingresos deberían estar a punto de revertir. Los mayores rendimientos actuales son un sólido punto de partida para la renta, la rentabilidad total y la diversificación. Además, un entorno económico relativamente benigno ha sido históricamente favorable tanto para la renta variable como para el crédito y, por extensión, para las estrategias de rentas multiactivos (Display).

Pero, en nuestra opinión, no basta con ensamblar los componentes básicos. Es fundamental adaptar la combinación y el diseño de esos componentes a medida que evolucionan las condiciones. Creemos que una ejecución eficaz puede ayudar a los inversores a equilibrar la combinación de riesgos al alza y a la baja a medida que se desarrolle la segunda mitad de 2024, un punto importante que se acentuó en agosto.

Al examinar los mercados de capitales, vemos varias vías para diversificar las asignaciones a la renta variable. Los bonos ofrecen más rendimiento del que han ofrecido en años y deberían beneficiarse cuando los tipos empiecen a bajar. Para los inversores que buscan ingresos y crecimiento, creemos que una estrategia multiactivos que aproveche el poder de los ingresos de los bonos y el potencial de crecimiento de las acciones puede ser una combinación potente, si se gestiona de forma dinámica.

Tribuna de opinión escrita por Karen Watkin, Gestora de carteras-Soluciones multiactivos en AllianceBernstein