El sector financiero ofrece crecimiento, dividendos y catalizadores

| Por Elsa Martin | 0 Comentarios

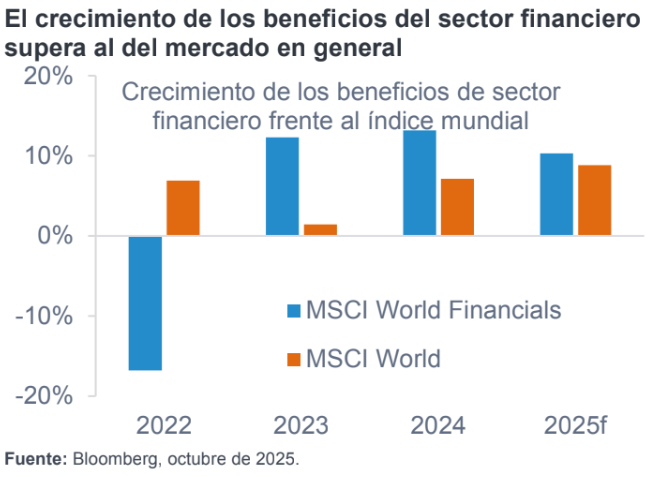

La fortaleza macroeconómica y la innovación impulsan el crecimiento. Los beneficios del sector financiero mundial han crecido a una tasa anual compuesta del 12% en los últimos tres años, el doble que el mercado en general. Esta evolución se ha apoyado tanto en unas condiciones macroeconómicas favorables como en la aceleración de la innovación tecnológica.

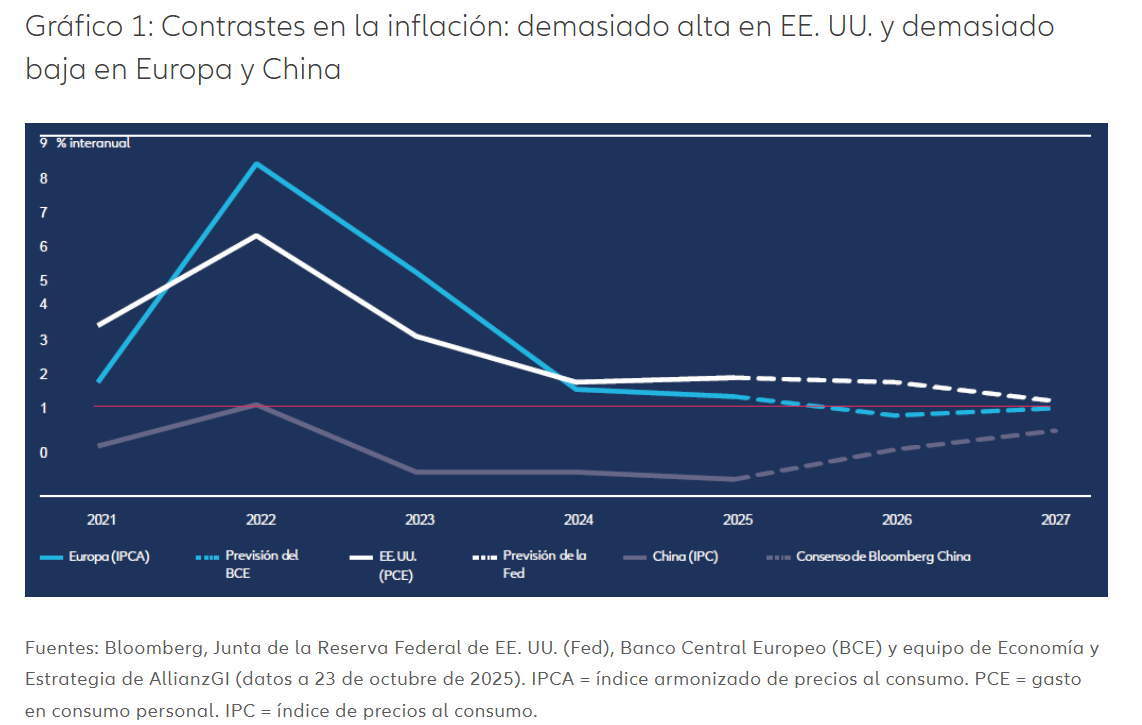

El entorno macroeconómico sigue siendo favorable para el sector. Los tipos de interés más altos y más largos en los mercados desarrollados y una curva de rendimientos con pendiente positiva han permitido a las empresas financieras beneficiarse del diferencial entre las rentabilidades de las inversiones y sus propios costes de financiación.

Al mismo tiempo, la solidez de la economía mundial, caracterizada por un bajo nivel de desempleo, las tendencias saludables del crédito y la solidez de los mercados cotizados, ha respaldado el valor de las carteras de títulos y reforzado los beneficios.

Más allá de estos factores cíclicos, el sector financiero se está beneficiando de la innovación tecnológica. Muchas grandes instituciones están aprovechando la IA para aumentar la eficiencia, reducir costes y aumentar los ingresos. Por su parte, las empresas FinTech siguen desdibujando las fronteras entre la tecnología y las finanzas. Un buen ejemplo es Robinhood Markets, una empresa fundada por programadores y respaldada por inversores de capital riesgo de Silicon Valley. Desde mediados de 2022, los ingresos de Robinhood han aumentado en torno al 50% anual, elevando los márgenes de EBITDA al 56%, al nivel de algunas de las principales empresas tecnológicas.

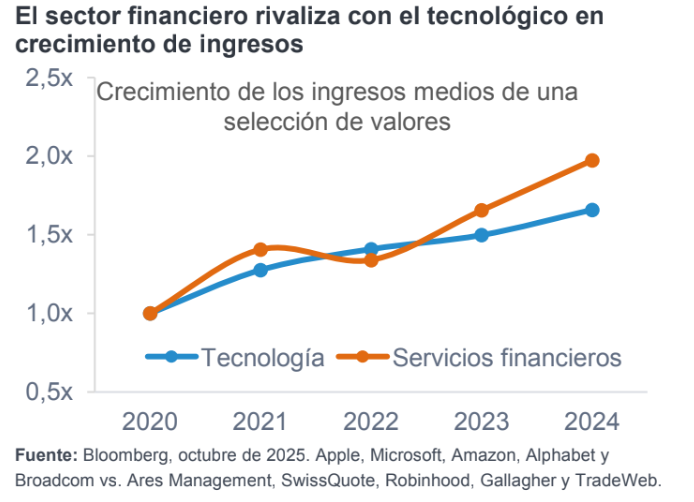

Las empresas financieras dirigidas por sus fundadores, impulsadas por la tecnología y con pocas necesidades de capital están demostrando un elevado apalancamiento operativo y una rentabilidad escalable. De hecho, varias de estas empresas están registrando un crecimiento de los ingresos que iguala o incluso supera el de las empresas tecnológicas de gran capitalización.

La flexibilización reglamentaria como catalizador

La relajación del marco regulador en EE.UU. también beneficia al sector. La desregulación del sector podría traducirse en menores costes de cumplimiento, balances más saneados, mayor rentabilidad de los fondos propios y actividad de fusiones y adquisiciones.

Wells Fargo, por ejemplo, ha hecho progresos significativos en la resolución de sus restricciones regulatorias, incluida la eliminación de su límite de activos y de las órdenes de consentimiento. Los reguladores también han adoptado pruebas de resistencia menos estrictas: en septiembre, Morgan Stanley recibió la aprobación para un colchón de capital más bajo, lo que permite un mayor crecimiento y mejores rentabilidades. Los responsables políticos han mostrado su apoyo a la consolidación del sector, destacada por las recientes adquisiciones de Comerica y Cadence Bank. Además, los posibles ajustes de los requisitos de capital de Basilea podrían aumentar las posiciones de capital entre 140.000 y 190.000 millones de dólares.

Rentas estables con menos volatilidad

Los inversores que buscan rentas estables y crecientes suelen decantarse por el consumo básico, el sector inmobiliario o los servicios públicos, pero también hay que tener en cuenta el sector financiero. Este sector engloba grandes y fiables pagadores de dividendos que ofrecen rentabilidades del 4-6%, un crecimiento constante de los dividendos y betas bajas (0,30-0,45) en relación con el S&P 500. Algunos ejemplos notables son Munich Re, Zurich Insurance, DBS Group y UOB.

El sector financiero mundial se beneficia de un contexto cíclico favorable, de la relajación de la regulación y de motores de largo recorrido como la adopción de la IA y el crecimiento de los activos alternativos. Gracias a la solidez de sus balances y a la diversificación de sus fuentes de ingresos, el sector está bien posicionado para aumentar sus beneficios y dividendos a lo largo del tiempo.

Tribuna de opinión firmada por Mac Elatab y Lee Sotos, gestores de fondos en Fidelity International.