Tras los sobresaltos de agosto en bolsa, los inversores deberían esperar sentados

| Por Cecilia Prieto | 0 Comentarios

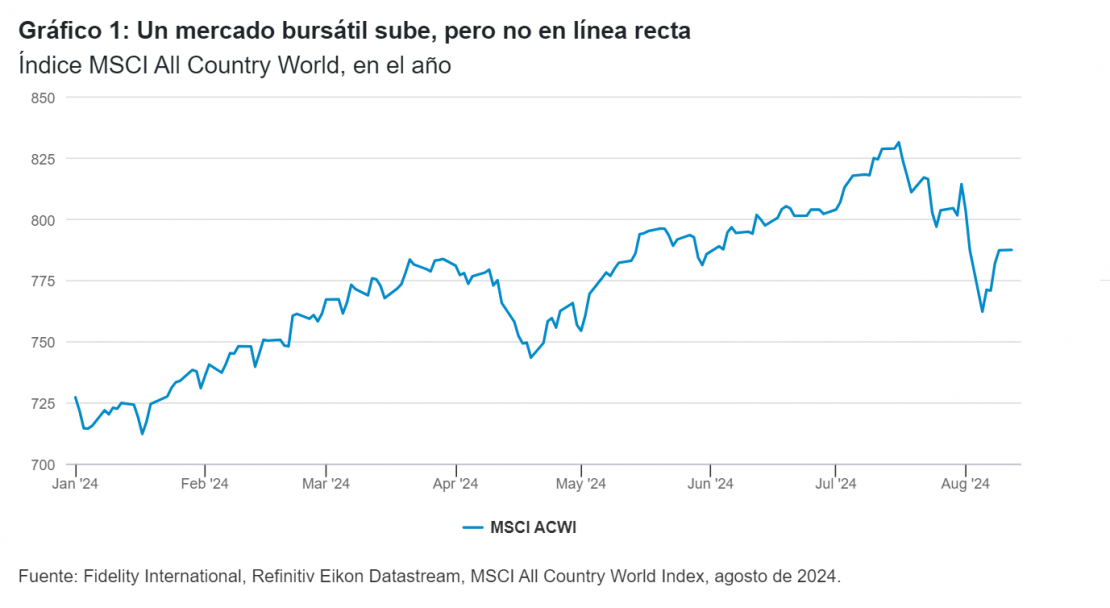

Es posible que los inversores recuerden el verano de 2024 como el punto de inflexión, el principio del fin, el momento en el que las cosas empezaron a torcerse, pero si sacamos de la ecuación el vaivén emocional que siempre acompaña a una inflexión del sentimiento, las pruebas sugieren otra cosa. Resulta muy plausible que las acciones se pongan de nuevo a escalar el célebre “muro de preocupación” y que agosto de 2024 se olvide rápidamente.

Espero que un abanico más amplio de sectores comience a contribuir a la subida de las bolsas. Hasta ahora, el grueso de los avances del mercado alcista ha provenido de un subconjunto estrecho de los 1.429 integrantes del índice MSCI World. En su mayor parte, son grandes empresas que han estado mejor posicionadas que las de menor tamaño para capear las subidas de los tipos de interés. Un puñado de grandes tecnológicas se han colocado en cabeza por el impulso a sus beneficios y expectativas de beneficios derivado del fuerte auge de la demanda de inteligencia artificial (IA). Aunque a las empresas vinculadas a esta temática podría quedarles fuelle, el interés de los inversores ha venido acompañado de una mayor atención a las valoraciones elevadas y al ritmo al que estas empresas están consiguiendo monetizar la IA. Las expectativas de tipos de interés también están empezando a cambiar. Por lo tanto, el nuevo impulso al conjunto del mercado tendrá que venir de las empresas que han estado alejadas de los focos, donde las expectativas —y los múltiplos— de beneficios se mueven en niveles mucho más bajos.

No debería ser una sorpresa si eso ocurre. Resulta alentador comprobar que los valores de pequeña y mediana capitalización que quedaron rezagados han empezado a reducir diferencias con los líderes del mercado en EE.UU. y el Reino Unido, toda vez que van a beneficiarse de la caída de los tipos de interés. También encontramos valores de mediana capitalización que han quedado atrapados en la oleada de ventas (en el sector del software, por ejemplo), pero cuentan con modelos de negocio sólidos y ahora cotizan en niveles atractivos. Las condiciones son buenas para los sectores que despuntan en las primeras etapas del ciclo y para priorizar los valores con descuento frente al crecimiento.En Japón, la corrección de agosto ha ayudado a reducir la brecha entre las empresas de pequeña capitalización y el resto del mercado. La renta variable japonesa tiene mucho que ofrecer, puesto que cotiza a un PER de 15 veces (el S&P 500 cotizaba con un PER de 24 veces en el momento de redactar este artículo)[1]. La volatilidad a corto plazo no debería ahogar las reformas que desde hace años impulsa el país en su marco de gobierno corporativo y que están animando a las empresas a eliminar los activos “ociosos” y las participaciones cruzadas.

De hecho, por medio de nuestros propios diálogos con las empresas, sabemos que el movimiento para elevar las rentabilidades para el accionista se ha ampliado hasta los valores de mediana capitalización.La reducción de la brecha se aplica también a países. El Reino Unido encierra atractivo, por ejemplo, ya que este mercado está cotizando con un PER de alrededor de 12 veces, a lo que se suma una rentabilidad por dividendo del 4%. Puede que el Reino Unido haya sido noticia recientemente por motivos desagradables (los disturbios), pero eso no cambia el hecho de que la política monetaria es favorable. El Banco de Inglaterra ha comenzado a recortar los tipos de interés y el mercado está tranquilo con el nuevo gobierno, al que ayuda su énfasis en el crecimiento económico, la estabilidad política y la construcción residencial. En otras palabras, existen puntos de entrada atractivos para los inversores en muchas regiones y en estilos que disfrutan de condiciones favorables y en los que la compresión de los múltiplos es mucho menos preocupante que en las áreas más masificadas del mercado.

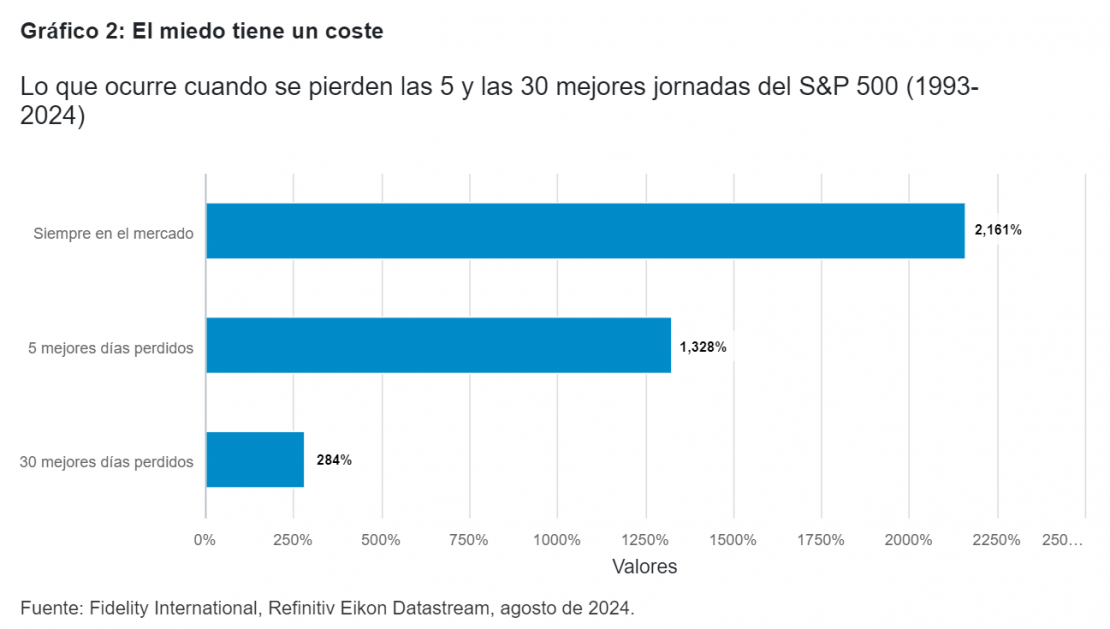

Los momentos como estos están hechos para los inversores que se centran en los fundamentales. Cuando el sentimiento es voluble, las cosas pueden cambiar con rapidez, incluso cuando los fundamentales son sólidos. Un puñado de estadísticas económicas y declaraciones de las autoridades puede desencadenar una volatilidad enorme y contagios, como vimos recientemente en EE.UU. y Japón.A pesar de lo mucho que se habla de una recesión estadounidense, las finanzas de los consumidores y las empresas están aguantando. El aterrizaje suave sigue siendo el desenlace más probable. La presión vendedora no cambió en absoluto la trayectoria de Japón, donde la reflación está animando a las empresas a expandir sus márgenes, aumentar la inversión en inmovilizado y elevar la retribución en efectivo al accionista. La renta variable ya ha recuperado algo de terreno y el smart money está haciéndose con las gangas.Desde la perspectiva de un inversor en renta variable global, las acciones se mantuvieron en positivo en el año durante la oleada de ventas reciente. Mantener las inversiones suele ser una decisión mucho más inteligente que asustarse y abandonar las posiciones a causa de la volatilidad. Las ventajas de la inversión en bolsa proceden de su efecto multiplicador a largo plazo, que no se ve afectado por los movimientos cortoplacistas.

Mantener las inversiones suele ser una decisión mucho más inteligente que asustarse y abandonar las posiciones a causa de la volatilidad. Las ventajas de la inversión en bolsa proceden de su efecto multiplicador a largo plazo, que no se ve afectado por los movimientos cortoplacistas.

Una persona que mantuviera sus inversiones en el S&P 500 desde 1993 habría generado rentabilidades de más del 2.100% hasta la semana que terminó el 2 de agosto de 2024. Sin embargo, si se hubiera perdido los cinco mejores días de ese periodo, la rentabilidad habría descendido hasta tan solo el 1.328%. Esta mengua hasta el 280% si dejamos fuera los 30 mejores días.

La situación es similar en todas y cada una de las bolsas del mundo.

Si hay algo que he aprendido tras décadas en el mundo de la gestión de activos es que las bolsas no suben en línea recta. Mantener las inversiones en una cartera diversificada es casi siempre la estrategia más sensata.

[1] Cifras retrospectivas a 15/08/24

Tribuna de Niamh Brodie-Machura, co-directora de inversiones en renta variable de Fidelity International.