Así afecta al dólar la política monetaria de la Reserva Federal

| Por Ignacio Valles | 0 Comentarios

Tras la bajada de tipos de la FED, Lombard Odier, Ebury y Bank of America han elaborado análisis propios acerca del significado que tiene esta bajada de tipos en la economía global, centrándose en el dólar estadounidense.

Las tres compañías focalizan sus respectivos análisis en la situación del dólar y coinciden en que el dólar se ha visto “despreciado.” Desde Lombard Odier comentan que la senda política de la Fed estaría convergiendo hacia las expectativas del mercado, y eso significa menos apoyo para el dólar estadounidense en el futuro, mientras que desde Ebury explican que el dólar se ha depreciado frente a sus principales pares en los últimos meses, ya que los inversores, según Ebury, esperan que la Reserva Federal recorte los tipos de interés a un ritmo más agresivo del previsto inicialmente.

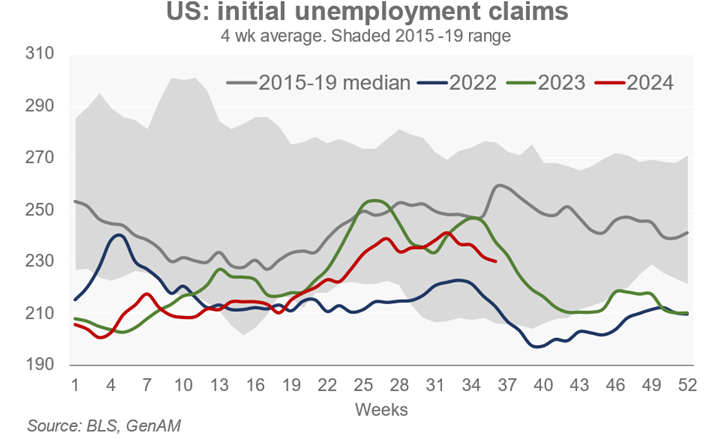

“Desde junio, los indicadores de actividad económica estadounidense han sido más bien dispares. La economía estadounidense creció a buen ritmo en el segundo trimestre del año, aunque el continuo deterioro del mercado laboral apunta a una posible ralentización en el futuro. Las presiones sobre los precios también han reanudado su tendencia a la baja en EE.UU., y parece vislumbrarse un retorno al objetivo de inflación del 2% fijado por la Reserva Federal. En este contexto, el FOMC decidió iniciar la normalización de su política monetaria a lo grande, recortando los tipos de los fondos federales en 50 puntos básicos en su reunión de septiembre”, explica el equipo de análisis de Ebury.

Los analistas de Lombard Odier explican que desde su compañía han adoptado una posición más “neutral” respecto al dólar estadounidense frente a divisas, según los analistas, cíclicas como el euro y la libra esterlina, que se enfrentan a vientos en contra derivados de una ralentización del crecimiento mundial, y ahora optan por el franco suizo y el yen japonés.

“A tres meses vista, los riesgos para el dólar pueden ser a la baja, sobre todo si los datos del mercado laboral muestran un enfriamiento más rápido. En este caso, los mercados estarían atentos a que la Reserva Federal mantuviera la fortaleza del empleo y siguiera relajando su política monetaria, mientras que el BCE y el Banco de Inglaterra se concentrarían en controlar la inflación de los servicios. Dicho esto, a 12 meses vista y asumiendo nuestra hipótesis de base de un aterrizaje suave en EE.UU., los riesgos para el dólar podrían ser al alza. Esto se debe a que la opinión predominante en el mercado de un tipo terminal de la Reserva Federal por debajo del 3% podría cambiar al alza en 2025, justo cuando progrese la relajación de las políticas tanto del BCE como del Banco de Inglaterra”, añaden desde Lombard Odier.

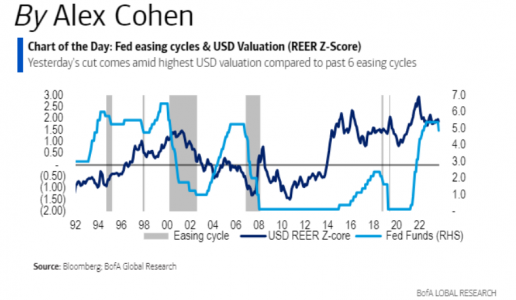

“El dólar terminó casi sin cambios frente a las monedas del G10 tras el semi-sorpresivo recorte de 50 puntos básicos de la Fed, el SEP y la conferencia de prensa, revirtiendo una fuerte caída inicial. La falta de un tono claramente moderado por parte de Powell en la conferencia fue probablemente la razón principal para la reversión. Su tono fue generalmente optimista sobre las perspectivas de la economía y la senda de la política, y pareció hacer esfuerzos para caracterizar la decisión de recortar 50 puntos básicos como una recalibración, en lugar de un compromiso más fuerte con un camino/ritmo de recortes del mismo tamaño,” explican desde Bank of America.

En cuanto a las perspectivas de la FED, los analistas de Lombard Odier explican que “Durante gran parte de 2022 y 2023, la Fed se centró en el aspecto inflacionista de su doble mandato de estabilidad de precios y del mercado laboral. Luego, una serie de informes laborales más débiles de lo esperado, comenzando con las nóminas de julio, culminaron en agosto con el presidente Jerome Powell señalando un pivote de la lucha contra la inflación para centrarse en el mandato del mercado laboral de la Fed. La flexibilidad de la política de la Fed contrasta con la del Banco Central Europeo (BCE) y el Banco de Inglaterra (BoE), que, como señalamos recientemente, carecen del doble mandato flexible de la Fed de estabilidad de precios y del mercado laboral, y donde la inflación de los servicios sigue siendo elevada. En Estados Unidos, en cambio, la inflación implícita a 10 años (medida de las expectativas de inflación a largo plazo) vuelve a situarse en el 2%”.

“De cara al futuro, esta sigue siendo una Fed que ha girado hacia el lado del empleo en su mandato, aunque con una aparente confianza en un aterrizaje suave. Mantenemos que esto debería generar un entorno en el que el USD continúe normalizándose gradualmente a la baja desde niveles ampliamente sobrevalorados”, añaden los analistas de Bank of America.

Los analistas de Ebury, por su parte, estiman que es probable que se produzcan otros dos recortes de tipos de 25 puntos básicos antes de finales de año, salvo que se produzca un deterioro significativo de las condiciones del mercado laboral, lo que podría incitar a la Fed a responder de forma más agresiva. Además, consideran exageradas las expectativas de recortes de tipos de la Reserva Federal, y de una recesión en EE.UU. “En líneas generales, nuestra opinión sobre el dólar se mantiene intacta, y seguimos esperando una leve depreciación del billete verde frente a sus homólogos del G3. Nuestra visión de una convergencia en los resultados económicos entre EE.UU. y sus principales homólogos ha resultado correcta hasta ahora, y vemos margen para un mayor estrechamiento en caso de que el mercado laboral siga deteriorándose. A corto plazo, sin embargo, vemos margen para un repunte del dólar”, concluyen desde Ebury.

Las tres compañías insisten en la importancia de las próximas elecciones presidenciales estadounidenses que tendrán lugar el próximo 5 de noviembre del presente año. Estas elecciones generan escepticismo en los mercados ante el aparente resultado incierto de las mismas. Esto se traduce en que, según Ebury, estas elecciones suponen el principal factor de riesgo para el dólar. En este punto coinciden los analistas de Lombard Odier, añadiendo que una victoria de Kamala Harris podría debilitar aún más la divisa, mientras que, la victoria de Donald Trump podría disparar las expectativas de inflación. “En el caso de una segunda presidencia de Trump tras las elecciones de noviembre, el tipo terminal de este ciclo de recorte de tipos podría ni siquiera alcanzar ese nivel, si la inflación volviera a repuntar por nuevos aranceles, recortes fiscales y/o una política de inmigración más estricta”, añaden desde Lombard Odier.

“Esperamos que una victoria de Harris suponga un escenario neutro o ligeramente bajista para el billete verde, sobre todo teniendo en cuenta que los demócratas están dispuestos a cumplir sus promesas de elevar el tipo del impuesto de sociedades del 21% al 28%. El impacto en el dólar de una victoria de Trump sigue sin estar claro, ya que mientras que probablemente cumpliría con sus políticas proteccionistas, su administración parece estar a favor de una devaluación del dólar (en cualquier caso, esperamos que de las dos alternativas este sea el escenario de mayor volatilidad)”, explican desde Ebury.