Banco Mediolanum: 25 años reivindicando el valor del asesoramiento financiero

| Por Elsa Martin | 0 Comentarios

Banco Mediolanum celebra su 25 aniversario en España con más de 14.000 millones de euros de patrimonio y una red de asesores financieros compuesta por más de 1.600 profesionales –la mayor de toda España–, y el ambicioso objetivo de llegar a los 2.000 en los próximos 5 años. “Queremos seguir creciendo a doble dígito, tanto en patrimonio como en número de clientes. Nuestro objetivo es llevar el asesoramiento y la planificación financiera a largo plazo al mayor número de hogares en España”, afirma Juan Massana, director comercial de la firma desde el 1 de junio de 2025.

Massana es el ejemplo perfecto del modelo de Banco Mediolanum, pues su trayectoria de casi dos décadas en la entidad, donde comenzó como asesor, simboliza la cultura interna de promoción y desarrollo del talento. Afirma que los principales aprendizajes que se lleva de todo lo vivido profesionalmente hasta ahora son tres: “Constancia, centralidad en el cliente, que es nuestra razón de ser, y el valor de la colaboración y del trabajo en equipo”. Massana subraya el valor de contar con un equipo sólido: “Porque compartir tu día a día con personas que tienen unas mismas metas y propósitos, que se cuidan y apoyan, es fundamental. Al final, compartir el camino que nos lleva a un objetivo común, y alcanzarlo juntos, es lo verdaderamente enriquecedor.”

Massana releva en el cargo a Salvo La Porta, director comercial de la firma en los 17 años anteriores, poniendo en valor su legado. Califica a La Porta como “mi referente”, y destaca “su pasión por esta profesión, su generosidad y su cercanía”. “Él encarna los valores de Banco Mediolanum: servicio, trato humano y relaciones a largo plazo”, concluye.

Con este cambio en la dirección, el banco quiere transmitir la idea de una nueva etapa en la entidad en la que se combina experiencia, conocimiento del modelo y visión de futuro. O, como afirma el nuevo director comercial, se trata de “mirar siempre hacia delante con luces cortas y largas: para afrontar lo inmediato sin perder la visión a largo plazo”.

“Nuestro crecimiento seguirá siendo orgánico, como lo ha sido siempre. Es la forma más coherente con nuestro modelo y con nuestra manera de entender la banca.”

Mediolanum celebra su 25 aniversario en España este año. Si tuviera que hacer un examen a la entidad, ¿qué nota le pondría?

¿Qué retos afronta Mediolanum en el entorno macroeconómico y de negocio actual?

Nuestros desafíos están directamente relacionados con nuestro crecimiento y nuestra esencia. Seguir creciendo sin perder un ápice de lo que nos hace únicos. Vivimos en un entorno caracterizado por una aceleración del tiempo. Con ciclos económicos rápidos y mayor incertidumbre, pero también con una progresiva toma de conciencia de la importancia del ahorro a largo plazo y de la planificación financiera de las familias.

De ahí que nuestros retos sean tres. El primero, velar por un crecimiento sostenible y sostenido en el tiempo. El segundo, ofrecer un acompañamiento constante, tanto a nuestros asesores –para que sigan creciendo profesionalmente– como a nuestros clientes, para que puedan lograr sus objetivos. Y el tercero, seguir adaptándonos a los nuevos requerimientos tecnológicos y regulatorios e incorporarlos a nuestro quehacer para dar cada vez un mejor asesoramiento en un entorno en continua evolución.

Afirma que se ha fijado como objetivo crecer, en todos los aspectos, de forma sostenible. ¿Será un crecimiento puramente orgánico?

Nuestro crecimiento seguirá siendo orgánico, como lo ha sido siempre. Es la forma más coherente con nuestro modelo y con nuestra manera de entender la banca. Para ello, nos apoyaremos en lo que son, para nosotros, las dos principales palancas. Por una parte, el incremento del número de clientes y, por tanto, de patrimonio. Por otra, el desarrollo de nuestra red de profesionales, tanto incorporando nuevo talento como apoyando a los profesionales que ya forman parte de la red de Banco Mediolanum, cuidándoles y atendiendo a sus necesidades. Porque las mejores ideas surgen de la escucha y la implicación. Porque, si nuestros clientes son el eje central de nuestra actividad, los Family Bankers son el pilar que lo sostiene todo.

Precisamente uno de los aspectos más diferenciales de Mediolanum es su modelo de Family Bankers. ¿Qué balance hace de la implementación de este modelo desde sus orígenes hasta la actualidad?

La valoración no puede ser más positiva. Cuando yo empecé, en 2006, la figura del asesor financiero era desconocida. Éramos poquísimos. Además, por aquel entonces, la banca tradicional abría oficinas por doquier, lo que hacía que nuestra propuesta de entidad sin sucursales, en la que tu propio asesor financiero iba a ti, sonara, como poco, disonante. Pero el tiempo nos ha dado la razón. Ha consolidado esta visión de cercanía y de vocación de servicio en la banca. En la actualidad somos la primera red de asesores financieros de España: uno de cada cinco agentes financieros del país es Family Banker.

Hemos pasado de ser una alternativa distinta a convertirnos en un referente del sector. Y lo hemos hecho dando una respuesta real a las necesidades de nuestros clientes.

Además, formamos parte de un grupo bancario sólido y robusto, solvente y rentable. De hecho, en estos años, Grupo Mediolanum no solo ha experimentado un crecimiento enorme, sino que ha adquirido una gran relevancia en el sector financiero europeo. De las miles de entidades que hay en Europa, solo 114 son significativas y están supervisadas por el BCE. Y Banca Mediolanum es una de ellas. Todo ello demuestra la solidez de un modelo que pone al cliente en el centro de todo.

“Somos la primera red de asesores financieros de España: uno de cada cinco agentes financieros del país es Family Banker”

De izquierda a derecha: Luca Bosisio, Consejero Delegado de Banco Mediolanum; Juan Massana, Director Comercial de Banco Mediolanum; Salvo La Porta, Responsable de Desarrollo Profesional Managers Red de Ventas, y Massimo Doris, CEO de Banca Mediolanum, el día del nombramiento de Juan Massana como Director Comercial.

¿Qué iniciativas tiene Mediolanum en marcha para motivar a esta red de asesores y seguir atrayendo talento? ¿Qué perfiles profesionales están buscando?

Nuestro compromiso con los Family Bankers es absoluto. Sin ellos, Banco Mediolanum no existiría. Apostamos por ofrecerles formación continua, apoyo constante y todas las herramientas al alcance para que puedan desarrollar su asesoramiento de la mejor manera posible. Para ello, todos reciben el soporte de los 450 empleados de la sede de Barcelona en materia de formación, productos, servicios, herramientas, estrategias, comunicación, tecnología, etc. Además, cuentan con un nutrido grupo de expertos en protección y financiación.

Sobre los perfiles que buscamos, nos interesan tanto profesionales experimentados en los sectores de banca o gestión patrimonial como personas que desean construir un proyecto profesional en el ámbito del asesoramiento financiero. Porque nuestro trabajo es mucho más que una profesión: es una vocación de servicio.

Además, en los casos de profesionales que vienen de otras entidades, les ofrecemos planes personalizados de acompañamiento y transición. De hecho, este año hemos incorporado una veintena de profesionales de alto nivel para impulsar nuestra División Wealth & Banca Privada, que es una de las apuestas estratégicas de la entidad.

Queremos seguir fortaleciendo esta área, tanto en número de profesionales especializados como en oferta de productos y soluciones de valor.

El objetivo es ofrecer un asesoramiento más personalizado, integral y diversificado.

“El asesoramiento financiero crea riqueza y es una fuerza positiva para cualquier país”

Afirma que los objetivos que impulsará durante su mandato se centrarán en impulsar el crecimiento, la profesionalización y la consolidación de la figura del asesor financiero. ¿Cómo planea hacerlo?

Creemos que la clave está en seguir potenciando la formación, las herramientas y la visibilidad de nuestros asesores. Nuestro mejor argumento para atraer y retener talento es mostrar lo que hacemos y cómo lo hacemos: un modelo centrado en el cliente, sólido y humano. Queremos que la figura del asesor financiero siga ganando reconocimiento social. Por eso estamos abiertos a colaborar con organismos e iniciativas que ayuden a promover la certificación y el desarrollo profesional.

Creemos que el asesoramiento financiero crea riqueza y es una fuerza positiva para cualquier país, porque unas finanzas personales bien gestionadas contribuyen a que los países tengan economías más sólidas y dinámicas.

¿Qué iniciativas están impulsando para mejorar la formación de la red? ¿Qué novedades podemos esperar en el corto a medio plazo?

Impulsar aún más la formación que reciben los asesores es fundamental para mí, para nosotros. En este sentido estamos llevando a cabo iniciativas a cuatro niveles: de cumplimiento normativo, a nivel técnico, en cuanto a relaciones y habilidades comunicativas y en herramientas digitales.

Concretando en cada una de ellas, es imprescindible mantener las certificaciones en vigor y estar al día en cuanto a las novedades que surgen en el ámbito de la regulación; disponer de las máximas competencias tecnológicas para poder dar las mejores respuestas a nuestros clientes; contar con excelentes habilidades comunicativas para saber crear y mantener relaciones de calidad y duraderas en el tiempo, y, finalmente, en este mundo cada vez más tecnológico, resulta más imprescindible tener amplias competencias digitales para que les ayuden a realizar su actividad de la forma más eficaz y eficiente, dando un servicio de máxima calidad.

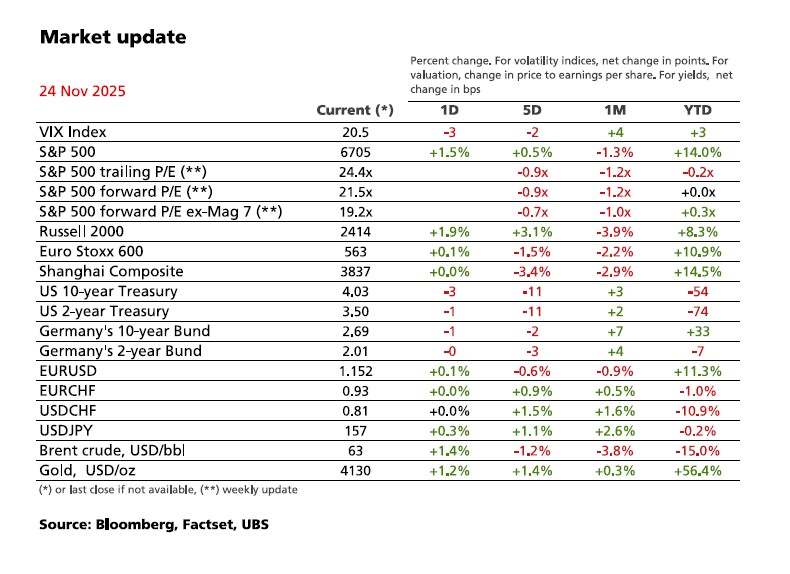

Además, por supuesto, ofrecemos actualizaciones permanentes y constantes acerca de la situación y las tendencias de mercado, así como de las novedades geopolíticas y económicas que se producen a diario.

Esto lo llevamos a cabo a través de las diferentes herramientas internas que tienen a su disposición, como un canal de televisión específico, de formación e información, para los Family Bankers.

También en él, y en encuentros puntuales y específicos, les ponemos al día y formamos acerca de las novedades internas que puedan darse. Desde la incorporación de nuevos productos en nuestra cartera hasta mantener viva la esencia y la razón de nuestra labor.

“Se puede ser rentable teniendo clientes satisfechos y bien asesorados, y profesionales que desarrollan su profesión con éxito”

En la planificación financiera personalizada. en un momento en que hay presión sobre los costes, ¿cómo conjugan personalización y rentabilidad? ¿qué papel juega la tecnología?

Se puede ser rentable teniendo clientes satisfechos y bien asesorados, y profesionales que desarrollan su profesión con éxito. Nuestro modelo de banca se adapta perfectamente a las necesidades del mercado y de los clientes.

En cuanto a la tecnología, para nosotros es importantísima. es una herramienta de gran importancia, una palanca. Eso sí, nunca podrá sustituir el trato personal. Tenga en cuenta que nosotros siempre nos hemos apoyado en la tecnología. nuestro modelo sin oficinas nos ha hecho requerir de ella desde nuestros orígenes. En 1997, cuando pocos confiaban en internet, mediolanum ya apostaba por la banca online como un soporte. hoy somos la entidad con el mayor nivel de digitalización, pero al lado de cada cliente siempre hay una persona de confianza que le acompaña en todas las etapas de su vida.

Por eso creo que muchos clientes apuestan por nosotros, porque a pesar de querer disponer de las mejores herramientas tecnológicas, desean continuar teniendo el apoyo de un profesional, una cara conocida, algo que no siempre es posible en el sector. En definitiva, la tecnología es una herramienta, una commodity, pero sería un error considerarla un fin en sí misma. Desde nuestro punto de vista, en los entornos tecnológicos, el trato humano cobra aún mayor importancia. porque nuestra apuesta decidida son las personas. ellas son nuestro eje.

Si bien hoy los inversores españoles muestran un nivel de educación financiera superior al de hace 5-10 años, todavía quedan 1,13 billones de euros en depósitos bancarios y efectivo. ¿qué rol juega la figura del asesor financiero en este proceso de educación al inversor y mayor desarrollo de la industria financiera española?

La educación financiera ha mejorado en los últimos años, pero aún queda mucho por hacer. Y ahí, el papel del asesor es fundamental. porque una persona con conocimientos financieros no solo toma mejores decisiones en cuanto a su dinero, sino que vive con más tranquilidad. El asesor ayuda al cliente a mantener la calma, evita sesgos emocionales y facilita que se centre en sus objetivos a largo plazo. le orienta en la toma de decisiones financieras adecuadas.

Todos sabemos que hay que comprar barato y vender caro, pero en momentos de euforia o miedo, incluso los inversores más preparados se pueden dejar llevar por las emociones. Y ahí es donde el acompañamiento de un buen profesional de confianza marca la diferencia.

Y, por último, ¿cómo imagina a banco mediolanum dentro de 25 años?

Más líderes aún. líder absoluto en asesoramiento financiero en españa, en patrimonio, en número de clientes y de profesionales. Pero, sobre todo, me lo imagino como un banco que sigue siendo un referente en cuanto a cercanía, confianza y servicio. Porque son los valores que verdaderamente nos definen.