España, con un aumento del PIB cercano al 3% para el cierre de 2024, lideraría el crecimiento en la zona euro

| Por Laura Olano | 0 Comentarios

El presidente del Consejo General de Economistas de España (CGE), Valentín Pich, ha presentado el informe del Observatorio Financiero y claves económicas correspondiente al segundo cuatrimestre de 2024, elaborado por la Comisión Financiera y el Servicio de Estudios de dicho Consejo General. El acto ha contado con la participación especial de Eduardo Aguilar, director general de Análisis Económico del Ministerio de Economía, Comercio y Empresa, y secretario del Consejo de la Productividad de España, y en el mismo han participado también el presidente de la Comisión Financiera del CGE, Antonio Pedraza, los coordinadores del Observatorio Financiero, Montserrat Casanovas y Salustiano Velo, y el director del Servicio de Estudios del CGE, Salvador Marín.

En su intervención, el presidente del Consejo General de Economistas de España (CGE), Valentín Pich, ha manifestado que “un cuatrimestre más volvemos a incidir en la mejora de las previsiones macroeconómicas, pero a su vez, en línea con nuestra responsabilidad institucional, seguimos insistiendo en que la microeconomía no termina de registrar las mismas sensaciones, y continúa pasando el tiempo sin que se afronten las urgencias que precisa nuestra economía para que sus avances tengan efectos a nivel de calle”.

Según Pich, “aunque la economía está creciendo, la formación bruta de capital fijo de nuestro país no consigue mejorar su posición, ya que, pese a que en el segundo trimestre de este año ha crecido un 2,2% interanual, se espera que pase a un 1,8% para el conjunto del año, según las proyecciones del Banco de España”. Para el presidente de los economistas, “es francamente preocupante la trayectoria del componente más importante de crecimiento a futuro de cualquier economía, el cual apenas está por encima de los niveles previos a la pandemia después de la revisión estadística”.

Durante la presentación del Observatorio Financiero, Salustiano Velo –quien ha hecho una síntesis de los indicadores macro, así como de la situación de las cuentas financieras de la economía española– ha señalado que “el PIB español ha registrado una variación interanual en el segundo trimestre del 3,1%. Para 2024, esperamos una tasa del PIB de alrededor del 2,9%, explicada principalmente por el fuerte crecimiento del segundo trimestre, 0,8%, la fortaleza del sector exterior y el crecimiento, aunque lento, del consumo privado; aunque la Posición Inversora Internacional Neta (PIIN) deudora de la economía española sigue reduciéndose (hasta -723 m.m. de euros a junio de 2024, un -8,0% interanual), no podemos dejar de prestar atención a la deuda externa bruta que ha aumentado un 2,4% interanual en el mismo periodo hasta los 2,5 billones de euros”.

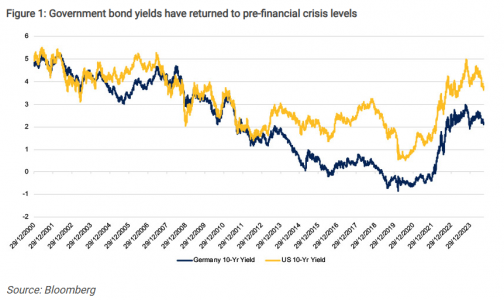

Por su parte, Montserrat Casanovas ha señalado que “ha sido un buen año para la renta variable. En especial para España, con una subida del Ibex 35 del 18% en lo que va de año.” Así mismo, ha añadido que “también hay buenas noticias en relación con el tipo de interés. El BCE recortó de nuevo el precio del dinero en 0,25 puntos básicos, dejándolo en el 3,25%. Y el Euríbor a 12 meses se sitúa ya en el 2,709, impactando positivamente en las hipotecas a tipo variable, referenciadas mayoritariamente al mismo y, en general, a todas, al presionar los tipos fijos a la baja”. Por otra parte, Casanovas ha hecho hincapié en que “el precio de las materias primas ha seguido cayendo, mientras que la cotización del oro ha vuelto a marcar máximos en septiembre en los 76,8 euros por gramo”.

El director del Servicio de Estudios del CGE, Salvador Marín, ha resaltado que “los índices adelantados de la economía de este cuatrimestre nos anuncian un incremento de los costes laborales unitarios, sin efectos o con efectos mínimos en la productividad, así como un PMI en claro descenso, con datos volátiles en el Balty Dry Index y el Dow Jones Commodity Index, por lo que, pese a los datos positivos en el ámbito macro, nos siguen trasladando cierta tensión en el desarrollo del ámbito empresarial”. Asimismo, Marín ha indicado que “en este cuatrimestre, los análisis que indicen en la necesidad de atenuar los incrementos de impuestos, unido a las sensaciones del mercado al conocer el Informe Draghi, los efectos de la necesaria inversión en capital para una nación como España , así como resultado final de los acuerdos sobre las jornadas laborales, han marcado y marcarán, junto a otros importantes desafíos estructurales, los desarrollos posteriores sobre las expectativas de la economía española”.

El presidente de la Comisión Financiera del CGE, Antonio Pedraza, ha hecho un resumen del informe del Observatorio y ha explicado las previsiones de este Observatorio para 2024. Así, ha destacado que “la buena evolución de la economía, con un crecimiento del 3,1% en tasa interanual en el primer semestre, hace que se prevea a final del año un crecimiento cercano al 3%”, pero ha añadido que “hay que comentar el gravísimo problema de la vivienda con serias connotaciones sociales y económicas, al afectar a la capacidad de ahorro y consumo de los hogares reduciendo su renta disponible, las posibilidades de emancipación de los jóvenes y la movilidad interterritorial clave para el empleo”. A este respecto, ha señalado que “los precios de venta acumulan una subida a septiembre del 8,7% con respecto al mismo mes del año anterior, y en el caso de los alquileres, la subida ha sido del 10,2%”.

Sobre esta cuestión, Pedraza ha indicado que “el incremento del precio de la vivienda viene dado por el déficit de oferta, que en relación con nuevos hogares se elevará en el 2025 hasta el medio millón de inmuebles. Todo un problema de difícil solución, incluso a medio plazo. En el caso de los alquileres, sigue disminuyendo su oferta, ya que la nueva regulación viene afectando a la puesta en el mercado de nuevas viviendas de alquiler, a la vez que desorbita los precios de este. Las connotaciones sociales son graves por limitar el acceso tanto en compra como en alquiler; el 40% de las familias ya destinan más del 40% de sus ingresos al pago del alquiler, a la vez que el acceso a la vivienda se hace imposible para los jóvenes. La bajada de los tipos de interés y del coste de las hipotecas presionará aún más a una demanda insatisfecha ante una oferta con nula capacidad de respuesta”.