Cuatro principios para un enfoque multiactivos del gran cambio verde

| Por Rocío Martínez | 0 Comentarios

El paso a un mundo descarbonizado ofrece uno de los momentos más emocionantes para los inversores que he encontrado en todos los años que llevo gestionando dinero. Sin embargo, la magnitud de la transformación es tal, que es fácil sentirse abrumado por las opciones disponibles para participar en esta megatendencia.

Lo primero que hay que tener en cuenta es que invertir en la transición energética tiene que ver tanto con el crecimiento como con la preservación del capital a largo plazo. He aquí cuatro ideas para asegurarse de que está captando ambas cosas cuando construya una cartera de activos múltiples en torno a este tema.

1.- Recuerde: la diversificación genera resiliencia

La transición es una miríada de subtemas superpuestos. Por ejemplo, la próxima década requerirá una amplia modernización de la red para apoyar nuestra creciente dependencia de la electricidad.

Para los inversores, esto podría implicar dirigirse a las empresas de servicios públicos, a los mineros que producen el cobre para el cableado, o incluso a las empresas que fabrican los cables o que participan en el diseño y desarrollo de subestaciones.

La disponibilidad de estos subtemas debería ser positiva para cualquier estrategia, ya que ayudan a lograr la diversificación a través de un amplio conjunto de características temáticas y a crear resiliencia en una cartera.

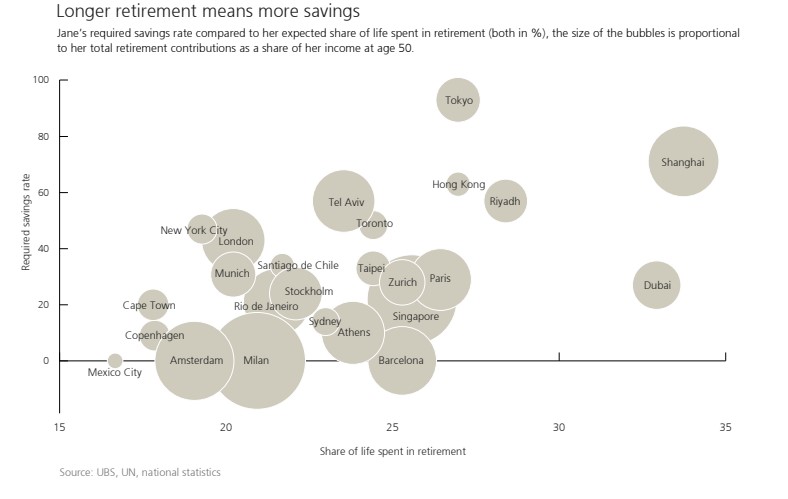

La asignación a grandes temas de transición energética como las soluciones climáticas, los materiales de transición y el agua y los residuos es un buen comienzo. Pero ampliar su alcance para incluir subtemas más específicos de la transición puede proteger una cartera de una concentración excesiva en valores que puedan estar cobrando una prima verde, que podría ser sensible a los movimientos de los tipos de interés.

Explorar nuevas industrias que encajen en una estrategia de transición es importante, pero no siempre es sencillo. Tomemos el posible subtema de las empresas tecnológicas que apoyan las iniciativas de descarbonización. Podría tratarse de compañías que desarrollan sistemas basados en la inteligencia artificial para optimizar el mantenimiento de las infraestructuras de red, los emplazamientos de generación de energía o simular el clima y las condiciones meteorológicas. Sin embargo, la IA es especialmente complicada para la transición: ¿cómo pueden estas empresas seguir siendo sostenibles cuando su demanda de energía es tan alta, y va en aumento?

2.- Mantener la mente abierta en cuanto a productos y lugares

Sea agnóstico respecto a la diversificación geográfica. En su lugar, busque las mejores empresas que ofrezcan rendimiento en torno a un tema. Puede que haya determinadas empresas que se beneficien de la evolución de la transición o de la regulación en un país o región concretos, pero tenga cuidado de sobreponderar sólo un puñado.

Sea flexible también en lo que respecta a las clases de activos: construir una cartera de transición con una mezcla de renta fija, renta variable y crédito alternativo, como la deuda de infraestructuras, añade resistencia y una diversificación natural del rendimiento. La maduración de los mercados de bonos verdes y azules significa que hay opciones cada vez más atractivas en renta fija directamente vinculadas a la transición energética, mientras que las participaciones en renta variable pueden permitir un mayor nivel de compromiso con los emisores.

Sin embargo, el objetivo principal debe ser encontrar los emisores adecuados que apoyen el tema y, a continuación, seleccionar las opciones que mejor se adapten a la estrategia. La transición energética no es un proyecto a corto plazo y muchas de las opciones tienen horizontes de inversión de décadas. Diversos textos legislativos mundiales -incluida la Ley de Reducción de la Inflación (IRA) en Estados Unidos y otros regímenes de desgravación fiscal- apoyan un planteamiento a muy largo plazo, fomentando ahora las inversiones en empresas que tendrán un impacto a lo largo de toda la trayectoria hacia el cero neto.

Para los que buscan rendimientos más inmediatos, ya estamos viendo beneficios en determinados sectores. El mundo está llevando a cabo una construcción masiva de infraestructuras de energías renovables y un apuntalamiento de las redes eléctricas. Más adelante, esperamos que las tecnologías ecológicas incipientes hoy en día -las centradas en el hidrógeno, los materiales catódicos y el almacenamiento de baterías en general, por ejemplo- sigan apoyando esta tendencia.

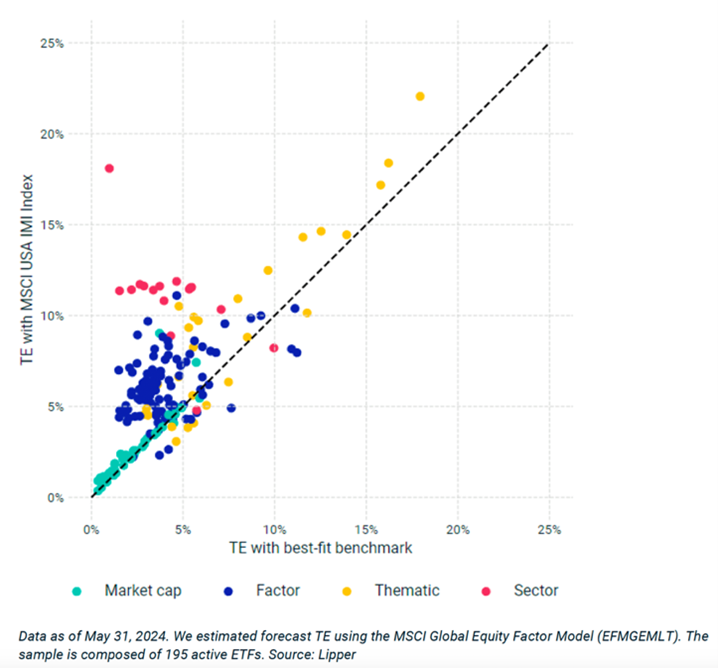

3.- Sea riguroso al explorar los ETFs

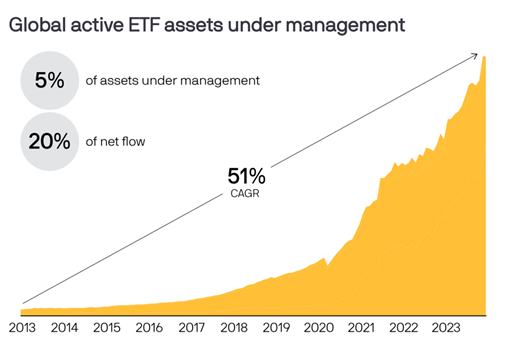

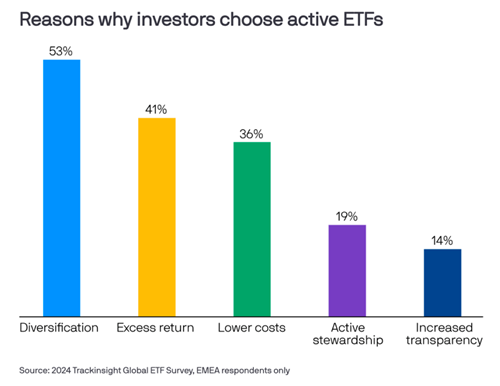

Junto a las opciones de inversión tradicionales, los fondos cotizados (ETFs) pueden ofrecer a los inversores una forma rentable de centrarse en un tema específico, manteniendo al mismo tiempo la liquidez de sus participaciones al poder negociarse intradía. Estos índices de seguimiento siguen una serie de reglas, por lo que los inversores deben sentirse cómodos con la propiedad intelectual que conlleva la creación de un índice y los principios que sigue. Aunque la mayoría de los ETFs tradicionales devuelven la beta de la estrategia subyacente que siguen, las carteras centradas en temas específicos querrán reglas que maximicen el alfa que persiguen.

Hay muchas opciones. Sea minucioso en la selección. Un ETF puede ser muy diferente de otro, incluso contradictorio. Los construidos en torno a un tema de hidrógeno pueden tener participaciones que contrastan significativamente con los construidos para el clima o la energía limpia. Hay muchos más ETFs que se centran en sectores específicos como la energía solar, la energía eólica y otros subsectores. Combinarlos puede ser eficaz, pero la diligencia debida garantiza la exposición correcta. Aun así, en un ETF pasivo es probable que aparezca una cola de nombres que le interesen menos. Los ETFs activos pueden ser preferibles y ofrecen otra opción que da a los inversores más control y permite a los gestores aprovechar su propio análisis sectorial y regional, pero una vez más, la investigación exhaustiva es vital.

4.- No perder nunca de vista los riesgos

Con la transición llegan los riesgos físicos y financieros que plantea el cambio climático. Sea cual sea la estrategia, es importante que las empresas a las que los inversores decidan exponerse gestionen esos riesgos. Las empresas que están haciendo la transición ahora están, en teoría, reduciendo sus costes futuros. Las que no, están acumulando problemas para los años venideros.

Los riesgos normativos también son importantes. Aunque muchas políticas -como la IRA en Estados Unidos y las iniciativas de financiación verde en Europa- están consagradas en la ley, siempre puede haber cambios en la forma de aplicarlas. También podría producirse un cambio en la frecuencia con la que se introducen nuevas iniciativas, aunque dado que la transición energética es cada vez más esencial tanto para el crecimiento económico como para la seguridad energética, esto parece poco probable, especialmente en Europa desde la invasión rusa de Ucrania.

De hecho, la transición se ha convertido en uno de los temas centrales del panorama inversor y, aun reconociendo los riesgos, su fuerte crecimiento estructural a largo plazo resulta especialmente atractivo. El impulso en torno a la descarbonización es sólido; el número de estrategias de inversión disponibles para explorar el tema es enorme. Es hora de aprovecharlas.

Análisis elaborado por Julie-Ann Ashcroft, gestora de carteras y Sustainability de Fielity International.