Las ofertas de las entidades de cara a la campaña de planes de pensiones

| Por Rocío Martínez | 0 Comentarios

El ahorro a largo plazo para la jubilación debe ser un hábito, es decir, se deben destinar cantidades de forma periódica para maximizar la inversión. Sin embargo, muchos ciudadanos aprovechan la recta final del año para maximizar la factura fiscal de estas aportaciones y las entidades lanzan campañas para captar nuevos clientes aprovechando la liquidez aportada en esta época del año.

Una de ellas es ING, que desde el 1 de octubre y hasta el 31 de diciembre, bonifica el 1,5% a los clientes que traspasen su plan de pensiones desde otra entidad, hasta un máximo de 600 euros. Además, la entidad mantiene el compromiso con sus clientes en el País Vasco y, en el caso de los EPSV NARANJA, la bonificación asciende al 5%, con independencia del importe y sin abono máximo.

El banco lanza esta campaña con el objetivo de incentivar el ahorro a través de los planes de pensiones y poner en valor las ventajas de los planes y EPSV Naranja, que, gracias a su flexibilidad, sin importes mínimos y bajas comisiones, se sitúan como uno de los productos más competitivos del mercado con un 22% menos de comisiones de media que el máximo legal permitido, según afirma la entidad.

La oferta del banco naranja incluye productos sin permanencia ni comisión de custodia para ofrecer mayor libertad y capacidad de ahorro, de tal manera, que ING se sitúa como el quinto banco del mercado de planes de pensiones en España con más de 4.300 millones de euros en activos bajo gestión, lo que supone una cuota de mercado del 4,7%.

También Mapfre quiere atraer nuevos clientes con una campaña para bonificar con hasta 4.500 euros a aquellos ahorradores que trasladen sus planes de pensiones y PPAs de otras entidades a «Programa Tu Futuro» antes de finalizar el año. El programa está compuesto por nueve carteras de planes de pensiones Mapfre, que se adaptan a cada cliente en función de su edad y perfil. La campaña estará vigente hasta el 31 de diciembre de 2024.

La aseguradora también ofrece esta bonificación a aquellos clientes que movilicen sus derechos económicos en planes de previsión social en otras entidades distintas a Mapfre al programa Ciclo de Vida de Mapfre Vida Uno EPSV Iindividual.

Los clientes que se adhieran a la campaña recibirán una bonificación en forma de tréboles -moneda de fidelización de la aseguradora, 1 trébol=1 euro), que será del 3% sobre la suma de los derechos movilizados limitados a 4.500 euros. Los tréboles Mapfre se pueden canjear como descuentos en siguientes recibos de seguros de la compañía, a razón de 1 trébol = 1 euro.

Para poder beneficiarse de esta campaña es necesario estar dado de alta en el programa gratuito de fidelización de la aseguradora Club Mapfre, adherirse a «Programa Tu Futuro» o «Ciclo de Vida EPSV» de Mapfre; que la suma total de derechos movilizados sea de al menos 6.000 euros y cumplir con la permanencia establecida de cuatro años.

«Programa Tu Futuro» es el servicio de gestión activa y profesional, que se adapta a la edad y perfil inversor del cliente, controlando la volatilidad en la cartera de cada perfil inversor.

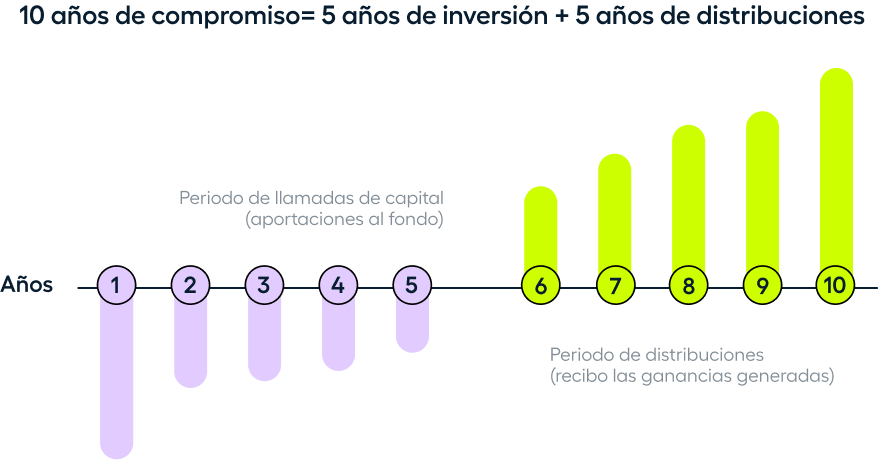

Por su parte, Bankinter premia el traspaso al banco de planes de pensiones con abonos en cuenta que podrían llegar hasta el 7,25%. La entidad ha lanzado su tradicional campaña comercial de fin de año para planes de pensiones, por la que los ahorradores que traspasen su plan de pensiones y EPSV desde otras entidades podrán recibir bonificaciones durante todo el periodo mínimo de compromiso -7 años, hasta el 31 de enero de 2032- de hasta el 7,25% del patrimonio.

La promoción tiene en cuenta diferentes circunstancias, entre ellas el volumen del ahorro traspasado. Los importes iguales o superiores a 60.000 euros recibirán una bonificación en efectivo del 5% bruto sobre el saldo traspasado (neto de entradas y salidas) durante el periodo de la promoción. Para cantidades inferiores a 60.000 euros, la bonificación es del 4%.

En ambos casos, los clientes podrán obtener un 0,5% adicional si establecen una aportación periódica superior a 100 euros durante al menos 12 meses o si contratan un PIAS (Plan Individual de Ahorro Sistemático). Además de esta bonificación por traspaso, tanto los nuevos clientes como los que ya tengan un plan de pensiones o EPSV en Bankinter podrán beneficiarse de una bonificación adicional en efectivo del 0,25% si realizan una ingreso adicional de 1.500 euros y tienen un patrimonio de al menos 30.000 euros en su plan de pensiones a final de año.

Para poder beneficiarse de todas estas bonificaciones, el plan de pensiones debe permanecer en el banco durante siete años, aunque los clientes deben tener en cuenta que un plan de pensiones es una inversión de ahorro a largo plazo. En todos los casos, la bonificación máxima es de 8.000 euros.