Soluciones de rentas en un entorno con tipos a la baja

| Por Rocío Martínez | 0 Comentarios

La mayor parte de los bancos centrales han iniciado ciclos de recortes de los tipos de interés en un momento en el que las tasas de inflación parecen moderarse en dirección al objetivo. Para los inversores, eso significa que los rendimientos a corto plazo están descendiendo y que el mero hecho de tener liquidez en cartera tiene pocas probabilidades de generar las rentas de los últimos dos o tres años. Los inversores deben ahora adoptar un enfoque más proactivo a la hora de invertir en busca de rentas. Destacamos tres estrategias que abarcan las diferentes clases de activos y que podrían constituir soluciones atractivas para obtener rentas en este ciclo de recortes de los tipos de interés.

La liquidez podría dejar de reinar

Finalmente, ha comenzado. La Fed puso en marcha su ciclo de relajación monetaria en septiembre con una fuerte rebaja de 50 puntos básicos de su tipo objetivo. Los mercados esperan otros 125 puntos básicos de recortes de tipos hasta mediados de 2025, lo que significa que los tipos de interés de Estados Unidos pronto estarán más bajos de lo que han estado durante buena parte de los últimos dos años. Los inversores apenas han tenido tiempo de acostumbrarse a unos niveles aceptables de rentas en los activos más seguros después de los años de vacas flacas tras las crisis financiera de los tipos cercanos al cero y la “búsqueda de rendimientos”. Ahora deben prepararse para las nuevas condiciones.

En los años posteriores a la crisis financiera, los inversores se vieron empujados hacia los activos de mayor riesgo para poder conseguir algún tipo de rentas, pero desde el ciclo de subidas de tipos que se puso en marcha para sofocar la inflación derivada de la pandemia, los rendimientos más elevados hicieron que los inversores que buscan rentas hayan tenido mucho donde elegir.

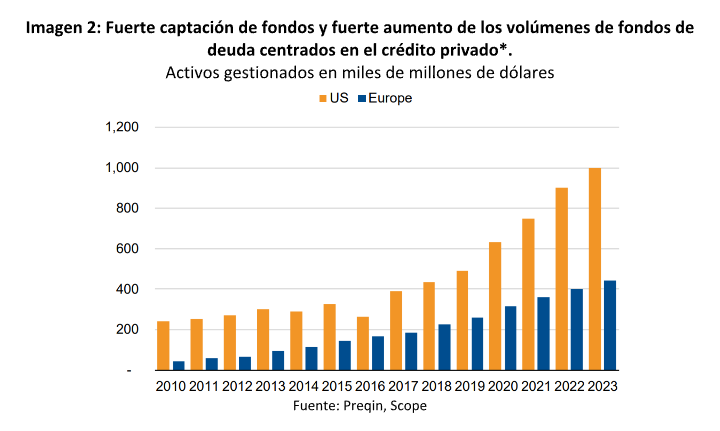

Antes de los recientes recortes de tipos de los bancos centrales, los inversores podían obtener rentabilidades atractivas incluso con la liquidez. Por ejemplo, la rentabilidad de las letras del Tesoro de Estados Unidos a seis meses rondaba el 5,4% hace siete meses. Sin embargo, estos niveles están cambiando rápidamente. Actualmente, el rendimiento del mismo instrumento es, con un 4,5%, casi 100 puntos básicos más bajo. En 2021, para generar un rendimiento del 5,4% los inversores habrían tenido que bucear por el espectro de calidad crediticia hasta los bonos high yield estadounidenses. A la vista del ritmo previsto de recortes de tipos de la Fed, los rendimientos probablemente desciendan con rapidez durante los próximos meses, lo que plantea riesgos de reinversión.

Los rendimientos de los bonos de EE.UU. han descendido considerablemente en los distintos vencimientos

Ante la caída de los tipos de interés, el panorama de las rentas está cambiando. Recurrir a la liquidez tiene pocas probabilidades de ser una estrategia ganadora durante los próximos años. Afortunadamente, existen muchas soluciones alternativas para obtener rentas. Presentamos tres ideas de inversión orientadas a la obtención de rentas en diferentes clases de activos ahora que los bancos centrales han arrancado ciclos de recortes de los tipos de interés.

1.- FF Global Income: flexibilidad y agilidad

Una estrategia de renta fija flexible y ágil podría ser una buena solución para los inversores que buscan alternativas a la liquidez con el fin de obtener rentas. Aunque estamos haciendo la transición hacia los ciclos de recortes de tipos, los bancos centrales están moviéndose a velocidades diferentes y existen divergencias entre los mercados en lo que respecta a las condiciones fiscales, fundamentales, técnicas y de política monetaria. Eso significa que las clases de activos y las regiones están respondiendo de forma diferente, lo que crea riesgos y oportunidades para que los precios sufran desajustes. Una estrategia de renta fija con la flexibilidad necesaria para aprovechar estas dinámicas podría tener sentido en un mercado en estado de cambio.

El FF Global Income es una estrategia de renta fija sin restricciones que puede invertir en una amplia gama de activos, desde duraciones cortas hasta largas, desde bonos investment grade hasta high yield, desde los mercados desarrollados hasta los emergentes, desde los híbridos hasta los derivados, desde los activos titulizados hasta la deuda subordinada, y más. Este enfoque permite a esta estrategia ser muy activa en su búsqueda de oportunidades en los mercados mundiales de deuda corporativa.

Por ejemplo, a pesar de unos tipos de interés relativamente altos, la economía estadounidense está emitiendo señales de fortaleza. A consecuencia de ello, el mercado de deuda corporativa estadounidense está cotizando con diferenciales en mínimos históricos en todo el espectro de calidades crediticias, lo que ofrece a los inversores rendimientos menos atrayentes. A la vista del contexto fundamental favorable, los inversores podrían querer seguir exponiéndose a este país.

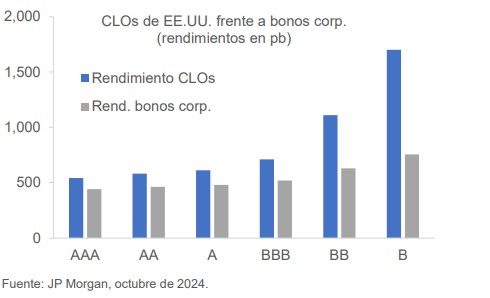

Una estrategia flexible podría mirar más allá del mercado tradicional de deuda corporativa y apostar por los activos titulizados estadounidenses. Por ejemplo, los bonos de titulización de préstamos (CLO) ofrecen exposición a las empresas estadounidenses y, al mismo tiempo, presentan diferenciales más atractivos; el diferencial de un CLO estadounidense con calificación AAA ronda actualmente los 133 puntos básicos, es decir, más de 100 puntos básicos por encima de los bonos corporativos con calificación similar. Para los inversores que buscan rentas, eso puede marcar una diferencia significativa en los rendimientos de una cartera.

Los CLOs ofrecen rendimientos más elevados en todo el espectro de calificaciones

También existen ejemplos de disparidades regionales en los mercados de bonos corporativos. Los percentiles de diferenciales históricos muestran que los diferenciales de los bonos investment grade europeos son más atractivos que los estadounidenses. Desde 2010, los bonos IG en euros se mueven en el percentil 25, mientras que sus homólogos estadounidenses están en el cero. La búsqueda de rendimientos dentro de la estructura de capital también puede descubrir oportunidades.

Tras las tensiones y la posterior venta del banco europeo Credit Suisse el año pasado, los bonos subordinados “Additional Tier 1” (AT1) siguen presentando una prima atractiva -especialmente los emitidos por los bancos con calificaciones elevadas- y sus perspectivas técnicas son buenas. Tácticamente, incorporar exposición a derivados usando índices de CDS para ponernos largos en riesgo eleva las rentas, sobre todo después de los picos de volatilidad que provocan ampliaciones de los diferenciales, como el que vivimos en agosto.

La gama y el atractivo relativo de los diferentes títulos y clases de activos en el mundo de la renta fija brindan un mercado amplio y fluido para que aprovechen los desajustes en los precios los inversores que puedan ser flexibles y ágiles.

2.- FF Sustainable Global Dividend Plus / FIF Global Enhanced Income: rendimientos adicionales con carácter defensivo

Los inversores en busca de rentas más elevadas en un mundo en el que resulta más difícil encontrar rendimientos de bajo riesgo pueden acceder a niveles de rentas atractivos, junto con exposición a la revalorización del capital, combinando en una cartera de alta calidad un conjunto de empresas de alta rentabilidad por dividendo de todo el mundo y un componente de opciones de compra cubiertas.

Los inversores en busca de rendimientos más elevados en la renta variable generalmente se ven obligados a asumir riesgos adicionales, a limitarse a un conjunto más pequeño del mercado o a centrarse en empresas más cíclicas. Todas estas alternativas pueden inyectar más volatilidad en una cartera de renta variable con reparto de dividendo. Sin embargo, los inversores pueden considerar estrategias que incorporan un componente de opciones que, cuando se gestiona activamente, puede dar lugar a un rendimiento adicional sin poner en peligro las características defensivas de la cartera.

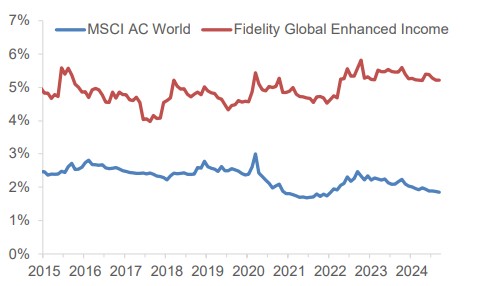

Por ejemplo, las estrategias FF Sustainable Global Dividend Plus y FIF Global Enhanced Income emplean un componente de opciones por el que venden opciones de compra cubiertas sobre acciones individuales para aproximadamente el 50% de la cartera, lo que permite a los gestores crear una cartera diversificada con una calidad relativamente más alta que genera una rentabilidad por dividendo en torno al 3% y una renta derivada de las opciones en torno al 2%-3% anual.

El componente de opciones aporta sistemáticamente un plus de rendimiento del 2-3%

Dado que algunas opciones vendidas podrían ejercerse, el componente aumenta las rentas mermando el potencial de revalorización del capital. Sin embargo, mediante la gestión activa de la venta de opciones de compra sobre valores individuales e integrando una visión fundamental de los precios objetivo, los inversores pueden adaptar la cartera para tener el nivel adecuado de recorrido alcista, dependiendo de dónde aprecien una oportunidad para un aumento de la valoración a corto plazo.

Este enfoque dinámico de la venta de opciones de compra cubiertas permite a la cartera seleccionar valores con la combinación adecuada de rendimiento y rasgos de crecimiento, al tiempo que se genera sistemáticamente una renta adicional a través de este componente. La cartera de renta variable subyacente es defensiva y se caracteriza por unos beneficios sostenibles que deberían ser resistentes, incluso si las perspectivas económicas se debilitan.

Un aspecto importante es que este sesgo defensivo puede proteger a los inversores de la inflación. Aunque la inflación está moderándose en muchos mercados desarrollados, sigue estando por encima del objetivo y erosionando el poder adquisitivo de los flujos de rentas. También es probable que no vuelva a darse el régimen de inflación en mínimos que vimos durante la década anterior al COVID y que estemos en un mundo con más inflación. Los inversores podrían mantener unos flujos de rentas reales gracias a una cartera de renta variable defensiva formada por negocios que generan tesorería, con ventajas competitivas a largo plazo y con dividendos al alza.

3.- FF Global Multi Asset Income: rentas y revalorización del capital a lo largo de los ciclos de mercado

La asignación dinámica de activos que emplea el fondo Global Multi Asset Income puede ayudar a los inversores a conseguir rentas y rentabilidades atractivas a medida que cambien las condiciones con el paso del tiempo. La estrategia trata de ofrecer rentas atractivas con cierta revalorización del capital mediante una exposición diversificada a los mercados mundiales en cuatro áreas clave: activos básicos que generan rendimientos, como la deuda pública y la renta fija privada; activos que incrementan los rendimientos, como las acciones y los activos alternativos -por ejemplo, REITs-; y activos flexibles, como las divisas y las coberturas.

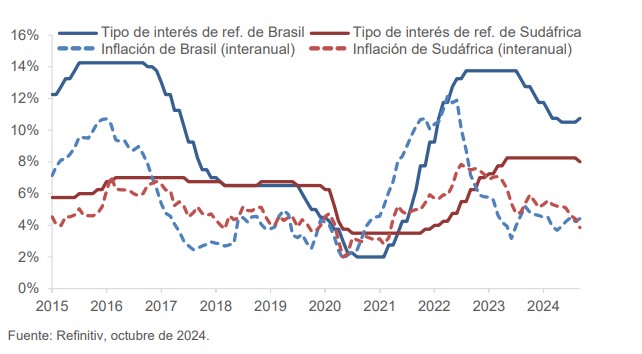

Ahora que los bancos centrales de los mercados desarrollados están rebajando los tipos, esta estrategia ha aumentado las inversiones en deuda pública de los mercados emergentes en moneda nacional. Los tipos de interés reales disponibles en muchos mercados emergentes son atractivos comparados con los de los mercados desarrollados.

Además, el dólar debería tener un recorrido al alza limitado desde los niveles actuales y podría incluso depreciarse debido a la ralentización de la economía estadounidense y el arranque del ciclo de recortes de tipos de la Fed, que debería dar apoyo a los activos denominados en las monedas emergentes.

La reciente caída de la correlación entre las acciones y los bonos en respuesta al hecho de que los bancos centrales hacen menos hincapié en la inflación y más en el crecimiento, como ha quedado de manifiesto con los recortes de tipos, debería permitir a los bonos ofrecer más diversificación para el riesgo de renta variable y, por lo tanto, desempeñar un papel clave en las carteras multiactivos durante los próximos meses.

Se pueden encontrar tipos reales atractivos en los mercados emergentes

El elemento de revalorización del capital que incorpora el enfoque del Global Multi Asset Income resulta especialmente importante en el entorno actual. Aunque la inflación está descendiendo en los mercados desarrollados, probablemente sea más alta y más volátil durante los próximos años que en el periodo comprendido entre la crisis financiera y la pandemia de COVID.

La inflación más alta mermará las rentabilidades de los inversores y hace que sea crucial configurar una cartera que comprenda activos con potencial de revalorización del capital y con capacidad para generar un rendimiento aceptable.

Ahí es donde las acciones de alta calidad y buenas rentabilidades por dividendo pueden ayudar a los inversores en busca de rentas en las condiciones actuales. La economía estadounidense podría estar desacelerándose, pero sigue siendo relativamente sólida y tiene pocas probabilidades de experimentar una contracción acusada a corto plazo.

Así pues, a la renta variable podría quedarle fuelle en este ciclo. Asignar activos a las acciones de alta calidad y buenas rentabilidades por dividendo da exposición al posible recorrido alcista de la renta variable y, debido a sus características defensivas, ofrece cierta protección si el sentimiento empeora. Además, esta área del mercado presenta actualmente valoraciones atractivas y ha quedado rezagada frente a la racha alcista protagonizada por la tecnología, lo que debería proporcionar un colchón extra en escenarios adversos.

El Global Multi Asset Income invierte en el sector energético estadounidense, atención sanitaria y renta variable japonesa y europea. El sector energético estadounidense ofrece unas rentas atractivas con potencial alcista y, pese a que los fundamentales del petróleo son débiles, esta área debería actuar como cobertura en caso de que la inflación repunte o la situación geopolítica se deteriore. El sector sanitario es defensivo por naturaleza y posee unas buenas perspectivas de beneficios, mientras que la tendencia estructural positiva se mantiene intacta en Japón, a pesar de la volatilidad reciente.