El mensaje del BCE: sin cambios en los tipos a lo largo de 2026

| Por Beatriz Zúñiga | 0 Comentarios

La última reunión del año del Banco Central Europeo (BCE) se ha saldado sin sorpresas ni cambios en sus orientaciones. En concreto, la institución monetaria mantuvo los tipos sin cambios, en línea con todas las expectativas, y presentó sus nuevas perspectivas con una revisión al alza de las previsiones de crecimiento para la eurozona.

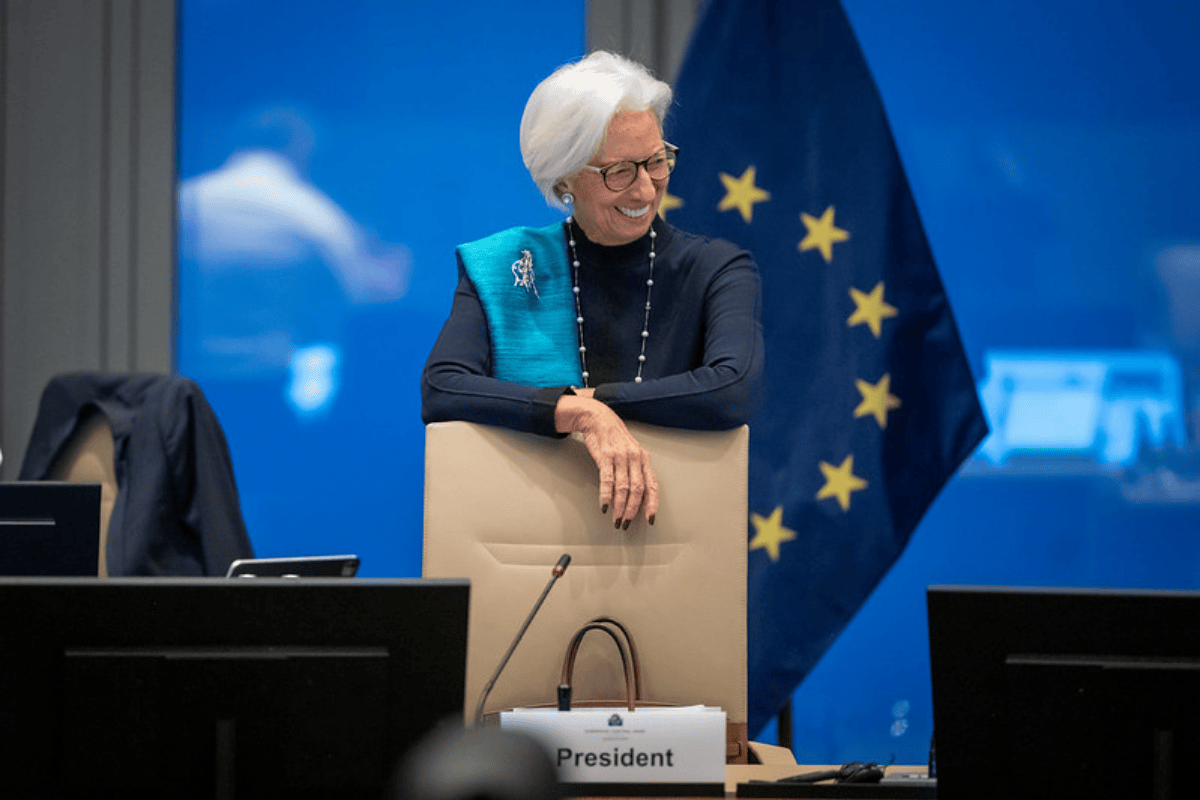

El personal del BCE prevé ahora que la zona del euro crezca más rápidamente hasta 2028, ya que la demanda interna, especialmente la inversión, se mantiene resistente. Es más, la presidenta del BCE, Christine Lagarde, ha destacado tanto los posibles impulsos al crecimiento derivados del aumento del gasto público como los lastres que suponen el resurgimiento de las tensiones geopolíticas. Se prevé que la inflación subyacente se mantenga cerca del objetivo, con una inflación general ligeramente inferior al 2% en 2026 y 2027.

“Aunque la mejora en las previsiones de crecimiento era ampliamente esperada por la mayoría, el repunte de la inflación subyacente por encima o en torno al objetivo hasta 2028 se debió a la suposición de que la inflación en los servicios se mantendría algo elevada durante más tiempo. Fuera de eso, la presidenta Lagarde se ciñó a los temas esperados: sin una senda definida para la política, decisión reunión por reunión y dependiente de los datos. La reacción en los mercados confirmó que, por ahora, el BCE sigue en una posición cómoda, con capacidad para observar los acontecimientos desde la barrera”, apunta Dave Chappell, Senior Fund Manager, Fixed Income de Columbia Threadneedle Investments.

¿Qué mensaje lanza el BCE?

En opinión de Felix Feather, economista de Aberdeen Investments, esta postura manda una señal clara: los tipos no se ajustarán durante un tiempo, a menos que la economía se enfrente a una crisis imprevista. “Del mismo modo, los cambios en las previsiones del BCE también se han ajustado a las expectativas. Cabe destacar que se han revisado al alza las previsiones de crecimiento. Este cambio acerca las estimaciones del BCE a las nuestras. Dado que la actividad económica se mantendrá resistente en general y que la inflación probablemente se mantendrá cerca del objetivo, no esperamos ningún ajuste de los tipos por parte del BCE durante 2026”, afirma Feather.

Simon Dangoor, subdirector de inversiones (CIO) de renta fija y director de estrategias macroeconómicas de renta fija en Goldman Sachs Asset Management, coincide con que esta última decisión sugiere que el BCE mantendrá los tipos sin cambios en el futuro inmediato. “Aunque existe cierto margen para una mayor flexibilización el próximo año si la inflación cae muy por debajo del 2%, esa probabilidad se ha reducido. Por el contrario, la posibilidad de una subida de tipos en 2026 nos parece muy baja, dado el contexto de inflación moderada, a pesar de la reciente retórica agresiva de algunos miembros del comité”, argumenta.

“La presidenta del BCE ha querido disipar las especulaciones sobre si el próximo movimiento de los tipos será al alza o a la baja, subrayando que todas las opciones siguen sobre la mesa. De este modo, el mercado ha interpretado el mensaje como una señal de que no habrá cambios en los tipos de interés a lo largo de 2026, por lo que tiene sentido que se descuente un mantenimiento del nivel del 2% durante el próximo año”, añade Miguel Ángel Rico, director de inversiones de Creand Asset Management.

Postura cautelosa

En cambio, para Roelof Salomons, estratega jefe de Inversión del BlackRock Investment Institute, el mensaje que tenemos delante es diferente, al menos, el más relevante. En opinión de Salomons, el BCE está caminando por la cuerda floja, por lo que su decisión de mantener los tipos estables es la correcta. “La mejora de las perspectivas de crecimiento enturbia lo que se entiende por tipo de interés neutral, que ni estimula ni restringe el crecimiento. Nuestra hipótesis base es que el BCE mantendrá los tipos de interés sin cambios durante más tiempo”, señala el experto.

Incluso, para Annalisa Piazza, analista de investigación de renta fija de MFS Investment Management, a pesar de las revisiones al alza del PIB y la inflación, la decisión del BCE de mantener los tipos estables subraya su postura cautelosa. “La probabilidad de una subida de tipos a corto plazo sigue siendo baja, ya que las incertidumbres dominan las perspectivas. Lagarde evitó respaldar los comentarios hawkish de otros miembros del BCE, lo que indica un consenso para mantener la actual orientación de la política monetaria. La decisión unánime de mantener los tipos sin cambios y preservar la flexibilidad sugiere que no habrá cambios inminentes en la combinación de políticas”, matiza Piazza.

Actualmente, los mercados asignan alrededor de un 20% de probabilidad a una subida de tipos del BCE antes de finales de 2026, un escenario que parece prematuro salvo que se produzca una sorpresa alcista significativa del crecimiento en la segunda mitad de 2026. «Por el contrario, la Reserva Federal de Estados Unidos ha vuelto a una fase de relajación monetaria, con una política cada vez más condicionada por la evolución del mercado laboral, una divergencia que podría convertirse en un motor más relevante de la dinámica relativa de los tipos de interés y de las divisas», comenta Nicolas Forest, CIO de Candriam.