Cuatro ideas clave para la bolsa mundial en 2025

| Por Beatriz Zúñiga | 0 Comentarios

La renta variable estadounidense ha registrado fuertes ganancias en lo que va de 2024, superando a la mayoría de los mercados del mundo. A medida que nos adentramos en 2025, cuando el polvo de las elecciones estadounidenses se ha ido disipado, el panorama está plagado de incertidumbre. Frente a este escenario, Matthew Benkendorf, director de inversiones y gestor de Quality Growth (Boutique Vontobel), se pregunta si podrán seguir los valores en la cresta de la ola de la inteligencia artificial o si podrán ampliarse los retornos del mercado ante un posible debilitamiento de la economía.

A pesar de las vicisitudes del momento, los principios rectores de la gestora siguen siendo los mismos: invertir en empresas de calidad con un crecimiento previsible de los beneficios y que cotizan a valoraciones atractivas. En este sentido, la firma de inversión destaca cuatro temas clave que, en su opinión merece la pena observar.

Presión sobre el consumidor estadounidense

En su último informe, el CIO y gestor de Quality indentifica la primera de estas tendencias: la presión sobre el consumidor estadounidense. Según explica, esta variable continuó firme en 2024, siguiendo la tendencia de 2023, superando el crecimiento del gasto en Europa y China e impulsando el crecimiento económico mundial. Benkendorf considera que esto se debió en parte al exceso de ahorro creado por el estímulo fiscal durante la pandemia del COVID. Sin embargo, destaca que estos ahorros pandémicos, que habían apoyado el gasto de los consumidores durante un par de años, se han agotado.

De cara a 2025, estima que el gasto de los consumidores dependerá del escenario del empleo. «Aunque el mercado laboral se ha ido enfriando, aún no se ha traducido en un aumento significativo del desempleo. Una razón clave para ello es el desequilibrio entre la oferta y la demanda de mano de obra que prevaleció tras el COVID. Pero bajo la presión del endurecimiento monetario, el número de ofertas de empleo ha disminuido constantemente desde su máximo y se ha alineado finalmente con la oferta de mano de obra. De cara al futuro, un nuevo descenso de las ofertas de empleo tendría un impacto más pronunciado en el nivel de paro, lo que, a su vez, afectaría al gasto de los consumidores”, afirma.

Aumento de la rentabilidad del mercado

La segunda tendencia tiene que ver con los retos que existen para aumentar la rentabilidad del mercado. Según su visión, la concentración del mercado se intensificó en 2024, ya que los 7 magníficos aportaron casi la mitad de toda la rentabilidad del S&P 500 este año, impulsados en gran medida por los avances en inteligencia artificial. En la actualidad, representan más de un 30% de la ponderación del índice de referencia general.

“Aparte de la incertidumbre sobre la rentabilidad del capital invertido y el poder de fijación de precios de los primeros productos de inteligencia artificial (que tendría implicaciones para los 7 Magníficos), para mantener el repunte del mercado, la rentabilidad de las acciones tendría que expandirse más allá de un puñado de empresas. Y esto requiere un contexto económico favorable”, subraya Benkendorf.

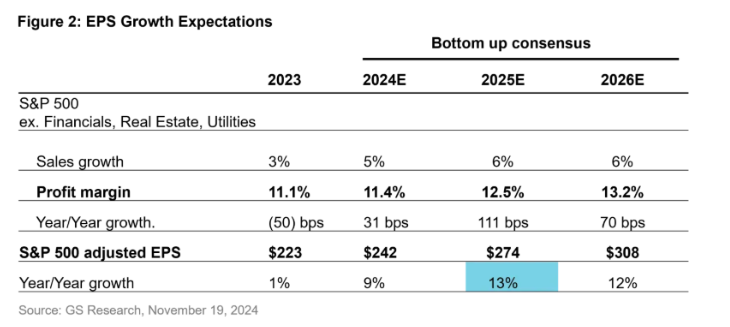

Sin embargo, como ya se ha señalado, las perspectivas del gasto de los consumidores presentan riesgos. Incluso con un aterrizaje suave, que es el escenario base para la mayoría de los inversores, el crecimiento económico se situaría por debajo de la tendencia y el desempleo aumentaría. “En ese escenario, en nuestra opinión, las actuales expectativas de crecimiento del beneficio por acción (BPA) del 13% para las empresas del S&P 500 para 2025 parecen agresivas, dado que el crecimiento del BPA ha sido históricamente del 7-8% de media. Y una contracción del gasto de los consumidores (en un escenario de aterrizaje brusco) se traduciría en un BPA mucho menor que el previsto actualmente. Es difícil que el rally se amplíe si el crecimiento de los beneficios agregados decepciona”, añade.

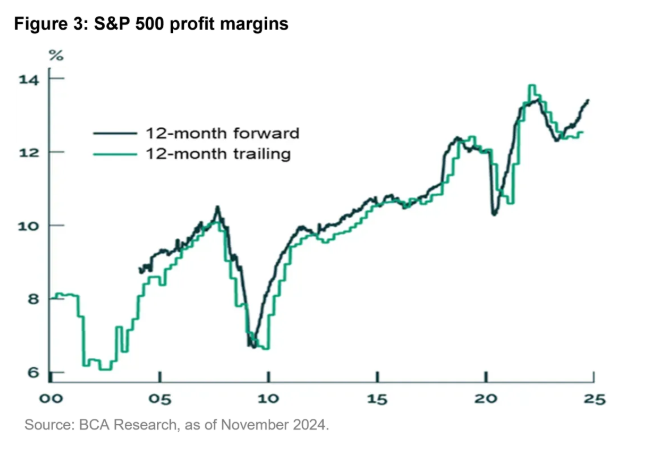

“La previsión de consenso bottom-up anterior supone un aumento significativo de los márgenes hasta alcanzar niveles récord históricos. Como puede verse en el gráfico 3, el sector empresarial estadounidense ya se ha beneficiado de un aumento a largo plazo de los márgenes corporativos, mientras que la remuneración de los asalariados se ha estancado. El descontento por esta dinámica ha llevado en parte a la elección de Trump. Dada la base electoral del próximo presidente, es razonable suponer que algunas de sus políticas, como los aranceles, tratarán de frenar esta tendencia. La concentración del mercado ha creado oportunidades en sectores que los inversores orientados al momentum han pasado por alto, como los bienes de consumo básico, la sanidad y determinados sectores industriales, en los que hemos invertido históricamente. En caso de que se establezca un entorno más racional, esperamos que se beneficien las empresas de alta calidad con potencial de crecimiento estructural en sectores defensivos”, añade el experto.

Incertidumbre en torno al impacto de los aranceles de Trump

La tercera de las tendencias sobre las que habla Benkendorf es la incertidumbre en torno al impacto de los aranceles de Trump. Según explica, a medida que la nueva administración Trump, apoyada por mayorías republicanas tanto en la Cámara de Representantes como en el Senado, toma las riendas, sus políticas evocan tanto optimismo como aprensión entre los inversores. Mientras que la desregulación y los recortes fiscales son generalmente estimulantes, los aranceles son potencialmente perturbadores para el comercio mundial y el crecimiento global.

“No hay certeza sobre la magnitud y el alcance de los aranceles propuestos, aunque en general se esperan tarifas generales y aranceles más elevados sobre las importaciones procedentes de China. Por lo tanto, es difícil valorar si a nivel macroeconómico los efectos positivos de la desregulación y la reforma fiscal compensarían las posibles implicaciones negativas de los aranceles. A corto plazo, la secuenciación también importa; en el primer mandato de Trump, comenzó con recortes fiscales, pero no podemos asumir que se repetirá el mismo orden en su segundo mandato”, afirma el CIO y gestor.

Desde un punto de vista bottom-up, desde Vontobel creen que las empresas con posiciones competitivas dominantes y un fuerte poder de fijación de precios deberían, en general, ser capaces de navegar por una serie de escenarios con aranceles. En Vontobel observaron que tales empresas afrontaron bien los retos durante el reciente periodo inflacionista. Sin embargo, en casos concretos, importa si se impone un arancel a bienes importados cuando existen alternativas de producción nacional. Esto beneficiaría a algunos productores estadounidenses a expensas de sus competidores extranjeros que ahora están sujetos a aranceles más altos.

Dinámica cambiante en los mercados emergentes

Por último, la cuarta de estas tendencias es la dinámica cambiante en los mercados emergentes. Tras la reelección y la victoria inapelable de Trump, se anticipa una perspectiva más inflacionista debido a los recortes de impuestos y el aumento de los aranceles, lo que lleva a expectativas de tipos de interés más altos. Esto sugiere recortes más comedidos de los tipos de interés por parte de la Reserva Federal de Estados Unidos y de los principales bancos centrales de los mercados emergentes, creando posibles factores en contra.

Sin embargo, el experto reconoce que existen bolsas de oportunidades, lo que subraya la importancia de la selección de valores. En 2024, China aplicó medidas de estímulo, pero se abstuvo de aplicar medidas de estímulo importantes para impulsar el consumo o recomprar el exceso de existencias del mercado inmobiliario. «Esperamos que el Gobierno chino se abstenga de aplicar nuevos estímulos hasta que se aclare la política comercial de la nueva administración Trump. Mientras tanto, las valoraciones siguen siendo favorables en los sectores de consumo e Internet”, destaca Benkendorf.

En su opinión, la tendencia a la diversificación de la cadena de suministro en detrimento de China, iniciada bajo la primera administración Trump y acelerada durante la pandemia, es probable que persista bajo políticas arancelarias más agresivas de Trump que prevén beneficios continuados para Vietnam y Malasia y, en menor medida, Indonesia.

“La India ha sido un punto prometedor de la economía mundial en los últimos años. A pesar de las elevadas valoraciones en los sectores inmobiliario e industrial, que se beneficiaron de las políticas de desarrollo de infraestructuras, se pueden encontrar algunas empresas con valoraciones atractivas en los sectores financiero, de consumo y sanitario. En América Latina, la economía brasileña se está comportando mejor de lo esperado, con unos mercados de exportación sólidos y un gasto fiscal público que apoya los ingresos y el empleo. Sin embargo, una inflación superior a la prevista ha llevado al banco central a subir los tipos de interés. Las empresas que están experimentando un crecimiento estructural del consumo en comercio electrónico, fintech y farmacias minoristas presentan oportunidades”, añade.

Aunque México ha superado a China en importancia exportadora para EE.UU., puede enfrentarse a un mayor escrutinio debido a las posibles renegociaciones del acuerdo comercial USMCA (Estados Unidos, México y Canadá), según el análisis de Vontobel. Teniendo en cuenta las implicaciones de la victoria arrolladora del gobierno de izquierda de Morena y la incertidumbre en torno a las políticas arancelarias de Trump, las empresas defensivas están preparadas para crecer.

“Sabemos que no podemos predecir con exactitud el futuro, pero sí podemos adherirnos a una filosofía de inversión que nos mantenga con los pies en el suelo en todas las condiciones del mercado, ya sea de extremo entusiasmo o pesimismo. Más de 40 años invirtiendo nos han enseñado las ventajas de la paciencia, de mirar más allá de la debilidad a corto plazo y de no perder de vista nuestros objetivos a largo plazo. Esto requiere una determinación optimista y una hoja de ruta de inversión clara. Para nosotros, eso significa invertir en empresas duraderas y de alta calidad con perspectivas de crecimiento previsible de los beneficios y que coticen a valoraciones atractivas”, concluye Benkendorf.