¿Qué riesgos amenazarán la estabilidad y el progreso global a corto y medio plazo?

| Por Ignacio Valles | 0 Comentarios

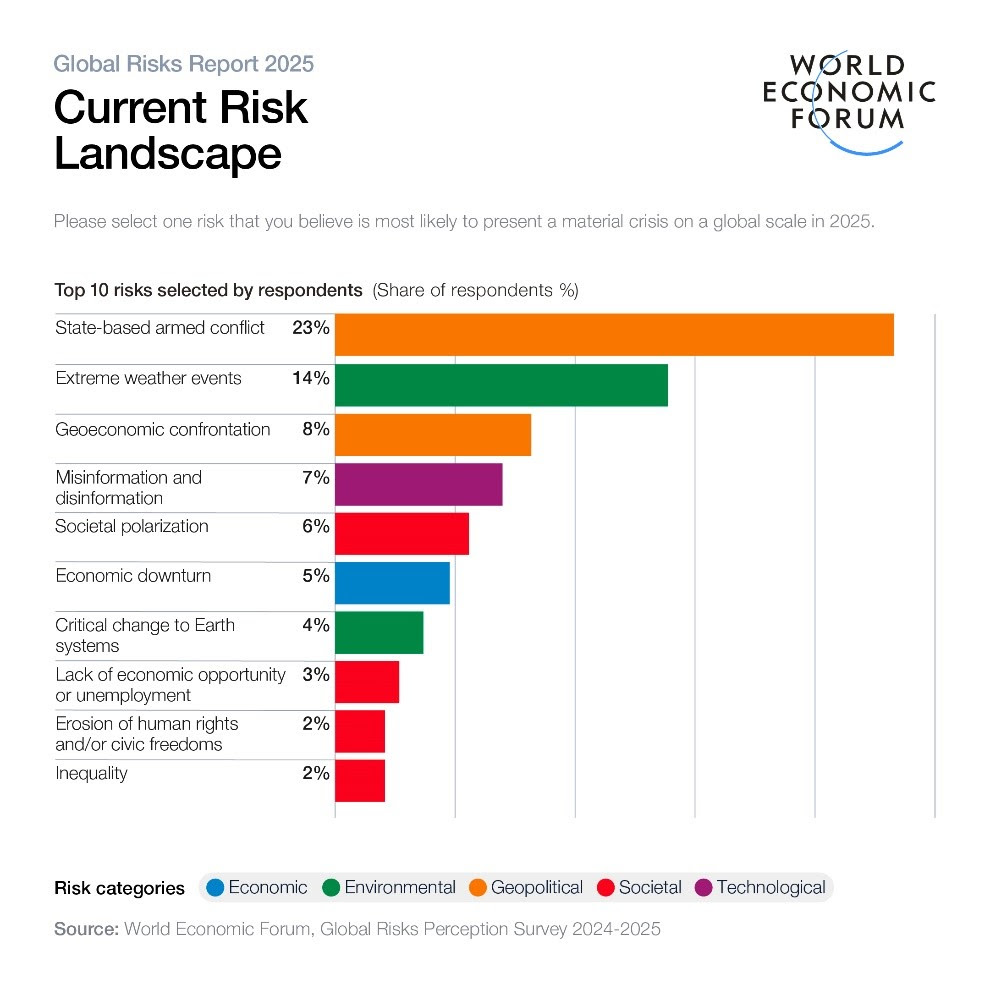

El panorama global está cada vez más fragmentado. Estamos en un momento en el que los crecientes desafíos geopolíticos, medioambientales, sociales y tecnológicos amenazan la estabilidad y el progreso, según la 20ª edición del Informe sobre Riesgos Mundiales del Foro Económico Mundial (WEF). Si bien los riesgos económicos tienen menos protagonismo inmediato en los resultados de la encuesta de este año, sus autores reconocen que siguen siendo motivo de preocupación debido a su interconexión con las tensiones sociales y geopolíticas.

En concreto, el informe destaca que el conflicto armado entre estados es identificado como el riesgo global más apremiante para 2025, con casi una cuarta parte de los encuestados calificándolo como la preocupación más grave para el próximo año. La encuesta también revela que la desinformación y la información errónea continúan siendo los principales riesgos a corto plazo por segundo año consecutivo, subrayando su amenaza persistente a la cohesión social y la gobernanza, al erosionar la confianza y exacerbar las divisiones dentro y entre naciones. Otros riesgos destacados a corto plazo incluyen eventos climáticos extremos, polarización social, ciberespionaje y ciberataques.

Otra tendencia que destaca el informe es que los riesgos medioambientales dominan el horizonte de 10 años, encabezados por eventos climáticos extremos, la pérdida de biodiversidad y el colapso de los ecosistema, cambios críticos en los sistemas terrestres y escasez de recursos naturales, liderando la clasificación de riesgos a 10 años. El quinto riesgo medioambiental en el top 10 es la contaminación, que también se percibe como un riesgo destacado a corto plazo. Su sexta posición en el corto plazo refleja un reconocimiento creciente de los graves impactos en la salud y los ecosistemas de una amplia gama de contaminantes en el aire, el agua y el suelo. En general, los eventos climáticos extremos fueron identificados de manera prominente como riesgos inmediatos, a corto y a largo plazo.

Además, el panorama a largo plazo también está marcado por riesgos tecnológicos relacionados con la desinformación, la información errónea y los resultados adversos de las tecnologías de inteligencia artificial. «El aumento de las tensiones geopolíticas y la fractura de la confianza están impulsando el panorama global de riesgos. En este contexto complejo y dinámico, los líderes tienen una opción: encontrar formas de fomentar la colaboración y la resiliencia, o enfrentar vulnerabilidades crecientes», destaca Mirek Dušek, director general del Foro Económico Mundial.

Sistemas fracturados, futuros frágiles

El informe, que recopila las opiniones de más de 900 expertos en riesgos globales, responsables políticos y líderes de la industria encuestados en septiembre y octubre de 2024, presenta una visión contundente sobre la próxima década. Los encuestados son considerablemente menos optimistas acerca de las perspectivas del mundo a largo plazo que a corto plazo. Casi dos tercios anticipan un panorama global turbulento o tormentoso para 2035, impulsado principalmente por desafíos ambientales, tecnológicos y sociales cada vez más intensos.

Más de la mitad de los encuestados espera cierta inestabilidad dentro de dos años, reflejando la fractura generalizada de la cooperación internacional. Las proyecciones a largo plazo indican desafíos aún mayores, ya que se espera que los mecanismos de colaboración enfrenten presiones crecientes. Los riesgos sociales, como la desigualdad y la polarización social, ocupan un lugar destacado en las clasificaciones de riesgos tanto a corto como a largo plazo. La creciente preocupación por la actividad económica ilícita, las cargas de deuda acumuladas y la concentración de recursos estratégicos destaca vulnerabilidades que podrían desestabilizar la economía global en los próximos años. Todos estos problemas amenazan con exacerbar la inestabilidad interna y erosionar la confianza en la gobernanza, complicando aún más los esfuerzos para abordar los desafíos globales.

Los 33 riesgos incluidos en la clasificación aumentan en puntuación de gravedad a largo plazo, reflejando las preocupaciones de los encuestados sobre la mayor frecuencia o intensidad de estos riesgos a medida que se desarrolla la próxima década. Según afirma Mark Elsner, jefe de la Iniciativa de Riesgos Globales del Foro Económico Mundial, «desde conflictos hasta el cambio climático, enfrentamos crisis interconectadas que exigen acciones coordinadas y colectivas. Es urgentemente necesario renovar los esfuerzos para reconstruir la confianza y fomentar la cooperación. Las consecuencias de la inacción podrían sentirse durante generaciones».

Una década decisiva

Según el informe, a medida que las divisiones se profundizan y la fragmentación redefine los paisajes geopolíticos y económicos, la necesidad de una cooperación global efectiva nunca ha sido más urgente, según el informe. Sin embargo, con el 64% de los expertos anticipando un orden global fragmentado marcado por la competencia entre potencias medias y grandes, el multilateralismo enfrenta una presión significativa.

No obstante, destaca que el aislamiento no es una solución viable. «La próxima década presenta un momento crucial para que los líderes naveguen los riesgos complejos e interconectados y aborden las limitaciones de las estructuras de gobernanza existentes. Para evitar una espiral descendente de inestabilidad –y en su lugar reconstruir la confianza, mejorar la resiliencia y asegurar un futuro sostenible e inclusivo para todos– las naciones deben priorizar el diálogo, fortalecer los lazos internacionales y fomentar condiciones para una colaboración renovada”, concluye el informe.