“Los mercados son sorprendentes y en 2016 aprendimos que no podemos tener una creencia sistemática sobre un acontecimiento futuro”

| Por Alicia Miguel | 0 Comentarios

“Los mercados son increíblemente sorprendentes y 2016 ha sido un ejemplo fabuloso al aprender que no podemos tener una creencia sistemática sobre un acontecimiento futuro”, afirma David Fishwick, responsable del equipo de Multiactivos de M&G y cogestor del fondo M&G Macro Episode. Durante un encuentro con periodistas financieros en Madrid, Fishwick explica cómo consigue este fondo sacar partido de acontecimientos que el mercado percibe como negativos y que, en realidad, marcan un excelente punto de entrada para obtener rentabilidad.

El ejemplo más reciente está en las elecciones en EE.UU. cuyo resultado les hizo reducir su exposición al Eurostoxx 50, a la banca americana y al volumen de posiciones cortas en bonos estadounidenses (treasuries).

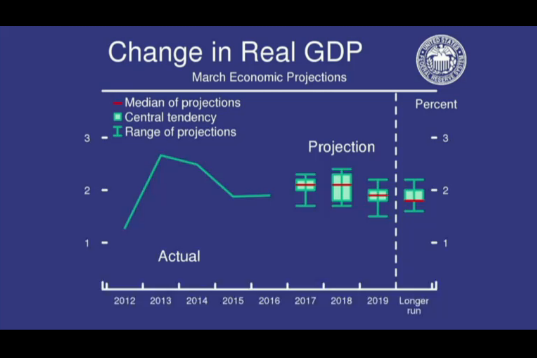

Al hablar de la situación actual, el experto evoca la burbuja tecnológica de finales de los 90, cuando los inversores pasaron por alto la prima de riesgo negativa de las acciones. Y cree que ahora los bonos están en terreno peligroso: “Los inversores invirtieron en acciones cuya rentabilidad era inferior a la deuda soberana. En 2016, la prima de riesgo de la renta variable alcanzó el 15% en muchos casos, pero los tipos negativos lo cambiaron todo y los bonos son ahora activos peligrosos”. La pregunta ahora, explica Fishwick, es cómo el mercado va a compensar el riesgo de la renta fija.

Apuesta por las bolsas… con oportunidades en emergentes

De ahí que ahora considere la renta variable como el activo más interesante. “El activo más interesante para nosotros es todavía la renta variable y, en cuanto a la renta fija, podemos encontrar valor en alguna parte de la deuda soberana de países emergentes”.

Sin embargo, según su modelo de valoración, los activos más rentables y donde ese riesgo estaría más que compensado son la renta variable turca, india, coreana y china. “El problema es que el sentimiento para asumir riesgo es bajo y muchos gestores activos han tenido problemas en renta variable y se sienten inseguros”, explica.

En cuanto a la renta variable estadounidense, cree que “no está cara” ya que los resultados empresariales han sido mejores de lo esperado. “Las valoraciones más caras están en los activos percibidos como seguros, como el consumo básico”, dice; sin embargo, sí ve oportunidades en bancos, sector industrial y valores cíclicos.

2017, entre la política y el BCE

Una de las recomendaciones más habituales a un inversor es que se mantenga fiel a una estrategia no dejándose llevar los vaivenes del mercado, o episodios de volatilidad que ponen a prueba los corazones del más calmado. De esos episodios hemos tenido un buen ramillete en 2016, un año que comenzó con los temores por el crecimiento económico en China, que transcurrió con el gran shock que supuso el sí al Brexit y que terminó con el sorprendente comportamiento del mercado tras la victoria de Donald Trump en EE.UU.

De cara a este año en el que los inversores tienen a la vista eventos de carácter político que pueden poner a prueba sus emociones, desde M&G creen que “si el mercado se vuelve sensible a estos eventos probablemente esté motivado por cuestiones anteriores a la elección de Trump”, explica Fishwick.

En su opinión, el optimismo de los mercados a propósito de Trump no es tan sorprendente como tampoco debería de serlo el fin de las políticas expansivas del BCE en Europa. “No creo que vaya a producirse un Taper Tantrum en Europa, pero hay que tener en cuenta que las decisiones del BCE ejercen un gran poder sobre la psicología de los inversores. Si es algo que les preocupa, entonces debe preocuparnos”.