La deuda corporativa europea gana protagonismo por su rentabilidad real positiva

| Por Silvia Meijon | 0 Comentarios

El mercado europeo de crédito ya no es el que era. Ahora es mucho más grande, y con mayor soporte técnico. Así lo defiende Carl Pappo, director de inversiones de renta fija “core” de Allianz Global Investors, que estuvo recientemente de visita en la oficina madrileña de la firma para actualizar el posicionamiento de la estrategia Allianz Euro Credit SRI, que este año celebra su décimo aniversario.

El experto aporta datos para respaldar estas afirmaciones; en primer lugar, detalla que ahora la deuda corporativa europea tiene un valor de unos 3 billones, con cerca de 4.000 bonos en activo, cuando en el año 2000 era de 0,4 billones.

En segundo lugar, señala que los flujos se han acelerado: 22.000 millones de euros han entrado en esta clase de activo en el último año, cifra que se eleva a 49.000 millones desde 2023. Así, calcula que actualmente los 412 fondos que integran la categoría Morningstar Eur Corporate Bond están manejando unos 257.000 millones de euros en activos bajo gestión.

Es más, Pappo destaca que el volumen de flujos netos ha superado al volumen de emisiones de nueva deuda, lo que también actúa como un factor técnico positivo para esta clase de activo.

Ante este aluvión de dinero, quizá la pregunta clave sea qué está espoleando el apetito de los inversores por la deuda corporativa europea. De acuerdo con Pappo, es el resultado de la confluencia de varios factores: el repunte de las tires tras la fuerte subida de los tipos de interés y de la inflación en 2022, que provocó una profunda corrección en todo el mercado de la renta fija; a su vez, esta revisión de precios situó las tires por encima de la inflación, ofreciendo una rentabilidad real de más de un punto, e hizo que muchos inversores prefirieran invertir en deuda corporativa antes que en renta variable, por ofrecer rentabilidades otra vez atractivas y con menor volatilidad. Con datos a 31 de marzo de 2025, la renta fija corporativa IG seguía ofreciendo una rentabilidad del 3,28%. “Los planes de pensiones y las aseguradoras son los principales inversores, con un 50% de exposición al mercado corporativo”, indicó el experto.

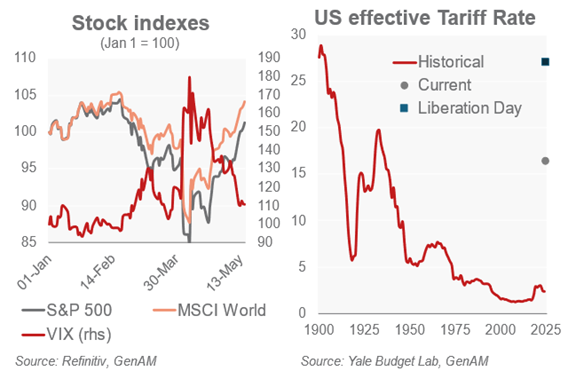

Obviamente, la debacle de los mercados tras el Día de la Liberación también ha sacudido este segmento de la deuda. Sin embargo, el director de inversiones llama a mantener una postura pragmática, porque considera que, incluso después de la corrección, los diferenciales solo se encuentran a 0,15 desviaciones estándar de la media, es decir, que se encuentran en territorio “fair value”, por lo que el equipo gestor ha decidido que no van a estar sobreponderados, pero tampoco infraponderados, solo a la espera de que surjan nuevas oportunidades de inversión.

Además, Pappo afirma que, si bien el impacto de los aranceles ha sido devastador sobre los mercados financieros, en cambio ha sido limitado sobre los beneficios corporativos: “Las compañías afectadas por los aranceles no han cambiado mucho su guidance”, por lo que concluye que “el anuncio de aranceles ha afectado a las cotizaciones, pero no tanto a la deuda, porque no ha impactado directamente sobre los balances”.

De hecho, el experto recuerda que, durante la primera legislatura de Donald Trump, el impacto de los aranceles se sintió principalmente en los bolsillos de los consumidores. “Por tanto, si se repite este efecto, los aranceles volverán a funcionar como un impuesto y, por tanto, serán inflacionarios, por lo que tendrán un impacto circular”. Desde el prisma de la estrategia que supervisa, Pappo indica que esta nueva circunstancia ha obligado al equipo a extremar las precauciones en torno a la selección de bonos para la cartera, incrementando el grado de diversificación.

Detalles sobre el fondo

El fondo Allianz Euro Credit SRI invierte en una cesta de bonos corporativos con grado de inversión centrados en el euro con rendimientos atractivos, de empresas que incorporan la sostenibilidad en sus modelos de negocio y operaciones. Es una cartera amplia y diversificada, en la que el equipo gestor aplica un análisis principalmente bottom up basado en la selección de sectores, emisores y valores, con el objetivo de impulsar el rendimiento y mejorar la rentabilidad. Además, la firma aplica su propia puntuación ISR para identificar qué emisores son líderes en sostenibilidad dentro de sus sectores.

El experto explicó que el proceso de inversión ha ido evolucionando y sofisticándose en los últimos años, en el empeño de obtener mejores rendimientos con menor volatilidad. De esta manera, se ha ido reduciendo progresivamente el número de emisores, al tiempo que han ido aumentando las posiciones de mayor convicción (expresadas por sobreponderaciones en cartera). Pappo destacó la aplicación de un enfoque más colaborativo como una forma de expresar esas altas convicciones y generar una rentabilidad más consistente, al hacer a la cartera más resistente a las fuertes oscilaciones del mercado.

Asimismo, explicó que, tras la conversión del bono AT1 de Credit Suisse, se tomó la decisión de reducir la ponderación máxima de CoCos en cartera – una de las mayores convicciones por el momento-, poniendo un límite del 12%. El equipo ya había reducido posiciones en CoCos antes del Liberation Day por considerar que ya no ofrecían suficiente compensación. De hecho, el representante de Allianz GI comentó que “la dispersión entre las compañías más baratas (de todo el universo) frente a las más caras se ha reducido, por lo que nos estamos enfocando en la calidad al considerar que los títulos más baratos no ofrecen suficiente compensación”.

Como resultado, el fondo Euro Credit SRI está posicionado con sobreponderaciones en el sector financiero y el industrial, y en menor medida en utilities.