Arcano: “Sin retrocesiones se garantiza la ausencia de conflicto de interés y la independencia, algo que no ocurre de forma generalizada en las bancas privadas”

| Por Alicia Miguel | 0 Comentarios

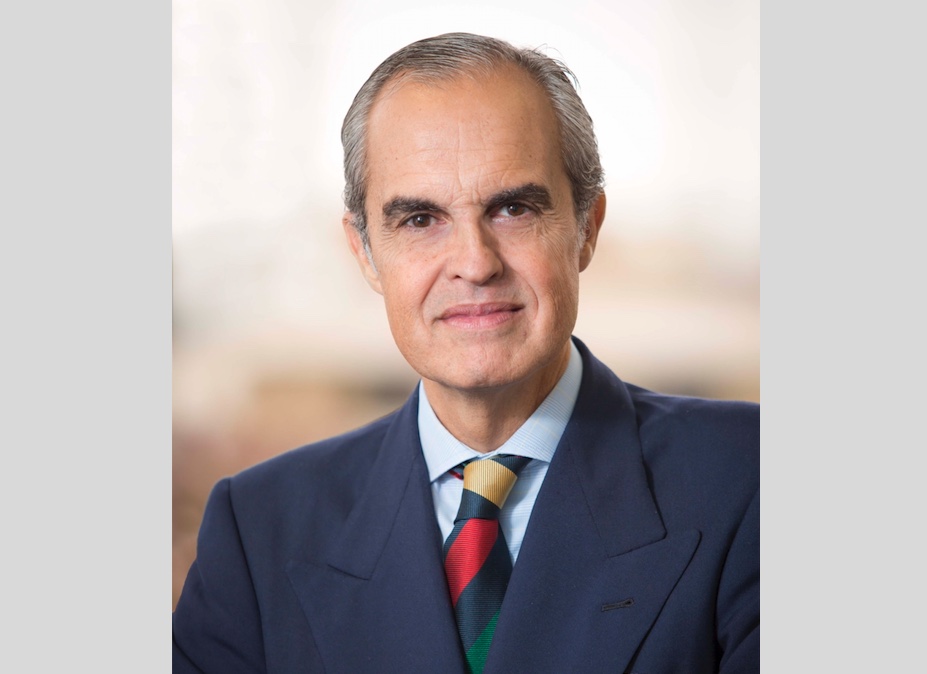

El entorno de mercado es aún favorable pero habrá que ser cautos con las políticas de los bancos centrales. Íñigo Susaeta, socio director general de Arcano Family Office, favorece para 2018 activos con baja duración como los préstamos flotantes, la renta fija emergente en divisa local, los activos ligados a la inflación y distintos fondos alternativos que puedan buscar oportunidades sin depender de la direccionalidad de los mercados. Susaeta, además de hablar de mercados, explica en esta entrevista con Funds Society el impacto que tendrá MiFID II, que cambiará el panorama de distribución en España e impulsará servicios como el asesoramiento independiente –el que ellos ofrecen- y la gestión discrecional de carteras.

El asesoramiento financiero podría adoptar una nueva cara en España bajo MiFID II. ¿Cuáles son los principales cambios que traerá la normativa a la industria? ¿Habrá una revolución en el negocio de asesores en España?

MIFID II va a suponer sin duda un cambio en el negocio de muchos asesores en España, y en el caso de Arcano y específicamente en el servicio de Family Office supone un espaldarazo al modelo que ya venimos liderando en el mercado desde hace una década y donde siempre hemos apostado, como uno de nuestros factores diferenciales, por la independencia y cobro exclusivo por parte de nuestros clientes.

En líneas generales, MIFID II tiene como objetivo reforzar la protección de los inversores y mejorar el funcionamiento de los mercados financieros mediante una mayor transparencia de precios, competencia y eficiencia del mercado. Así, por ejemplo, los bancos tendrán más difícil cobrar incentivos por la venta de fondos y tendrán que aumentar la oferta a sus clientes de fondos de otras gestoras, lo que está produciendo un cambio en el modelo de distribución.

¿Cómo os habéis preparado para la normativa, qué tipo de asesoramiento ofrecéis desde Arcano, tanto la EAFI como el family office?

En Arcano ofrecemos asesoramiento independiente. De hecho, fuimos pioneros en incorporar en España este modelo hace más de una década. Así, adaptamos las mejores prácticas de los multifamily offices internacionales a nuestra firma, y el tiempo nos ha dado la razón, convirtiéndonos en una de las referencias del mercado en España con más de 20 grandes patrimonios asesorados con un volumen superior a los 1.400 millones de euros. En este sentido, la entrada de MIFID II no ha hecho más que reforzar nuestro modelo.

Hay un tema capital en MIFID II que me gustaría destacar: el cobro de retrocesiones. Arcano desde su fundación ha considerado como un aspecto fundamental para el desarrollo de sus servicios de Wealth Advisory el no cobro de retrocesiones de terceros en la prestación de sus servicios a clientes. Es la filosofía de nuestra compañía y creemos que de esta forma se garantiza la ausencia de conflicto de interés y la independencia, algo que pensamos no ocurre de forma generalizada en las bancas privadas.

¿Impulsará MIFID II las actividades de gestión discrecional de carteras o asesoramiento?

Consideramos que ambas, y es un área que Arcano ya está desarrollando a través de su gestora de IICs. De hecho, si vemos los costes implícitos que aplican los bancos a algunos de sus servicios, muchos clientes optarán por otras alternativas, dando un impulso en el mercado tanto a la gestión discrecional como al asesoramiento independiente.

¿Qué ratios de crecimiento ha mostrado el family office en los últimos años y qué objetivos os marcáis para los próximos?

Arcano, como señalaba, se ha convertido en una de las referencias del mercado en España con más de 20 familias o grandes patrimonios con un volumen total superior a los 1.400 millones de euros. Nuestro objetivo es seguir contando con la confianza de los grandes patrimonios, que cada vez más necesitan de servicios de valor y calidad, con un enfoque 360 como el que ofrecemos desde Arcano, y completamente independientes y personalizados.

¿Vuestro modelo de construcción de carteras tiene ya 10 años de track record… cuáles son las claves y cómo ha ido evolucionando?

Es un modelo de risk-based asset allocation muy diferencial, basado en principios que aplican algunos grandes inversores institucionales como Bridgewater o el fondo soberano de Noruega, entre otros. Busca una mayor robustez en los distintos escenarios de mercado repartiendo el riesgo total de la cartera en cuatro factores: inflación, tipos de interés, crédito y crecimiento.

Consideramos que la diversificación real que ofrece será fundamental en el entorno más incierto y volátil que viviremos en el medio plazo. Incluso en el contexto más estable de los últimos siete años, si miramos la rentabilidad obtenida por las entidades gestoras de sicavs que gestionan más de 100 millones de euros, Arcano sería la segunda del ranking con un retorno anualizado del 4,4% en su cartera de perfil moderado.

También desde el grupo habéis dado cancha a la gestión alternativa… ¿es clave ahora incluir estos vehículos en las carteras?

En un contexto de mercado como el actual, con tipos de interés bajos, tiene más sentido que nunca contar con una parte de la cartera en activos alternativos, incluidos los ilíquidos como los fondos de private equity o inmobiliarios, entre otros. Ahora bien, es importante tener una visión global del patrimonio y sus objetivos y valorar qué peso es el más adecuado para incluir estos activos en cartera, además de seleccionar a los mejores gestores y productos.

En el caso de Arcano, no obstante, conviene recordar que la actividad de asesoramiento de grandes patrimonios está completamente separada de la actividad de gestión de productos alternativos de nuestra gestora.

De cara a este año, ¿esperáis más volatilidad? ¿Qué activos favorecéis?

El ciclo bursátil que empezó en 2009 está siendo el segundo más largo de la historia, lo cual invita a cierta prudencia teniendo además en cuenta de que los bancos centrales empezarán a detraer liquidez de los mercados de forma conjunta a finales de este año. Un repunte de tipos reales más rápido o profundo de lo esperado podría llevar a un repricing de los activos de riesgo. En este momento de mercado, privilegiamos activos con baja duración como los préstamos flotantes, la renta fija emergente en divisa local, los activos ligados a la inflación y distintos fondos alternativos que puedan buscar oportunidades sin depender de la direccionalidad de los mercados.