Mutuactivos permite a sus clientes contactar con su gestor personal a través de su nueva app

| Por Alicia Miguel | 0 Comentarios

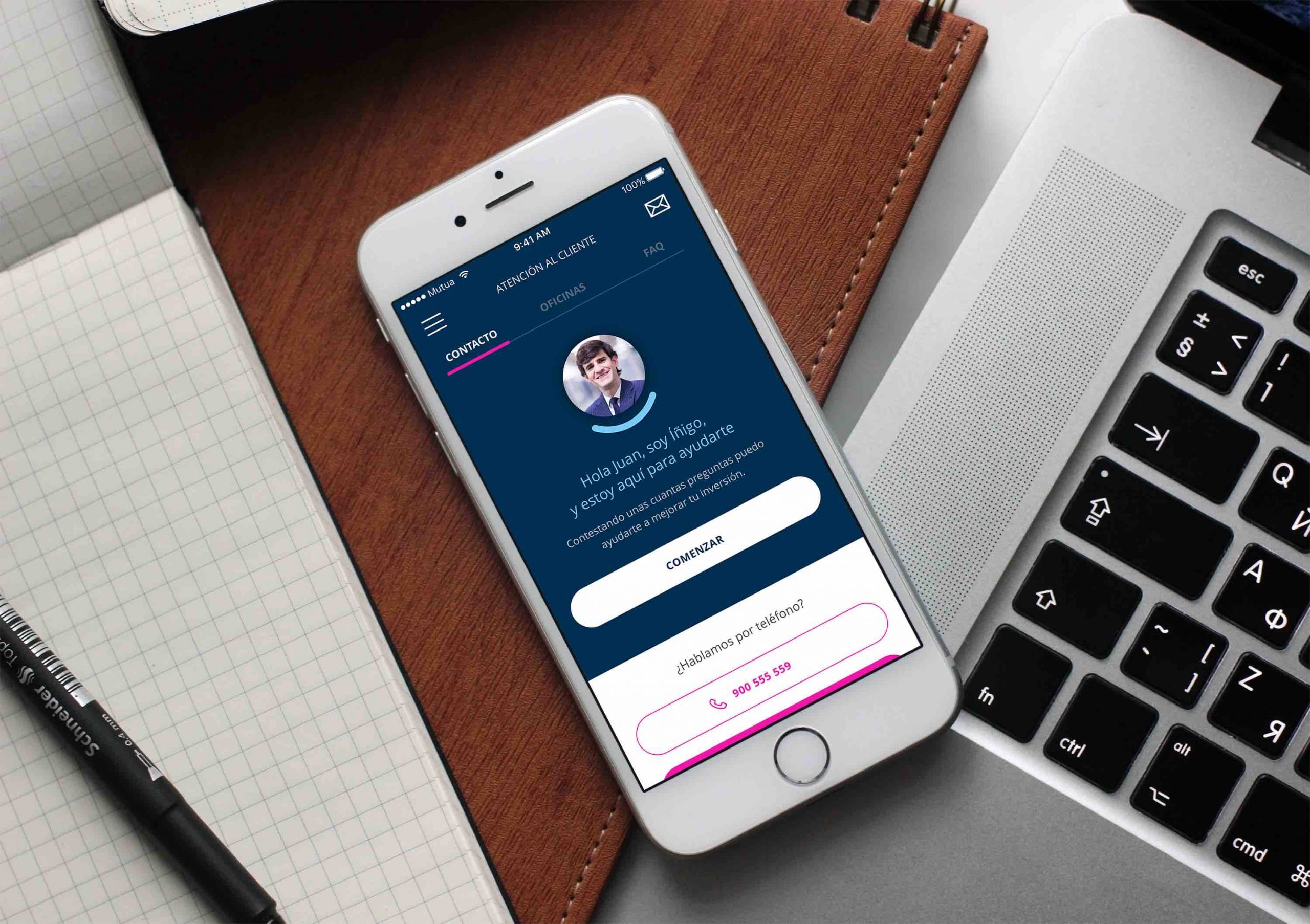

Mutuactivos, la gestora del grupo Mutua Madrileña, ha lanzado una nueva app que permite a sus clientes hacer seguimiento de su cartera de inversiones, contactar con su gestor personal (a todos aquellos que disfruten de este servicio) y realizar gestiones de forma rápida, intuitiva y amigable, así como acceder a nuevas y exclusivas prestaciones y utilidades. El rediseño de la herramienta se produce con el objetivo de dar respuesta al fuerte incremento de usuarios y accesos a este canal, conscientes del cada vez mayor papel que ocupan móviles y tabletas en la vida de los ahorradores, que buscan tener sus finanzas a un clic.

Una de las principales novedades incorporadas es que, a través de la app, los ahorradores-inversores de Mutuactivos que cuentan con el servicio de gestor personal podrán contactar directamente por esta vía con él, quien les solucionará sus dudas de forma inmediata y les ayudará a tomar las mejores decisiones. Mutuactivos ha introducido esta nueva prestación, ante la creciente demanda de asesoramiento financiero de sus clientes, cada vez más digitales.

Igualmente, la aplicación, que se puede descargar de forma gratuita a través de Google Play o de la Apple Store, permite a los clientes de Mutuactivos consultar rápida e intuitivamente la evolución de sus finanzas personales, contratos, operaciones y activos financieros, actualizados a diario. La gestora da respuesta, de este modo, a la demanda de información inmediata por parte de sus usuarios digitales.

Con un diseño más moderno y visual, el cliente tiene acceso a través de la app a toda la información sobre sus productos contratados (seguros de ahorro, fondos de inversión y planes de pensiones), de los que podrá consultar sus posiciones (valores liquidativos y rentabilidades), así como gráficos de rendimiento histórico y documentación legal. Este canal cuenta también con un apartado de actualidad financiera, en el que la gestora informará periódicamente de sus eventos exclusivos.

Huella dactilar y reconocimiento facial

Otra de las novedades incorporadas es que el acceso a la app se ha agilizado con el sistema de identificación por huella dactilar o reconocimiento facial. Para acceder a sus contenidos, los ahorradores solo tienen que acceder con el mismo usuario y contraseña que en el área privada de la web de la gestora para controlar su situación financiera.

La nueva app de Mutuactivos es otro de los numerosos proyectos en los que está trabajando la aseguradora en el marco de su transformación y con los que la compañía busca impulsar su digitalización. A este proyecto se suma también el rediseño reciente del área privada de la web de Mutuactivos.