Un universo de inversión mundial más amplio y profundo

| Por Silvia Meijon | 0 Comentarios

Como punto de partida, un conjunto de oportunidades mundiales proporciona un universo de inversión significativamente mayor, ofreciendo el potencial de oportunidades de inversión más diversas y numerosas. Esto podría ser importante para los inversores que tratan de construir carteras que persiguen resultados específicos, ya sean de rentabilidad relativa o absoluta, o para ajustarse a las obligaciones de tesorería.

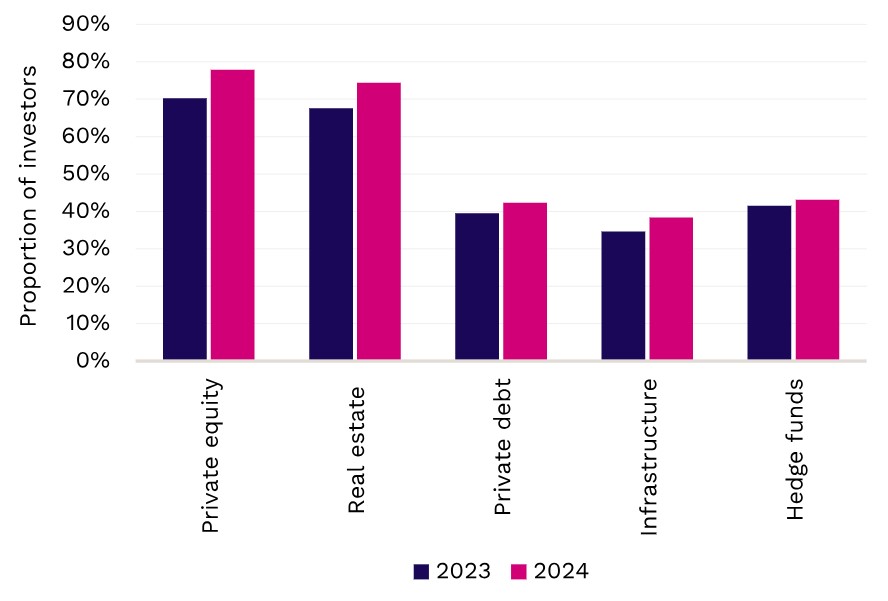

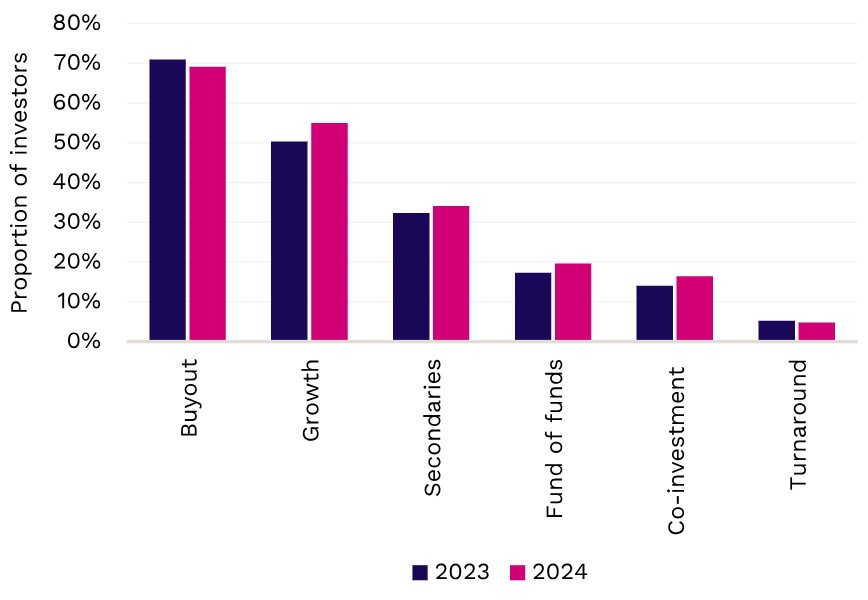

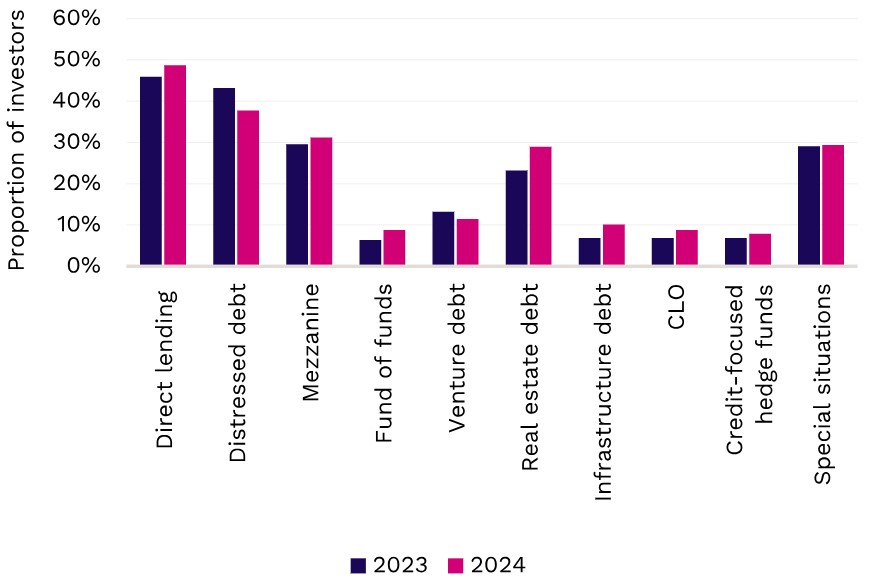

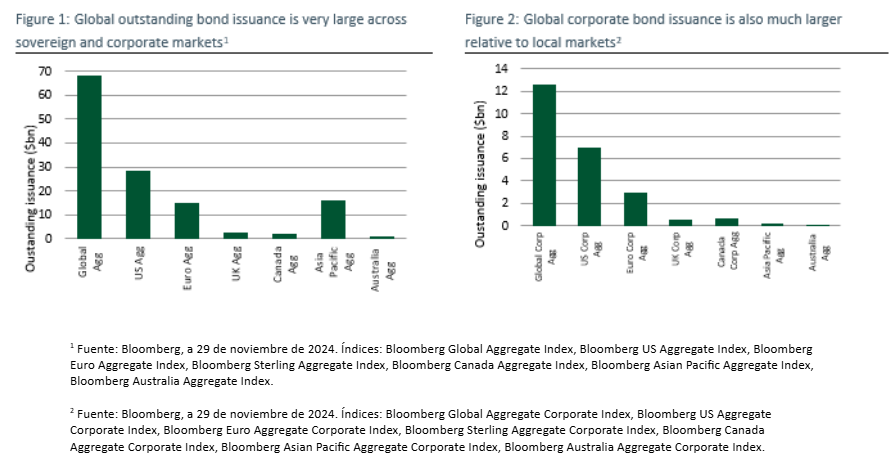

Los mercados mundiales de renta fija son considerablemente mayores que los mercados regionales que se centran en la emisión en una sola divisa. Esto queda ilustrado por el valor de mercado de algunos de los principales índices de bonos con grado de inversión (véanse los gráficos 1 y 2). Estas dinámicas también pueden extenderse a los mercados de high yield y deuda privada para los inversores dispuestos a ampliar aún más su conjunto de oportunidades.

La distribución de los bonos en circulación refleja esta expansión mundial. El Bloomberg Global Aggregate Index, por ejemplo, tiene casi 30.600 bonos constituyentes, dentro de los cuales hay unas 13.700 emisiones en dólares estadounidenses y 3.800 en euros.

El acceso a los mercados mundiales implica el acceso a las fortalezas regionales

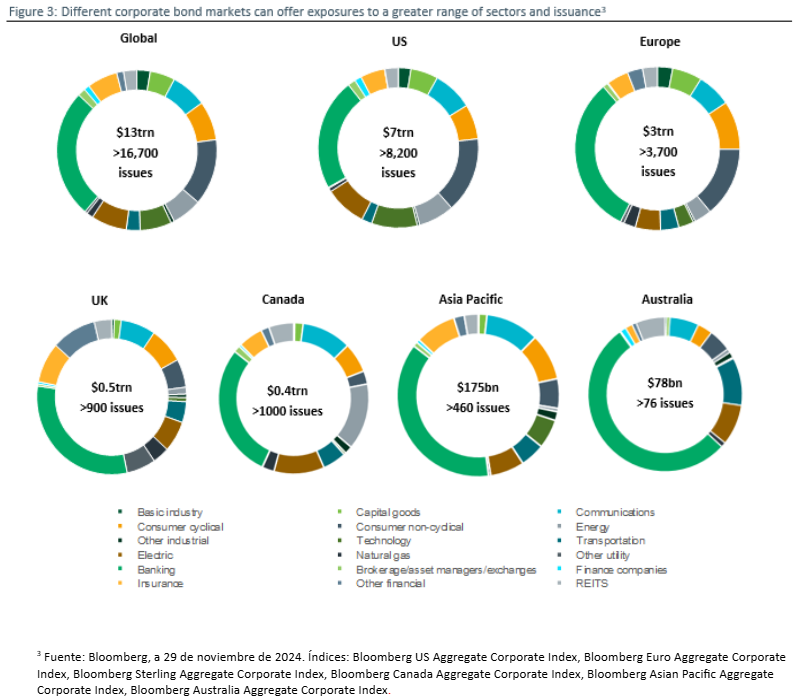

Los mercados locales tienen fortalezas y debilidades concretas que un enfoque mundial puede aprovechar. Por ejemplo, el mercado estadounidense es excepcionalmente grande, tanto en términos de emisiones en circulación como de número de emisores y emisiones, lo que lo hace especialmente atractivo para los inversores no estadounidenses.

Al comparar el mercado mundial con los principales mercados regionales, surgen varias diferencias notables que los inversores podrían aprovechar. Estas diferencias ilustran cómo la adopción de un enfoque mundial a lo largo del tiempo podría proporcionar la flexibilidad y la libertad necesarias para conseguir los objetivos de inversión con mayor seguridad.

Para los inversores no estadounidenses, el tamaño, la amplitud y la liquidez del mercado estadounidense podrían hacer especialmente atractiva la exposición a la renta fija estadounidense. Considerando los mercados en la actualidad y la emisión absoluta en dólares estadounidenses, cabe destacar los siguientes puntos:

- La emisión de bonos corporativos de empresas tecnológicas en el mercado de EE. UU. es significativamente mayor que la del mercado europeo, con más de 600.000 millones de dólares, frente a menos de 100.000 millones de euros;

- Los mercados estadounidenses se inclinan más hacia el sector industrial, mientras que los europeos se inclinan más hacia las instituciones financieras; y

- el mercado de renta fija en dólares estadounidenses duplica con creces el tamaño del mercado en euros, tanto en términos de emisiones en circulación como de número de emisores.

Capacidad para expresar opiniones sobre los factores regionales

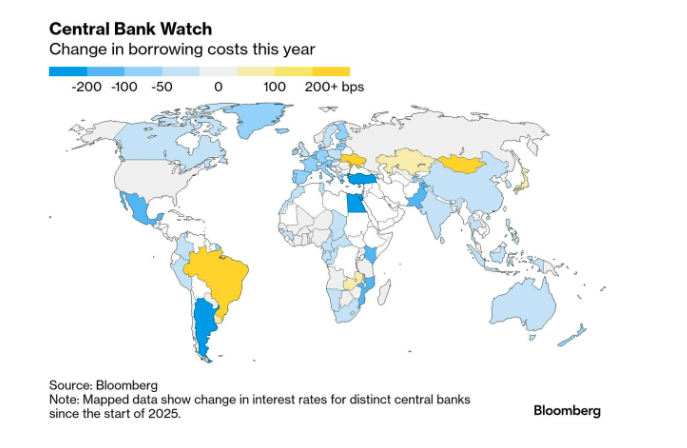

Los entornos económicos divergentes, los regímenes de inflación y los ciclos de mercado pueden ser los principales impulsores del rendimiento del mercado de bonos. Un conjunto de oportunidades mundiales podría permitir a los inversores capitalizar las tendencias positivas o evitar las negativas.

Por ejemplo, Insight Investment anticipa que es probable que las economías mundiales se enfrenten a diferentes retos a medida que surjan trayectorias de crecimiento diversas. En consecuencia, Insight cree que los ciclos de bajada de tipos de los bancos centrales serán probablemente menos uniformes que cuando los bancos centrales subían los tipos. Esto podría presentar tanto oportunidades que explotar como riesgos que diversificar, ambos más manejables cuando se sigue un planteamiento mundial.

Cómo un universo mundial puede apoyar sus objetivos financieros

Las características de inversión de los distintos mercados regionales ponen de relieve cómo un alcance mundial puede proporcionar una mayor flexibilidad a la hora de construir una cartera adaptada a las necesidades específicas de un inversor, ya sea en términos de rentabilidad potencial, riesgo u otras dinámicas. En el Cuadro 1 se presentan algunas métricas de mercados con algunas diferencias notables.

- Rendimientos: El mercado de bonos corporativos de EE. UU. ofrece un rendimiento sustancialmente más alto que el mercado europeo de bonos corporativos.

- Duración: El mercado europeo de bonos corporativos presenta una duración (sensibilidad a los tipos de interés) sustancialmente inferior a la del mercado estadounidense.

- Diferenciales: El mercado europeo de bonos corporativos ofrece un diferencial sustancialmente más alto que el mercado estadounidense de bonos corporativos.

Las características del mercado de bonos corporativos del Reino Unido (un rendimiento más elevado y mayores diferenciales en comparación con EE. UU., y un rendimiento más elevado y diferenciales equivalentes a los de Europa) demuestran cómo los mercados más pequeños también pueden ofrecer oportunidades atractivas. Esto se ve acentuado por el mercado australiano de bonos corporativos, que ofrece rendimientos más altos y mayores diferenciales en relación tanto con EE. UU. como con Europa.

Invertir en el mismo emisor en una divisa diferente

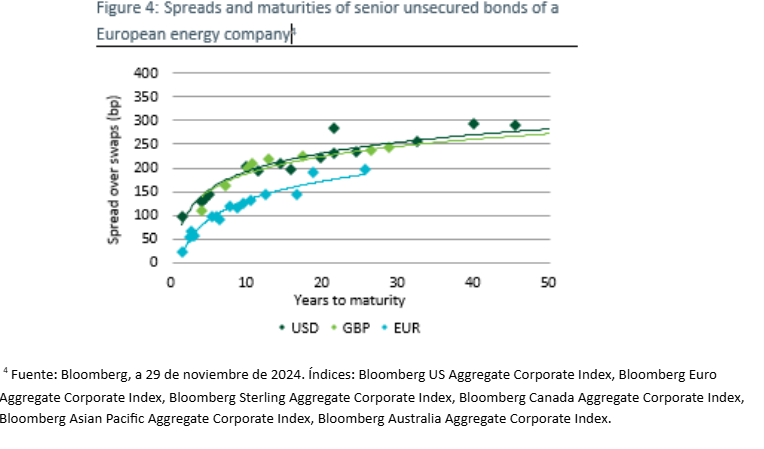

Los inversores pueden potencialmente obtener exposición al mismo emisor en diferentes regiones y divisas. Los emisores pueden emitir este tipo de deuda si tienen operaciones multinacionales y entidades internacionales, por ejemplo. Esto permite a los inversores seleccionar entre una gama más amplia de instrumentos basados en el mismo riesgo de crédito subyacente, y beneficiarse de la dinámica más atractiva de los distintos mercados.

Por ejemplo, como se ilustra en el gráfico 4, los diferenciales y vencimientos disponibles en bonos denominados en dólares estadounidenses, euros y libras esterlinas del mismo emisor pueden variar significativamente. Esto brinda a los inversores con proyección mundial la oportunidad de centrarse en los temas específicos que mejor se ajustan a su tesis de inversión, o de optimizar más eficazmente su estrategia de inversión.

Emisión mundial, herramienta clave para los inversores que buscan cumplir con sus obligaciones de tesorería

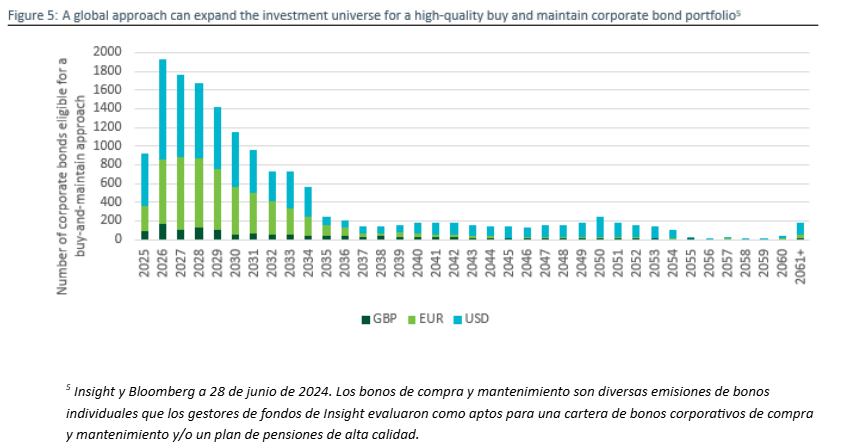

Muchos inversores, como los planes de pensiones de prestación definida, invierten en bonos corporativos de alta calidad con estrategias de «comprar y mantener» para ajustarse a sus obligaciones futuras de tesorería.

Ampliar la idoneidad de dichos activos para incluir los bonos mundiales puede ampliar significativamente su conjunto de oportunidades, permitiéndoles construir carteras a medida que se ajusten más a sus necesidades.

Resiliencia en situaciones de crisis: cómo un enfoque mundial puede ayudar a superar situaciones extremas

Durante periodos de tensión localizada, diversificar lejos del epicentro de una crisis en una cartera de bonos corporativos puede ser más fácil dentro de una asignación mundial.

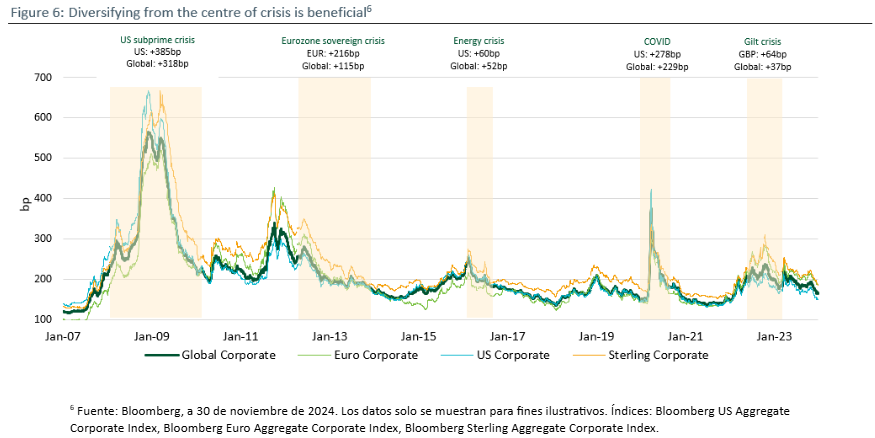

Por ejemplo, el gráfico 6 muestra la ampliación de los diferenciales del crédito mundial y regional durante varias crisis que han afectado a los mercados de bonos en los últimos 20 años.

Por lo general, una asignación mundial diversificada mostró una menor ampliación de los diferenciales en comparación con una asignación local limitada. De hecho, de media el mercado en el centro de la crisis experimentó una ampliación de diferenciales de 50 puntos básicos por encima del índice mundial de bonos corporativos.

Potencial de rendimiento activo superior

El potencial de divergencias emergentes y la volatilidad geopolítica subyacente pueden crear oportunidades que los gestores activos de crédito pueden aprovechar. Sin embargo, una cartera limitada puede aumentar el riesgo de problemas específicos del mercado. Insight cree que estas oportunidades se aprovechan mejor mediante una asignación mundial.

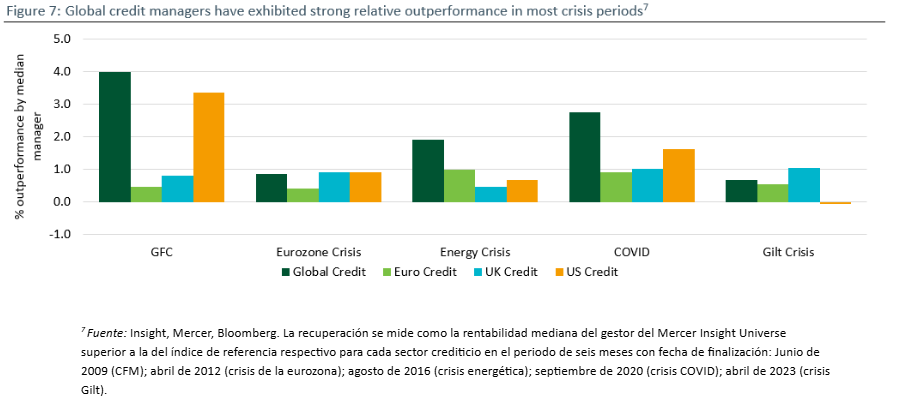

La evidencia sugiere que los gestores activos de mandatos mundiales tienden a obtener buenos resultados en comparación con los que gestionan mandatos locales durante periodos de tensión. Como muestra el gráfico 7, la mediana de los gestores mundiales obtuvo en general un rendimiento equivalente o mejor en relación con sus homólogos, comparada con la mediana de los gestores de estrategias regionales. La excepción fue la crisis del Gilt de 2022, en la que los enfoques especializados centrados en el mercado de crédito en libras esterlinas superaron al enfoque mundial.

Un enfoque intencionado de la renta fija mundial

Aunque en este artículo se destacan las ventajas de invertir a escala mundial, hacerlo ofrece un universo de inversión mucho más amplio, con la posibilidad de diversificar la exposición a una gama más amplia de empresas y sectores, y de acceder a un conjunto más amplio de herramientas para construir una cartera que se ajuste con mayor precisión a las necesidades del inversor.

Esto no es un argumento a favor de la exposición pasiva a través de un índice mundial. Los índices tradicionales de renta fija suelen estar dominados por los emisores más endeudados, y la rotación de los componentes del índice es alta, ya que los bonos vencen o su calificación crediticia cambia, lo que significa que salen del índice.

Además, los mercados de renta fija suelen presentar ineficiencias importantes, especialmente en comparación con los mercados de renta variable, que los inversores pueden aprovechar si optan por adoptar un enfoque más activo.

Insight Investment cree que un enfoque intencionado de la renta fija, con la capacidad de invertir mundialmente, puede ofrecer a los inversores la clave para alcanzar sus objetivos.

Tribuna firmada por April LaRusse, junto con el resto del equipo de renta fija de Insight, parte de BNY Investments