La transición estructural de Japón continúa, pese a la volatilidad

| Por Silvia Meijon | 0 Comentarios

La renta variable japonesa vivió un comienzo de 2025 volátil y se recuperó bruscamente tras una corrección, lo que refleja la fortaleza interna y los obstáculos externos. Los riesgos a corto plazo incluyen los conflictos comerciales, las presiones macroeconómicas mundiales, las tensiones geopolíticas y las oscilaciones de las divisas. Sin embargo, los motores internos ofrecen una perspectiva positiva.

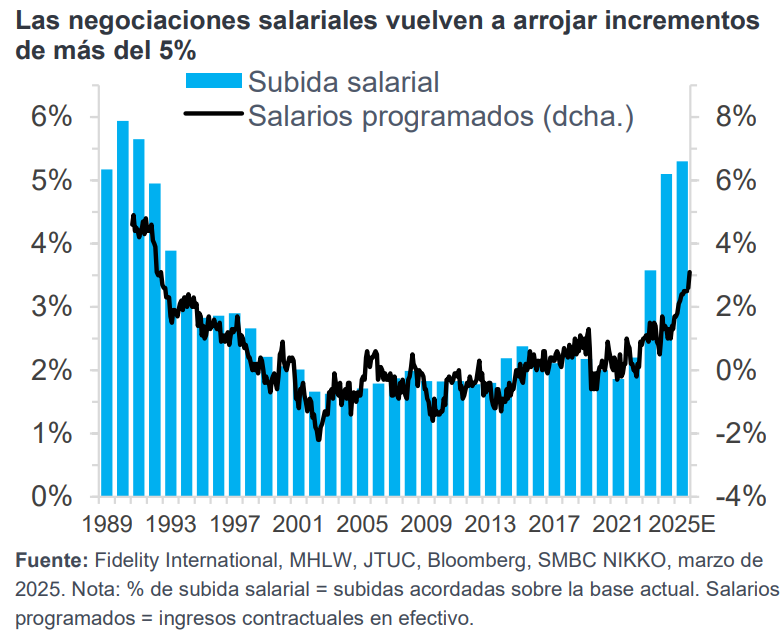

Japón está evolucionando estructuralmente hacia unos niveles moderados de inflación. La escasez de mano de obra, los cambios demográficos y una normativa más estricta sobre las horas extraordinarias han creado presiones salariales cada vez más arraigadas, y las recientes negociaciones laborales han dado lugar a un segundo año consecutivo de crecimiento salarial superior al 5%. A diferencia de episodios inflacionistas anteriores debidos a los costes de las importaciones y las perturbaciones externas, el crecimiento salarial actual obedece a la rigidez del mercado laboral.

El Banco de Japón prevé una inflación media del 2-2,5% en los próximos años, lo que supone una ruptura definitiva con el pasado deflacionista de Japón. Este hecho es positivo para el PIB nominal, los beneficios empresariales y los ingresos fiscales. Creemos que el Banco de Japón mantendrá un sesgo prudente, aunque de endurecimiento, en la política monetaria.

La inflación impulsada por los salarios está cambiando el comportamiento de las empresas. Los directivos que antes eran recompensados por acumular tesorería ahora se ven incentivados a invertir en elevar la productividad o devolver el excedente de capital a los accionistas.

Las reformas del gobierno corporativo están funcionando

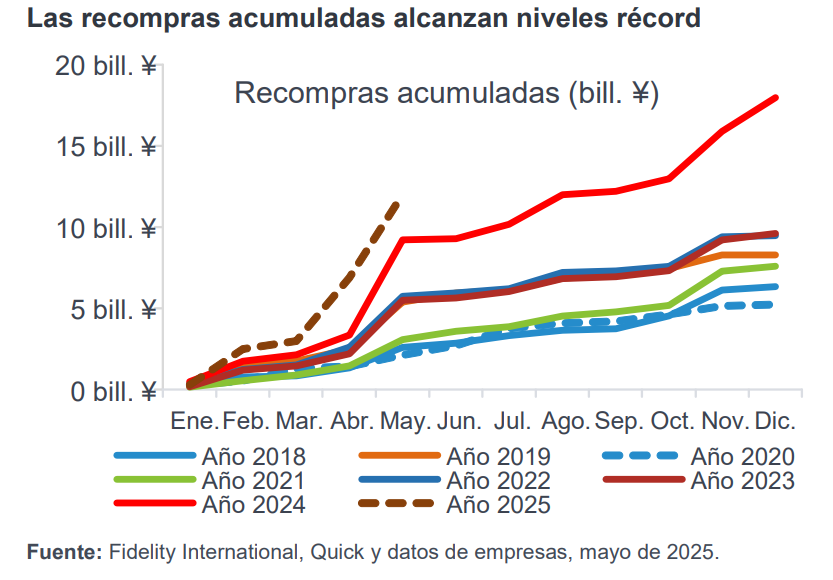

Además, la iniciativa de la Bolsa de Tokio sobre el coste del capital obligó a las empresas con bajos ratios precio/valor contable a desarrollar planes creíbles de mejora. El comportamiento de las empresas está cambiando, centrándose más en la asignación del capital y el valor para el accionista, lo que se traduce en mejores rentabilidades para los accionistas. Las empresas niponas han aumentado la recompra de acciones, que han alcanzado la cifra récord de 12 billones de yenes entre enero y mayo de este año. Los dividendos también aumentan, con una rentabilidad total para el accionista en torno al 4%.

Otras reformas, como el desmantelamiento de cotizaciones ineficaces de matrices y filiales, la reducción de las participaciones estratégicas cruzadas y la concentración en las actividades principales, están mejorando la transparencia y sentando las bases para unas rentabilidades sobre los fondos propios sosteniblemente más elevadas.

Las empresas japonesas también están aumentando sus inversiones en sectores como los semiconductores, la automatización, las infraestructuras eléctricas y los servicios turísticos. Históricamente, el aumento de la inversión productiva en Japón ha coincidido con unos mayores beneficios y rentabilidades sobre los activos. Esperamos más ganancias a medida que las empresas busquen eficiencias en sus balances.

Las valoraciones de las acciones japonesas son razonablemente atractivas. El TOPIX cotiza cerca de su media histórica de 14,0 veces los beneficios futuros y está barato a 1,4 veces el valor contable. La rentabilidad sobre los fondos propios está aumentando, impulsada por los beneficios y la asignación del capital, más que por el apalancamiento o los efectos de las divisas.

El sentimiento ha mejorado. Los inversores extranjeros fueron compradores netos en abril y mayo, ya que Japón se considera un diversificador potencial frente a EE.UU. A nivel interno, una base de inversores tradicionalmente conservadora participa cada vez más en la bolsa, alentada por la inflación y políticas como la expansión de las cuentas de inversión exentas de impuestos (NISA).

Si bien los retos externos constituyen un obstáculo a corto plazo, los factores estructurales internos —la reflación, las reformas del gobierno corporativo, la estabilidad de la política monetaria y la creciente participación de los inversores nacionales— crean unas perspectivas favorables a medio y largo plazo para la renta variable japonesa.

Artículo escrito por Jeremy Osborne, director de Inversiones en Fidelity International