REVISTA 39 ESPAÑA, SEPTIEMBRE 2025

| Por Anna Vicinanza | 0 Comentarios

REVISTA 39 ESPAÑA, SEPTIEMBRE 2025

| Por Anna Vicinanza | 0 Comentarios

REVISTA 39 ESPAÑA, SEPTIEMBRE 2025

| Por cristina.lopez | 0 Comentarios

Los gestores de patrimonios, los family offices, los fondos de pensiones y los gestores de activos en las aseguradoras están aumentando su asignación a empresas y sectores que más se van a beneficiar de la robótica (también conocida como IA física). Así lo revela el nuevo estudio realizado por Robocap, una de las gestoras que más invierten en robótica, automatización y valores cotizados de IA.

La encuesta reveló que, de los inversores profesionales encuestados -cuyos activos bajo gestión (AUM) combinados ascienden a 1,183 billones de dólares- todos confirmaron haber aumentado sus asignaciones a inversiones en robótica o IA física, y esperan que esta tendencia continúe. En los próximos tres años, el 95% de los inversores profesionales afirmaron que las asignaciones aumentarán, y el 15% dijo que este aumento será significativo.

La inteligencia artificial es uno de los principales objetivos de estos inversores y, según casi nueve de cada diez (89%), su asignación en este sector aumentará en los próximos tres años. Más de dos tercios (69%) afirmaron que se producirá un ligero aumento, pero una quinta parte (20%) señaló que estos aumentos serán drásticos.

«La investigación ofrece pruebas de que la robótica y la IA no son mera ciencia ficción, sino una solución del mundo real para los problemas a los que se enfrenta la humanidad. Nuestra encuesta muestra que los inversores profesionales reconocen el papel que la robótica y la IA desempeñarán en el desarrollo de la sociedad en el futuro y ven el potencial de ofrecer rendimientos sólidos y coherentes para las carteras de sus clientes” declaró Jonathan Cohen, fundador y CIO de Robocap.

| Por Ana Prieto Pérez | 0 Comentarios

El último informe de Colliers relativo a la serie Global Capital Flows revela que Europa está cobrando protagonismo en la inversión inmobiliaria global, acaparando siete de los diez principales destinos mundiales para el capital extranjero que invierte en commercial real estate.

Ante la creciente incertidumbre geopolítica, los inversores están reevaluando sus estrategias de inversión eligiendo destinos con mayor seguridad. Así, EMEA se ha consolidado como la región predilecta a nivel mundial superando a Norteamérica y Asia Pacífico. Durante el primer trimestre de 2025, Colliers identifica un cambio en las intenciones de los inversores globales, alejándose del mercado de inversión norteamericano, que corre el riesgo de perder su estatus de refugio seguro global. Esta posición inversora se está desplazando hacia Europa, al mismo tiempo que numerosos inversores europeos aumentan su inversión en el mercado de Asia-Pacífico.

Durante el primer trimestre de 2025, se observó un fuerte impulso en el levantamiento de fondos para el sector inmobiliario comercial a nivel mundial. A fecha de emisión del informe, en mayo 2025, se estima que se ya han levantado 58 mil millones de dólares en nuevos fondos, lo que representa casi la mitad (44%) del total de 2024 y confirma una fuerte recuperación de la inversión.

“Estamos presenciando una recalibración estructural del capital global. Los mercados de la Región EMEA, entre los que destaca España, ofrecen una atractiva combinación de transparencia, liquidez y estabilidad de precios. Dado que la tolerancia al riesgo se mantiene baja en un clima geopolítico volátil, los inversores se están orientando hacia regiones donde los fundamentos son más claros y el entorno de tipos es más favorable”, comenta Luke Dawson, director de Mercados de Capital Globales y EMEA de Colliers.

En opinión de Alberto Díaz, Managing Director de Capital Markets en Colliers Spain, “el avance de España en el ránking de destinos preferidos por el capital internacional no es casual. La estabilidad macroeconómica de nuestro país, junto con una corrección de precios en determinados segmentos del mercado, ha generado oportunidades atractivas para inversores institucionales y privados. El incremento significativo en el fundrising augura mayores niveles de inversión inmobiliaria en el medio plazo, con España como destino estratégico en el nuevo mapa de flujos de capital global”.

| Por Beatriz Zúñiga | 0 Comentarios

En el actual entorno de mercado, desde MFS IM consideran que hay un ingrediente crucial, pero insuficientemente valorado, si se quiere alcanzar los objetivos a largo plazo de los inversores: la resiliencia en las carteras. Según su visión, se trata de un concepto que ayuda a gestionar el riesgo e impulsar las rentabilidades a lo largo del ciclo económico.

“Por lo general, la resiliencia se define como la capacidad de recuperarse con rapidez de periodos complicados, lesiones o adversidades. En el ámbito de la inversión, definimos la resiliencia en las carteras como la construcción deliberada de una cartera utilizando una combinación de técnicas que se traducen en unas sólidas características fundamentales. A nuestro parecer, este enfoque contribuirá a que la cartera sortee eventos de riesgo y coseche rentabilidades compuestas que concuerden con los objetivos a largo plazo de nuestros clientes”, explica Ross Cartwright, estratega jefe Grupo de estrategias e información de MFS IM.

En el entorno actual de mercado, el estratega considera que el énfasis en la resiliencia y una construcción paciente del patrimonio parece que ha quedado totalmente fuera de la agenda. “La resiliencia se torna crítica cuando los verdaderos riesgos acaban aflorando y se manifiestan los errores de asignación que habían quedado ocultos por unos prolongados auges en el mercado. Suele ocurrir que lo que destruye el capital no es una crisis, sino las malas inversiones que traen consigo esa crisis”, destaca.

En ese sentido, reconoce que habitualmente se cree que entender e integrar la resiliencia en las estrategias de inversión no solo resulta prudente, es de vital importancia a la hora de gestionar las complejidades del actual entorno de inversión.

Según su visión hay siete principios clave para la construcción de carteras resilientes:

| Por Rocío Martínez | 0 Comentarios

Con un número cada vez mayor de inversores que recurren al capital privado, los gestores de activos se ven sometidos a una presión cada vez mayor para optimizar sus procesos de presentación de informes y divulgación de información.

Asimismo, con el auge de formas de financiación no convencionales, como las criptomonedas, es más importante que nunca que el capital privado se explique con la mayor claridad posible y se diferencie de la especulación financiera.

En Preqin consideran que la transparencia y la presentación de informes sobre el capital privado se han vuelto “fundamentales” en un panorama económico, político y empresarial en rápida evolución. La firma también se hace eco de las nuevas directrices de la Institutional Limited Partners Association (ILPA).

A principios de año, la ILPA publicó nuevas directrices para estandarizar la información financiera de los General Partners (GPs). La organización, con sede en Washington D.C., tiene influencia a nivel mundial y representa a 600 miembros y más de tres billones de dólares en activos bajo gestión de capital privado. “Sigue habiendo una brecha entre la forma en que los Limited Partners (LPs) y los GPs se unen para sentar las bases de sus asociaciones”, declaró Jennifer Choi, CEO de la ILPA.

La plantilla de informes ILPA 2025 complementa los informes trimestrales de los gestores exigidos por los acuerdos de sociedad limitada (limited partnership agreements, LPA), otros documentos normativos y los requisitos jurisdiccionales.

Las mejoras y novedades de la nueva plantilla incluyen:

1.- La presentación de los gastos de la sociedad, la compensación de los honorarios de gestión y el carry, con definiciones más claras para los distintos campos de la presentación de informes.

2.- Reembolsos y compensaciones de los GPs diseñados específicamente para separar los gastos internos de los externos de un fondo.

3.- Secciones de flujo de caja y no caja, como los detalles de los costes de oferta/sindicación, las comisiones de colocación y las transferencias de socios.

La plantilla de informes actualizada sustituye a la versión de 2016 de forma prospectiva para los fondos que aún se encuentren en su periodo de inversión en el primer trimestre de 2026 y para los fondos que comiencen a operar a partir del 1 de enero de 2026.

En Preqin afirman que la necesidad del sector del capital privado de revisar la transparencia en torno a los datos sobre gastos quedó patente el año pasado cuando el Fifth Circuit Court of Appeals de Estados Unidos anuló la norma de la SEC sobre asesores de fondos privados. Esta incluía requisitos específicos de publicación y divulgación de estados financieros trimestrales. La ILPA se mostró interesada en mejorar la información periódica disponible para los inversores a través de su Iniciativa de Normas de Información Trimestral (QRSI).

Fomentar la armonización entre los GPs y los LPs

Además de fomentar una mayor transparencia y la estandarización de los informes, la nueva plantilla proporciona armonización entre los LPs y los GPs, especialmente en lo que respecta a los gastos de la sociedad y las compensaciones en el nivel de información descendente. Es posible que comencemos a ver el mismo nivel de transparencia fluyendo hacia arriba en los acuerdos de sociedad comanditaria, aseguran en Preqin.

En la firma también esperan que desaparezcan las redacciones con “términos generales” en las secciones de gastos de la sociedad de los LPAs. Los gastos de viaje, entretenimiento y legales, por ejemplo, podrían sustituirse respectivamente por las definiciones claras que ahora son tan evidentes en la plantilla de informes de la ILPA para 2025.

El panorama general

La ILPA no es el único organismo profesional que está presionando con fuerza en este tema. La British Private Equity & Venture Capital Association (BVCA) y el Grupo de Información sobre Private Equity del Reino Unido actualizaron las Directrices Walker, según recuerdan en Preqin. Estas directrices fomentan la divulgación y la transparencia por parte de los gestores de fondos que pertenecen a la BVCA para que publiquen información adicional sobre las 90 mayores empresas respaldadas por capital privado del Reino Unido.

Las directrices se elaboraron por primera vez en 2007, cuando las empresas de private equity del Reino Unido y de todo el mundo se enfrentaban a crecientes críticas por parte del público, la política y los medios de comunicación sobre sus actividades. Del mismo modo, Drew Maloney, presidente y director ejecutivo del American Investment Council, declaró a Preqin que “nuestro sector debe mejorar su relación con los responsables políticos y la comunicación de nuestro valor”.

| Por Silvia Meijon | 0 Comentarios

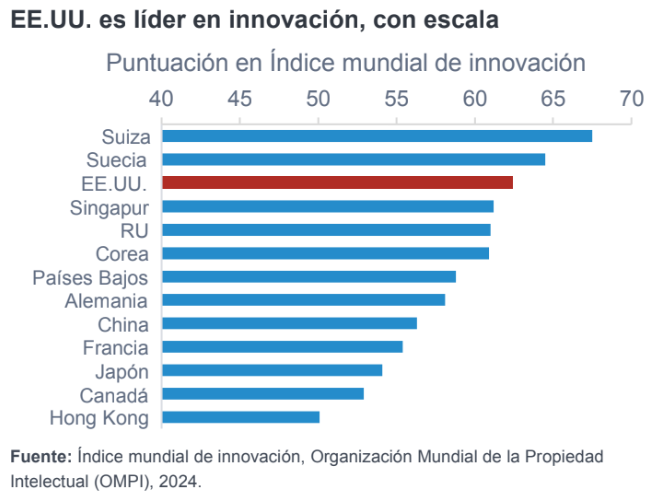

La volatilidad de este año en la renta variable estadounidense ha llevado a algunos a cuestionar la “excepcionalidad estadounidense”, es decir, la idea de que EE.UU. posee unas condiciones específicas que dan a sus empresas unas perspectivas inigualables. Creemos que la dinámica está cambiando en EE.UU. y que los inversores deberían imprimir una mayor diversificación internacional a sus carteras. Sin embargo, EE.UU. disfruta de ventajas competitivas inigualables que le permiten ofrecer interesantes oportunidades, sobre todo a los inversores con un enfoque selectivo.

EE.UU. es un centro mundial de innovación, sostenido por una mano de obra altamente cualificada, sólidos derechos de propiedad intelectual y los mercados financieros más líquidos. Las empresas en sus etapas iniciales pueden acceder fácilmente a talento y servicios, y financiar su crecimiento a un coste relativamente bajo recurriendo a la profundidad de los mercados de capitales y a un sector de capital riesgo sofisticado.

Las empresas estadounidenses también se benefician de otras ventajas competitivas, como una energía barata, bajos tipos del impuesto de sociedades, un estado de derecho y un entorno de políticas favorables a las empresas. Además, las empresas estadounidenses son algunas de las mejor gestionadas del mundo y cuentan con equipos directivos sensibles a los intereses de los accionistas.

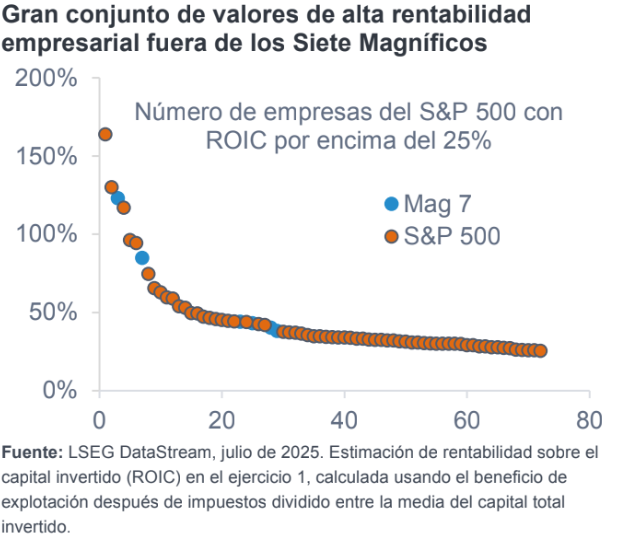

Estos factores estructurales han impulsado la productividad, la actividad económica y la rentabilidad de las empresas. En la era pospandémica, la productividad del sector empresarial estadounidense se ha acelerado hasta superar el 2% anual, mientras que Europa y Japón se han estancado en gran medida. El aumento de la productividad ha sido generalizado, pero el sector tecnológico destaca por liderar la comercialización de la IA, lo que proporciona a las empresas ventajas por ser pioneras. En consecuencia, una parte significativa del valor creado por la IA debería terminar en manos de los inversores en el mercado estadounidense. A medida que descienda el coste de la IA y crezca su adopción, es probable que se refuerce la productividad estadounidense y se generen atractivas rentabilidades para los inversores. Más allá de la IA, el mercado estadounidense ofrece diversas oportunidades. Muchas empresas poseen modelos de negocio sólidos, un fuerte posicionamiento en su sector y pueden generar flujos de caja sostenibles a lo largo del ciclo.

La Administración estadounidense parece haber adelantado sus políticas menos favorables al mercado, como las medidas comerciales y los planes que tienen implicaciones para los mercados laborales. Esperamos que algunos de los efectos se mantengan en el tiempo, creando así dificultades en determinados sectores. Sin embargo, la ley presupuestaria y las posibles desregulaciones favorecen los beneficios y la inversión, sobre todo en sectores como la energía, las infraestructuras y los servicios financieros.

Aunque la confianza de los consumidores se ha visto afectada por la incertidumbre a corto plazo, el consumo estadounidense parte de una base sólida, con unas tasas de paro y de morosidad del crédito al consumo que siguen siendo bajas. La economía interna de EE.UU. es ingente, lo que le otorga resistencia.

Aunque la economía estadounidense presenta claras ventajas estructurales que crean atractivas oportunidades de inversión, no debe abordarse como una apuesta indiscriminada por la beta. La persistente incertidumbre creará dificultades en determinados sectores, en particular los que tienen cadenas de suministro basadas en las importaciones, carecen de poder de fijación de precios en un entorno inflacionista o son vulnerables a las perturbaciones. En este entorno, los inversores deben abordar el mercado estadounidense con un enfoque diligente, acción por acción.

Artículo escrito por Charlotte Apps, especialista sénior en Inversiones de Fidelity International.

| Por Silvia Meijon | 0 Comentarios

CaixaBank Wealth Management Luxembourg (CWML) celebra su quinto aniversario tras consolidarse como un actor relevante en la banca privada internacional. Desde su creación en 2020, la entidad ha experimentado un crecimiento significativo en volumen de negocio, base de clientes y equipo, reforzando su modelo de asesoramiento independiente y alineado con los objetivos de cada cliente.

Recientemente, en su página web, han publicado una entrevista con el equipo CWML, que reproducimos a continuación y en la que reflejan hitos como el alcance de 4.600 millones de euros en volumen, con 2.000 clientes de 50 países, lo que muestra la consolidación de su negocio de banca privada internacional. Como objetivos para 2027, apunta a los 6.000 millones, y convertirse «en el mejor banco privado internacional de tamaño medio para clientes españoles, portugueses y de geografías naturalmente vinculadas».

CWML celebra su quinto aniversario. ¿Cómo describiríais la evolución de la entidad desde su creación?

Ha sido un viaje apasionante y desafiante. Iniciamos operaciones en 2020, en plena pandemia, con un equipo reducido y un entorno global marcado por la incertidumbre. A pesar de ello, hemos logrado superar los 4.600 millones de euros en volumen de negocio y consolidarnos en nuestros mercados como un actor relevante en la banca privada internacional. Este crecimiento ha sido posible gracias a una estrategia clara, una estructura eficiente y un equipo altamente comprometido.

¿Qué hitos destacaríais en estos cinco años?

Alcanzamos la rentabilidad en 2023, lo cual fue un punto de inflexión. También hemos ampliado nuestra base de clientes a más de 2.000 personas de 50 países, y hemos pasado de 10 a 80 empleados del Grupo especializados en la actividad del banco en Luxemburgo. En 2024, obtuvimos un beneficio neto de 9,1 millones de euros y una captación de 820 millones, lo que demuestra la solidez de nuestro modelo.

¿Qué papel juega Luxemburgo en la estrategia de CWML?

Luxemburgo es un centro financiero de referencia en Europa y nos ofrece un entorno regulatorio estable, acceso a inversores internacionales y una infraestructura financiera de primer nivel. Ser la única entidad española con banco y gestora en este mercado nos da una ventaja competitiva clara.

¿Cómo describiríais el perfil del equipo de CWML?

Somos un equipo de 12 diferentes nacionalidades, multidisciplinar, con amplia experiencia en banca privada y una fuerte orientación al cliente.

¿Cuáles son los productos principales de la división?

Ofrecemos asesoramiento en planificación patrimonial, filantropía, selección de fondos, gestión discrecional de carteras y ejecución directa. Nuestra propuesta combina productos tradicionales y alternativos, incluyendo private equity, estructurados, además de soluciones de financiación a través de lombard loans.

¿Qué distingue a CaixaBank Wealth Management Luxembourg (CWML) de otras entidades en Luxemburgo?

CWML es el primer y único banco de Luxemburgo en proporcionar un servicio solo de asesoramiento independiente, lo que significa que trabajamos exclusivamente en función de los intereses de nuestros clientes. No estamos condicionados por productos propios, lo que nos permite seleccionar las mejores soluciones del mercado para cada perfil.

¿Qué ventajas ofrece este modelo de asesoramiento?

La principal ventaja es la transparencia. Nuestros clientes conocen exactamente los costes del servicio, que son claros y competitivos. Además, tienen acceso a una amplia gama de productos de inversión, seleccionados bajo un enfoque “best-in-class”, elegimos lo mejor disponible en el mercado sin conflictos de interés.

¿Cómo se personaliza la estrategia de inversión para cada cliente?

Cada cliente tiene una situación única, por eso diseñamos estrategias adaptadas a su perfil de riesgo, objetivos financieros y circunstancias personales. Realizamos revisiones periódicas de cartera y proporcionamos informes detallados de rendimiento y análisis de riesgo para asegurar que las inversiones evolucionan conforme a sus metas. Este modelo fomenta una relación de confianza y colaboración, donde el asesoramiento se convierte en una herramienta para tomar decisiones informadas.

¿Qué objetivos se han marcado para 2027?

Queremos superar los 6.000 millones de euros en volumen de negocio, duplicar la cartera de préstamos y aumentar los ingresos por comisiones, acompañado de una fuerte inversión en tecnología para incrementar las capacidades del banco. Todo esto en línea con el Plan Estratégico 2025-2027 del Grupo CaixaBank. Nuestra ambición es convertirnos en el mejor banco privado internacional de tamaño medio para clientes españoles, portugueses y de geografías naturalmente vinculadas.

¿Qué importancia tiene la sostenibilidad en su modelo de negocio?

Es un pilar fundamental como lo es para el Grupo CaixaBank. Integramos criterios ESG en nuestras carteras y promovemos una gestión ética y responsable. Nuestras carteras Global Manager y Global Track con foco ESG son un ejemplo: el 50% de los activos invertidos contribuyen activamente a la protección del medio ambiente. Esto refleja nuestro compromiso con un futuro más sostenible.

¿Cómo se integra CWML dentro del modelo de banca privada de CaixaBank?Somos parte de su propuesta de valor, una extensión internacional del modelo de excelencia de CaixaBank Banca Privada, que gestiona cerca de 165.000 millones de euros en activos. Compartimos la misma filosofía de cercanía, especialización y personalización. CaixaBank Banca Privada cuenta con más de 1.200 gestores acreditados, 75 centros exclusivos de banca privada y 11 centros Wealth, lo que garantiza una atención de primer nivel. Las mesas de asesoramiento completan este modelo.

¿Qué mensaje os gustaría transmitir a los clientes actuales y potenciales?

Que CWML es una entidad sólida, innovadora y comprometida con sus clientes. Nuestro objetivo es acompañarlos en la gestión de su patrimonio con excelencia, visión global y responsabilidad. Estamos preparados para seguir creciendo junto a ellos y afrontar los retos del futuro con confianza.

| Por Ana Prieto Pérez | 0 Comentarios

En un entorno donde el cliente exige más independencia, transparencia y eficiencia en la gestión de su patrimonio, el modelo bancario tradicional continúa aferrado a una fórmula que prioriza la colocación de productos sobre el asesoramiento real. La paradoja es profunda: aunque los inversores reclaman valor y protección frente a los conflictos de interés, la mayoría sigue pagando —sin saberlo— por no estar bien asesorados.

Los datos hablan por sí mismos según varias fuentes del mercado, la mayoría del patrimonio gestionado en España sigue bancarizado. La confianza depositada en las grandes entidades contrasta con una realidad que apenas se comunica: en muchas ocasiones, el cliente no sabe cuánto paga, ni a quién, ni por qué.

La Retail Investment Strategy (RIS), impulsada por la Comisión Europea, nacía con una intención clara: eliminar retrocesiones, obligar a la trazabilidad de los costes y fomentar modelos de asesoramiento realmente independientes. Un marco que, en su versión inicial, suponía una oportunidad histórica para proteger al inversor minorista y dignificar el papel del asesor.

Sin embargo, a medida que el proceso legislativo ha avanzado, el texto se ha suavizado bajo la presión del lobby financiero. El resultado es una versión descafeinada, donde la protección prometida se diluye y el cliente sigue enfrentándose a estructuras opacas que perjudican sus intereses.

Las consecuencias de esta falta de transparencia no son menores. En Insignium hemos calculado que un cliente que invierte en una clase minorista con comisiones ocultas puede dejar de ganar hasta un 45% en un horizonte de 25 años, frente a la misma inversión en una clase limpia. La capitalización compuesta —que Einstein definía como la fuerza más poderosa de la naturaleza— se convierte, en este caso, en un enemigo silencioso.

Hablar de asesoramiento independiente dentro de una gran entidad financiera es, en sí mismo, una contradicción. Sus modelos de negocio están diseñados para distribuir productos a gran escala, no para acompañar de forma personalizada a cada cliente.

Por eso algunas entidades están creando divisiones específicas para clientes Ultra High Net Worth, donde sí es posible ofrecer asesoramiento con una capa de independencia. Pero el resto del mercado, el grueso de los inversores, sigue atrapado en estructuras que no alinean sus intereses con los del cliente.

El modelo independiente, en cambio, parte de una premisa radical: el asesor no cobra del producto, sino del cliente. No tiene incentivos cruzados, ni retrocesiones, ni necesidad de vender una clase más cara. Su trabajo es entender, acompañar y diseñar una estrategia que funcione a largo plazo. En momentos de crisis, este modelo no solo protege más al inversor, sino que demuestra su resiliencia.

En los últimos años, estamos viendo una tendencia creciente: profesionales financieros que deciden emprender para poder asesorar con libertad. No se trata únicamente de una vocación empresarial, sino de una necesidad ética. Muchos asesores que han desarrollado sus carreras dentro de bancos o gestoras deciden dar el salto cuando ya no se sienten cómodos recomendando productos que no comprarían para sí mismos.

Ese es precisamente el origen de la firma desde la que escribo. Un equipo de profesionales con trayectoria internacional que decidió dejar atrás el confort de la gran entidad para construir una propuesta independiente, global y coherente. Nuestro propósito fue claro desde el principio: asesorar con libertad y transparencia, poniendo al cliente en el centro y apostando por una gestión patrimonial consciente. El modelo de independientes y agentes continua su expansión.

Y no se hace por moda como hablábamos recientemente con otros compañeros en el congreso de Aseafi, sino por convicción. Porque cuando apagas tú la luz cada día en tu oficina, sabes que estás defendiendo una cuenta de resultados que depende únicamente de la confianza de tus clientes. No hay red. Hay responsabilidad.

La RIS puede ser el gran catalizador del cambio o quedarse en nada. Sin embargo, mientras su espíritu se diluye en los pasillos de Bruselas, el verdadero cambio está ocurriendo fuera de la regulación: en los despachos de asesores independientes, en los clientes que se informan, y en los profesionales que deciden dejar de vender para empezar a asesorar de verdad.

Porque asesorar no es distribuir. No es vender. Es acompañar. Es proteger. Es dar valor real. Y eso, sin duda, vale lo que cuesta. Esperemos que la regulación allane el camino y no lo descafeine.

Tribuna de Fernando Hernández, asesor senior y director de servicios de Family Offices de Insignium Iberia EAF

| Por Silvia Meijon | 0 Comentarios

En 2025, la Finance Week se consolida como el evento líder del ecosistema financiero, enfocado en anticipar las tendencias más importantes del sector y facilitar el networking de alto nivel entre los principales actores de la industria. En este evento organizado por CMS People se reúnen los líderes más influyentes para anticipar los desafíos futuros y crear conexiones clave que impulsen el crecimiento y la colaboración en un entorno cada vez más digital.

Tendrá lugar del 17 al 20 de noviembre de 2025. La semana comenzará el día 17 con el Opening Day en Barcelona, para pasar al día 18 en el que se celebrará el International Digital Day. Las jornadas terminarán los días 18 y 19 con la Finance Week Conference en Kinépolis, Madrid, Ciudad de la Imagen.

La Finance Week abarca todos los aspectos críticos del ciclo financiero: Crédito, Innovación, Gestión de Riesgos, Ciberseguridad y Fraude, Medios de Pago, y las Nuevas Tecnologías como IA, GenIA, ML, DL, Blockchain, Big Data, Cloud Computing, Quantum Computing, NeoBiometría e Identidad Digital. Se trata de la plataforma de referencia donde las marcas líderes del sector financiero pueden anticipar tendencias y posicionarse estratégicamente frente a un público clave.

Las marcas podrán conectarse con los principales tomadores de decisiones del ecosistema financiero, elevando su visibilidad en un entorno diseñado para la creación de valor y el networking entre líderes.

En la Zona Expo comercial se encontrará un espacio vivo de networking, innovación y relaciones profesionales, donde los patrocinadores cuentan con su propio stand para presentar soluciones, generar sinergias y compartir visiones de futuro. Un punto de encuentro clave para impulsar alianzas, descubrir nuevas propuestas y hacer negocios cara a cara.

La Finance Week es una excelente opción para reforzar liderazgos y situarse en el centro de la conversación sobre el futuro financiero, entre cientos de asistentes y una audiencia compuesta por los actores más influyentes de la industria.

17 de noviembre: Opening Day en Barcelona

18 de noviembre: International Digital Day

19 y 20 de noviembre: Finance Week Conference en Kinépolis Madrid Ciudad de la

Imagen

| Por Silvia Meijon | 0 Comentarios

El Consejo de la Comisión Nacional del Mercado de Valores (CNMV), ha nombrado a Juan Rodríguez de la Rúa Puig nuevo director general del Servicio Jurídico y secretario del Consejo, con efectos desde el 1 de septiembre.

El nuevo director ha desempeñado desde su incorporación al supervisor en 2022 y hasta ahora el puesto de director general adjunto del Servicio Jurídico y vicesecretario del Consejo. Sustituye en el cargo a Patricia Muñoz González-Úbeda que ocupaba el cargo desde mayo de 2021.

Juan Rodríguez de la Rúa es abogado del Estado y antes de incorporarse a la CNMV ejerció como tal en la Subdirección General de Asuntos de la Unión Europea e Internacionales de la Abogacía General del Estado, donde se encargó de la asistencia jurídica al Estado e Instituciones Públicas en materia de Derecho de la Unión Europea y de la representación y defensa del Reino de España ante el Tribunal de Justicia de la Unión Europea (TJUE) y ante el Tribunal de la Asociación Europea de Libre Comercio (EFTA). Asimismo, fue coordinador del Convenio de Asistencia Jurídica entre la Abogacía General del Estado y la entidad Sociedad Anónima Estatal de Caución Agraria, S.M.E.

Anteriormente, ejerció como abogado del Estado en la Abogacía del Estado de Valencia, en el Departamento Penal de la Subdirección de General de Servicios Contenciosos y ante el Tribunal Superior de Justicia de Madrid.

El Consejo de la CNMV expresa su reconocimiento a Patricia Muñoz por la labor desarrollada durante los once años en los que ha ocupado la Dirección General, la Dirección Adjunta del Servicio Jurídico y la Secretaría del Consejo de la institución, en los que ha contribuido decisivamente a la calidad de los pronunciamientos de la CNMV y a la reputación de la institución.