La placidez en los mercados oculta unas perspectivas espinosas

| Por Elsa Martin | 0 Comentarios

Aunque el mercado parece marchar bien (los rendimientos de los bonos permanecen estables, la volatilidad de la renta fija ha regresado a niveles de enero de 2022, los diferenciales de deuda corporativa están en mínimos históricos y las bolsas estadounidenses se anotaron nuevos máximos en agosto), el cariz que están tomando los acontecimientos es preocupante y

merece la máxima atención.

Aunque el bono de EE.UU. a diez años ha regresado más o menos al punto en el que empezó el mes, en torno al 4,2%, hemos asistido a un cambio importante en la curva de rendimientos. Tras el giro expansivo que dejó el discurso del presidente de la Fed Jerome Powell en el simposio de Jackson Hole, los mercados mostraron una mayor convicción en un recorte de tipos durante la reunión del 17 de septiembre y el rendimiento del bono a dos años bajó más de 10 pb.

Sin embargo, durante las sesiones posteriores el extremo largo de la curva se movió al alza y el bono a 30 años subió alrededor de 10 pb a finales de mes. Estos movimientos han elevado la inclinación de la curva de rendimientos. Aunque el recorte de tipos previsto explica los movimientos en el extremo corto, en el extremo largo hay más tela que cortar.

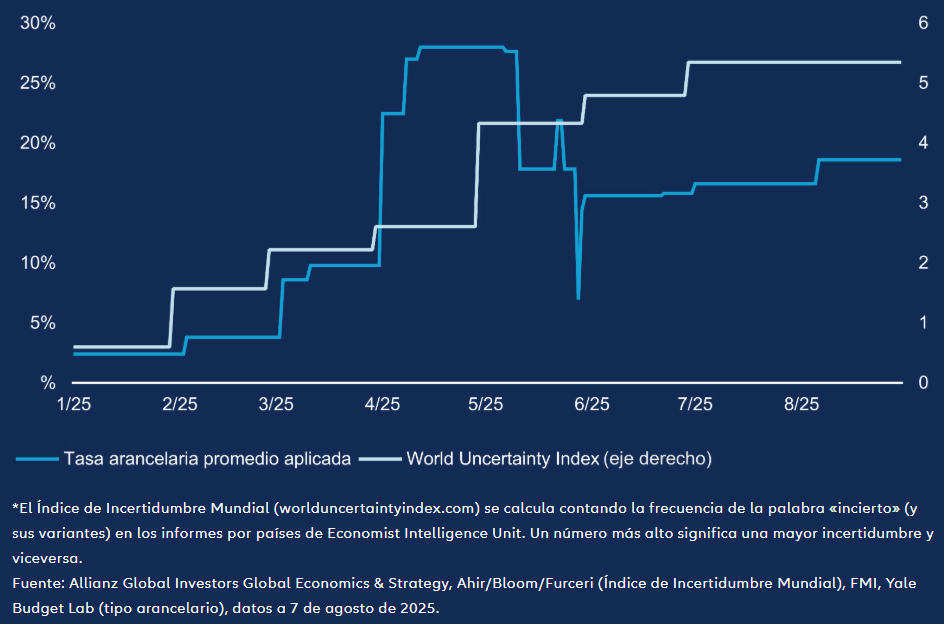

Durante los últimos 18 meses, los tipos de los bonos a largo plazo han dejado de estar tan guiados por las expectativas en materia de tipos de interés para moverse más al ritmo de la oferta y la demanda. Las emisiones de títulos del Tesoro de EE.UU. vendrán determinadas por un déficit presupuestario de alrededor del 6% durante el resto del mandato presidencial. Los ingresos por aranceles, aunque no los obstaculicen las instancias judiciales, se compensarán

con los recortes de impuestos contenidos en la Big Beautiful Bill.

También podría ser que algunos inversores estén replanteándose su exposición a duración y considerando si, en paralelo, la Fed podría estar poniendo menos énfasis en el tipo objetivo. Estas consideraciones no están totalmente infundadas. Las presiones que está ejerciendo el gobierno de EE.UU. para que la Fed recorte los tipos, con movimientos incluidos para conseguir la destitución de miembros del FOMC, podrían dar lugar a un comité con una composición

bastante diferente a medida que avance el mandato presidencial.

El próximo año se producirá una sustitución permanente de un puesto de gobernador y el mandato del presidente de la Fed expira al año siguiente. Dos miembros actuales del consejo fueron nombrados anteriormente por esta administración. Los siete miembros del consejo de la Reserva Federal también aprueban los nombramientos de los gobernadores regionales de la Fed. Resulta muy difícil predecir qué terminará sucediendo y la dinámica concreta de la toma de decisiones de política monetaria en el futuro, y eso complica un entorno de por sí peliagudo.

Los mercados esperan alrededor de cinco recortes de los tipos de interés durante los próximos 18 meses, pero si la inflación se mantiene elevada o incluso aumenta desde los niveles actuales, quizá debido a los efectos retardados de los aranceles, entonces el ritmo de los recortes de tipos podría demorarse. A más corto plazo, el deterioro del mercado laboral y el discurso expansivo de la Fed deberían dar lugar a una rebaja del precio del dinero en septiembre, siempre que no depare sorpresas la lectura del IPC de agosto.

Tribuna de opinión firmada por Andrew Wells, codirector de inversiones en Fidelity International.