Por qué estamos al inicio de la era de la renta variable de income

| Por Elsa Martin | 0 Comentarios

“Estamos al inicio de una nueva era para la inversión en renta variable, en la que las acciones que pagan dividendos volverán a tener protagonismo”. Esta afirmación es de Jon Bell (gestor de BNY Investments Newton), al frente de la estrategia BNY Mellon Global Equity Income Fund.

Bell no dice estas palabras a la ligera, ya que acaba de cumplir 30 años trabajando para la firma y ha visto toda clase de entornos de mercados. De hecho, compara las condiciones actuales de las bolsas con la efervescencia vivida a finales de los 90 durante la gestación de la burbuja puntocom, aunque con un matiz: “El mercado estaba en lo cierto, aquellas compañías tenían un potencial de ganancias superior, y de hecho en los años posteriores muchas crecieron a una tasa superior. El problema fueron las tremendas expectativas de beneficios que se pusieron en precio en el mercado”, resume.

El gestor ha identificado dos temáticas macro que están interrelacionadas y que considera que van a ser clave para invertir en renta variable con un enfoque de rentas de aquí en adelante. Así, describe una realidad marcada por gobiernos más grandes, y dispuestos a utilizar las políticas fiscales como herramienta para impulsar el crecimiento (véase Alemania). Esta nueva realidad también está marcada por una mayor competición por el poder, en lo que describe como una “batalla” entre las democracias liberales occidentales y países autoritarios, en un momento en el que las tendencias de globalización y comercio libre de los últimos 40 años están rotando hacia economías más marcadas por el proteccionismo y la desglobalización.

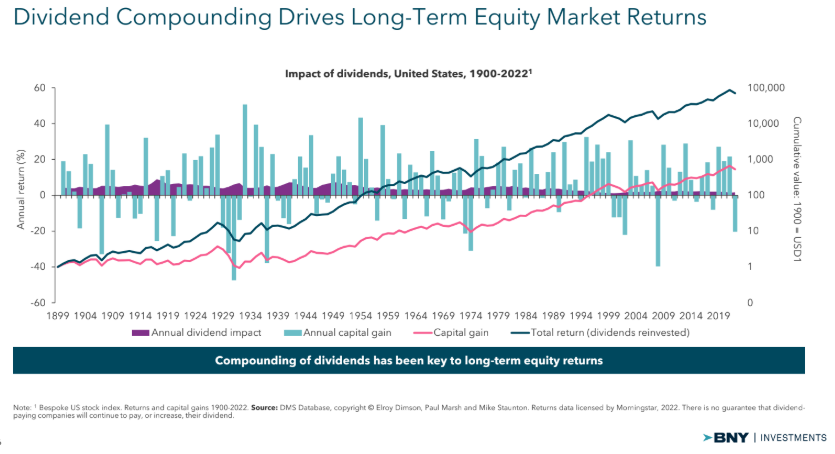

“La Gran Moderación se ha terminado, ahora vivimos en un mundo de mayor volatilidad y más inflacionario. La era del dinero gratis fue fenomenal para el growth, pero se ha terminado y ahora nos encontramos en un entorno de mayor normalidad en el que el motor clave para los retornos en renta variable será el interés compuesto generado por los dividendos”, resume el especialista.

¿Por qué es ahora la oportunidad del income?

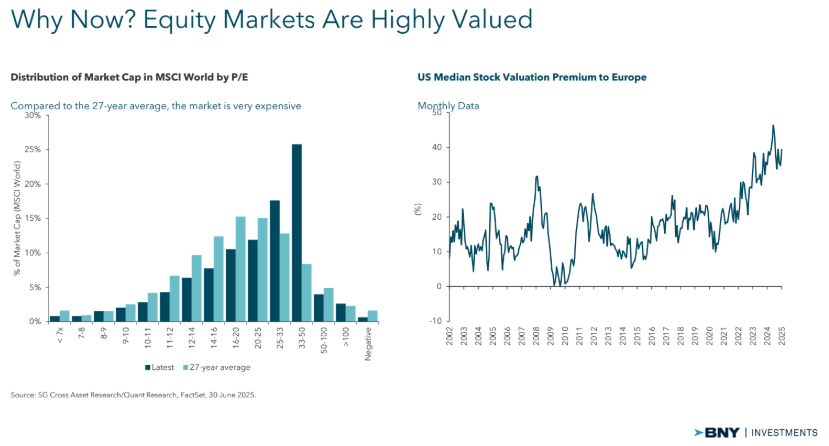

El gestor se fija en primer lugar en las elevadas valoraciones que presenta la renta variable en general: según sus cálculos, el 60% del mercado estadounidense está cotizando con un PER superior a las 20 veces, algo que atribuye “al excepcionalismo de EE.UU.”. En cambio, afirma que las acciones consideradas como de income están “baratas”, ya que están cotizando con un descuento del 60% sobre su valor en libros y un 40% más baratas de media por beneficios, así como a una desviación estándar por debajo de la media en EE.UU., algo que sucedió por última vez a finales de los 90.

“El punto de partida es importante”, insistió el gestor: así, explica que las 10 acciones estadounidenses de mayor tamaño están cotizando con un PER de 30 veces, mientras que las acciones de income cotizan con un PER medio en torno a las 12 veces. Además, el experto alerta de los riesgos de concentración: volviendo a fijarse en el top 10 estadounidense, constata que estas compañías concentran el 25% de la capitalización a nivel mundial. “Además, dentro de ese top 10 todas las compañías están muy correlacionadas entre sus negocios”, observa.

¿Por qué el Global Equity Income?

El fondo BNY Mellon Global Equity Income Fund es un fondo de gestión activa en el que se busca invertir en empresas que remuneran a sus accionistas “no a expensas del capital”, en palabras de Bell. El fondo sigue una estrategia disciplinada de alta convicción, con una cartera concentrada en valores que se pueden etiquetar dentro del estilo quality value. Como resultado, el active share de esta estrategia es del 95,4% (toma como referencia el índice FTSE World TR Index).

Tan alta es la convicción del equipo que actualmente las Magníficas 7 suponen la mayor infraponderación en cartera actualmente. En cambio, los valores chinos (Hong Kong) tienen actualmente la mayor asignación en cartera de los 20 años de vida de la estrategia.

El gestor explicó que la cartera está posicionada así mismo para reflejar una serie de temáticas, algunas de las cuales están interrelacionadas entre ellas. Así, cita por ejemplo el internet de las cosas y su derivada en forma de una mayor presencia de IA y robótica en toda clase de aplicaciones tecnológicas, que denominó “Smart everything”. Por otro lado, está la temática que denominó Capital Natural, que incluye a las temáticas de la transición energética, con el incremento de la demanda de electricidad de la mano del cambio tecnológico que está suponiendo una creciente aplicación de la IA en diferentes campos tecnológicos. En tercer lugar, citó a la temática de la salud, que se divide a su vez en dos subtemáticas:el impacto de la demografía sobre los sistemas sanitarios (en los que, una vez más, la IA juega un papel importante al aportar eficiencia en la gestión), así como la innovación en salud y la creciente adopción de estilos de vida más saludables.

Como resultado, actualmente las mayores asignaciones por sectores son a sanidad (19,8%), finanzas (16,9%), consumo discrecional (13,9%) e industria (13,4%). Entre las principales posiciones del fondo figuran CME Group, Cisco Systems, Medtronic, AIA o Johnson & Johnson, así como la española Inditex.