SpainNAB celebra el VI Camino al Impacto con la vivienda y el clima como retos prioritarios

| Por Silvia Meijon | 0 Comentarios

SpainNAB, el consejo asesor para la inversión de impacto, ha organizado la sexta edición de su evento Camino al Impacto, poniendo el acento en dos de los desafíos que requieren del apoyo continuo de la comunidad financiera y agentes públicos y privados: la vivienda y el clima.

La cita, celebrada el 8 de octubre en CaixaForum Madrid, contó con representantes institucionales, del sector empresarial, financiero, social y de la sociedad civil, consolidándose como el encuentro de referencia en el ecosistema de impacto en nuestro país.

La jornada contó con la presencia de la ministra de Inclusión, Seguridad Social y Migraciones, Elma Saiz, que destacó cómo el sector público forma parte activa del impulso por la inversión de impacto junto a las empresas, a las entidades sociales, los fondos de inversión y la sociedad civil.

“Estamos construyendo juntos una nueva manera de entender el crecimiento, donde la colaboración público-privada busca generar tanto valor, como retorno social y ambiental”, dijo Saiz.

“España se sitúa ya como el cuarto país del mundo, y el segundo en Europa, en inversiones de impacto. Estos datos son importantes, pero lo más importante son las vidas que hay detrás de estos proyectos que fomentan la inclusión, la igualdad, una educación de futuro, la descarbonización de nuestra economía o el acceso a la vivienda”, destacó.

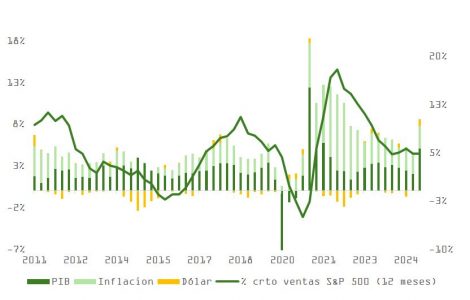

Según el informe The Size of Impact, del Consorcio Europeo de la Inversión de Impacto elaborado por Impact Europe en colaboración con SpainNAB y otros socios de la red global del GSG Impact, la inversión de impacto en activos no cotizados creció en 2023 hasta los 190.000 millones de euros en Europa.

Para el mismo ejercicio, SpainNAB cifró el total de inversión directa y financiación bancaria de impacto directa en España en 3.257 millones de euros, de los cuales 1.517 millones corresponden a inversión de impacto, que registró un crecimiento del 26% interanual.

La presidenta y consejera delegada de Cofides, Ángela Pérez, puso en valor la gestión del Fondo de Impacto Social (FIS), dotado con 400 millones de euros. “Cofides está contribuyendo a reforzar la economía y la inversión de impacto en España”, afirmó Pérez.

“Desde su puesta en marcha en diciembre de 2024, el FIS ha comprometido el 40% de sus recursos financiando proyectos con gran alcance social y medioambiental”. Con el fondo, además, “estamos impulsando la profesionalización en la medición y gestión del impacto, tanto entre los inversores como en las entidades participadas”, concretó.

En un año, el FIS ha aprobado 14 operaciones, con una inversión cercana a los 157 millones de euros beneficiando a más de 50 empresas y entidades, y creando 7.500 empleos. Se espera que cierre el año con 255 millones de euros invertidos.

Eugenio Solla, presidente de SpainNAB y director de sostenibilidad de CaixaBank, repasó las líneas estratégicas e hitos recientes de la asociación y su papel como punto de encuentro e impulso del ecosistema de impacto. Remarcó que, “en un contexto complejo e incierto, la inversión de impacto es una herramienta clave para abordar los desafíos sociales y ambientales, aportando respuestas sostenibles y transformadoras”.

Además, enfatizó que “detrás de la inversión de impacto hay una lógica económica sólida: no se trata solo de movilizar recursos, sino de orientar el capital hacia iniciativas que generan un cambio positivo, directo y medible en la sociedad y el medio ambiente. La inversión de impacto tiene sentido económico y social, y es una oportunidad para construir un futuro más resiliente y equitativo”.

El acto contó con cuatro mesas de debate para tratar varios de los más importantes retos de impacto en la actualidad:

- Empresas en modo impacto: estrategias innovadoras, con representantes de Repsol Impacto Social, Redeia, EY Parthenon, AUARA y Trascendent.

- Capital verde para la resiliencia: de la mitigación a la regeneración, con Triodos Bank, Fundación Global Nature, Nactiva, Fundación Caja Navarra y Suma Capital.

- Lo diferente: modelos singulares para un impacto común, con iniciativas como Eatable, El Hueco, Somos Steward, Impact Hub y Fundación ONCE.

- Vivienda social y asequible. Retos y propuestas transformadoras, con la participación de HOGAR SÍ, Primero H, Alas Vivienda Asequible SBIC, Provivienda, el Gobierno Vasco y Cofides.

Nick Hurd, presidente de GSG Impact y exministro británico de Sociedad Civil, también participó en el acto, ahondando en la necesidad de la colaboración público-privada y resaltando el rol que representa España en el ecosistema de impacto.

“Los gobiernos necesitan este tipo de proyectos de financiación de impacto, porque ningún estado tiene suficientes recursos como para cubrir todas las necesidades sociales y ambientales. Gracias al trabajo común, los modelos de proyectos de impacto cada vez son más claros, y la comunidad financiera está tomando decisiones de inversión de una manera diferente”, dijo Hurd.

“España es un líder con una voz preeminente en la Unión Europea y representa una oportunidad inmejorable para tejer alianzas con Latinoamérica”, concluyó.

Presente y futuro: vivienda y clima como ambiciones

La vivienda destacó como uno de los principales desafíos a tener en cuenta. El Banco de España estima un déficit de 700.000 viviendas entre 2022 y 2025, de las cuales el 50% se concentra en grandes ciudades como Madrid, Barcelona, Valencia, Alicante y Málaga.

Según datos del Informe de la Oferta de Capital de Impacto (SpainNAB, 2023) el 1% de la inversión de impacto y el 18% de la financiación crediticia de impacto, respectivamente, se dedicaron a vivienda, lo que refleja el trabajo y firme compromiso de SpainNAB en esta materia.

A nivel institucional, España destina el 0,15% del PIB a políticas de vivienda, frente a la media europea del 0,55%. En este sentido, el informe del Grupo Viso (2025) señala que serán necesarios 250.000 millones de euros en los próximos 10 años para alcanzar el objetivo de 1,8 millones de viviendas.

José Manuel Caballol, director general de Hogar Sí, una asociada dedicada a combatir el sinhogarismo, profundizó en cómo varias naciones europeas han apostado por estrategias de desinstitucionalización, para cerrar centros colectivos y ayudar a ubicar a las personas sin hogar en viviendas normalizadas y en entornos comunitarios.

Hogar Sí participa en Primero H, una socimi fundada en 2021 por Asocimi, que ha conseguido compromisos de inversión de 5 millones de euros y que actualmente ha invertido ya 3,4 millones de euros.

“Primero H es la primera socimi social que existió en nuestro país, un proyecto de inversión de impacto puro. Nace con la intencionalidad de crear un parque de viviendas sociales. No pretende ser la respuesta al problema, pero sí un modelo que evidencia que es posible atender este objetivo”, recalcó Caballol.

Por su parte, Alejandra Mora, directora general de Alas Vivienda Asequible dijo: “España tiene un problema grave, que otros países europeos no tienen: la falta de una mentalidad orientada a preservar vivienda en alquiler a largo plazo”.

“Por eso, en Alas quisimos unir dos conceptos: la generación de impacto social a través de la promoción de vivienda asequible y la creación de retorno financiero sostenible”, añadió.

Alas Vivienda Asequible, con cerca de 1.500 viviendas en desarrollo, es la primera sociedad anónima en España constituida bajo la modalidad de Sociedad de Beneficio e Interés Común (SBIC), dedicada a la tenencia y gestión de Vivienda Asequible y Social nueva (VAS) en régimen de alquiler.

La lucha contra el cambio climático también resonó entre los presentes, destacando como el segundo ODS (Objetivo de desarrollo sostenible de Naciones Unidas) al que más contribuyen los financiadores de impacto.

Subiendo desde la tercera posición, un 47% de los inversores destina capital al ODS Acción por el Clima (The Size of Impact, 2024), reflejando un fuerte compromiso por la descarbonización y la resiliencia de la comunidad financiera.

Trabajando por un sello común en el ámbito nacional

En paralelo, SpainNAB continúa consolidando su Código de Buenas Prácticas para la Inversión de Impacto, que ya cuenta con 23 adhesiones de entidades pioneras. En septiembre se abrió el proceso para nuevas adhesiones de todo el ecosistema, reforzando la integridad del mercado.

La labor de canalización de fondos hacia entidades y empresas que abordan retos sociales y ambientales desatendidos está estrechamente ligada con la transparencia y calidad de la información que se exige sobre los resultados dentro del ecosistema de impacto.

Este compromiso de SpainNAB se ejemplifica en iniciativas como el Informe de actividades “5 años caminando hacia el impacto”, que analizó no sólo el volumen de capital movilizado, sino también los avances normativos, la medición y gestión del impacto, y los resultados concretos para los diferentes grupos de interés.