Ardian levanta 20.000 millones de dólares para su mayor fondo de infraestructuras

| Por cristina.lopez | 0 Comentarios

Ardian ha anunciado que ha levantado 20.000 millones de dólares para su nueva plataforma de infraestructuras, que se destinará principalmente a inversiones en Europa. Según explican desde la gestora, se trata de la mayor plataforma de infraestructuras en su historia, compuesta por Infrastructure Fund VI (AIF VI), que ha alcanzado su hard cap de 13.500 millones de dólares (11.500 millones de euros), además de las inversiones complementarias realizadas junto al fondo.

En concreto, destacan que AIF VI es un 90% mayor que su predecesor, el Ardian Infrastructure Fund V (AIF V), lo que refleja el creciente interés de los inversores y la solidez de la estrategia diferencial de Ardian. «El éxito de la captación consolida la posición de Ardian como uno de los líderes internacionales en infraestructuras esenciales, gracias a su enfoque de inversión único y a su sólido historial de resultados, que le permiten ofrecer una de las plataformas más estables y consistentes del mercado», apuntan desde la firma.

El nuevo fondo dará continuidad a la estrategia que Ardian ha desarrollado durante más de dos décadas, basada en combinar una visión industrial con una sólida experiencia inversora en tres verticales clave que impulsan el futuro y refuerzan la competitividad de Europa: energía, transporte e infraestructuras digitales. Según su visión, a pesar de un entorno de captación de fondos exigente, en el que los vehículos de infraestructuras han tardado más en alcanzar sus objetivos que en años anteriores, el AIF VI se ha levantado en solo dos años, con un incremento del 90% respecto a la generación anterior.

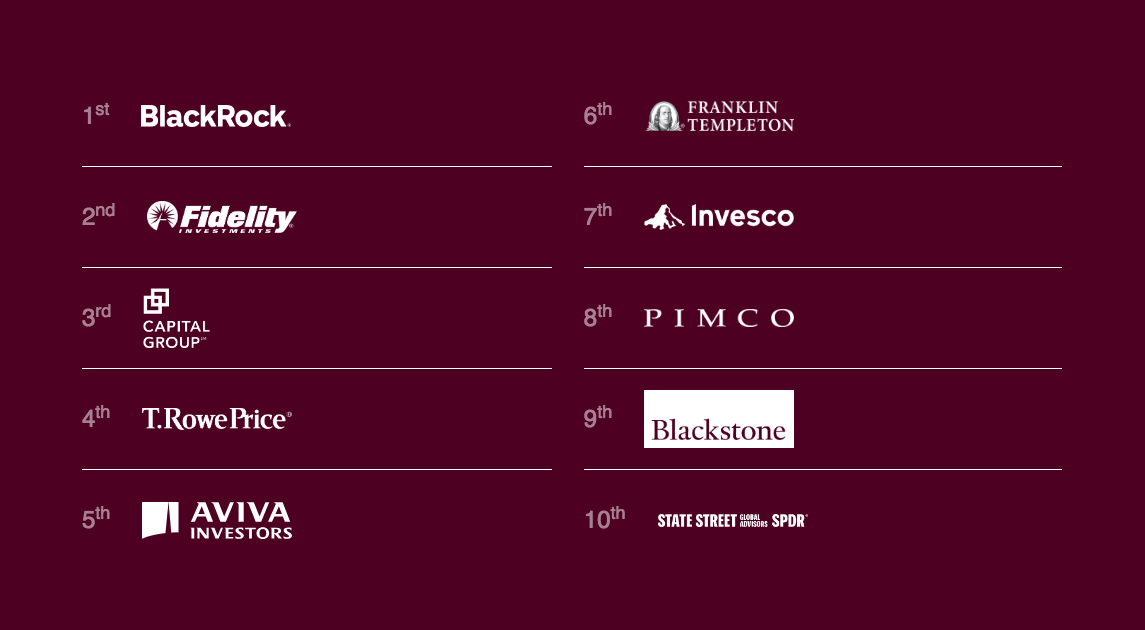

El fondo ha despertado un fuerte interés entre inversores tanto existentes como nuevos de todo el mundo, con compromisos procedentes de 229 inversores institucionales (Limited Partners, LPs) en Europa, Norteamérica, Asia-Pacífico y Oriente Medio. Destaca especialmente el crecimiento de la participación de los inversores estadounidenses, cuyo número se ha más que duplicado, representando ya el 14% del capital captado, frente a los 1.000 millones de dólares comprometidos en AIF V. Este aumento refleja el creciente apetito de los inversores de Estados Unidos por las oportunidades en Europa. Los inversores asiáticos también mostraron un interés destacado, aportando el 32% del capital total, con la incorporación por primera vez de importantes inversores australianos. En conjunto, el número de inversores en AIF VI se ha duplicado respecto a AIF V, y aquellos que ya habían invertido previamente han incrementado sus compromisos en torno a un 40% de media.

Actualmente, Ardian gestiona 47 mil millones de dólares en activos dentro de su estrategia de infraestructuras, que abarca el mercado de infraestructuras esenciales en Europa y América, así como fondos temáticos vinculados a la transición energética. El equipo está compuesto por 80 profesionales de inversión, que trabajan junto a una amplia red de socios operativos. La sólida estructura multilocal de Ardian integra una capacidad en análisis de datos, que ha impulsado el desarrollo de herramientas propias como OPTA, que utiliza datos para optimizar el rendimiento de activos eólicos, y Ardian AirCarbon, una herramienta exclusiva para la cuantificación y reducción de emisiones en el sector aéreo.

Hasta la fecha, el AIF VI ya ha desplegado con éxito más del 40% de su capital, incluyendo inversiones en activos emblemáticos de infraestructuras, como el Aeropuerto de Londres-Heathrow, el mayor de Europa, donde Ardian es el principal accionista. Aprovechando la amplia experiencia de Ardian en el sector aeroportuario, el equipo, junto con Finint Infrastrutture, anunció la firma del acuerdo para la adquisición conjunta e indirecta del Aeropuerto de Venecia.

“Más que nunca, nuestros clientes esperan de nosotros altos rendimientos absolutos, desvinculados de los mercados financieros. En el contexto del continuo y sólido desempeño de Ardian, esta captación de fondos, que marca un hito, refleja el éxito de nuestra estrategia diferenciada, aplicada de manera consistente desde nuestros inicios hace 20 años. Hemos expandido nuestra presencia a nuevas geografías sin perder el enfoque claro y selectivo en activos esenciales y con alta intensidad de capital en tres sectores clave: energía, transporte e infraestructuras digitales. Nuestro enfoque de gestión de activos es preciso: la creación de valor debe provenir de la mejora operativa, no de los ciclos del mercado. En un entorno que recompensa la claridad y la convicción, nuestro enfoque ha demostrado su solidez a lo largo del tiempo, y nuestra estrategia permanece consistente, diferenciada y basada en una visión a largo plazo para generar valor”, explica Mathias Burghardt, Executive Vice-president, CEO of Ardian France and Head of Infrastructure de Ardian.

Por su parte, Jan Philipp Schmitz, Executive Vice-president and Head of Investor Relations de Ardian declara que:

“La magnitud y la rapidez de esta recaudación de fondos ponen de relieve no solo la posición de liderazgo en el mercado del equipo de Infraestructuras de Ardian, sino también el atractivo de esta clase de activos, que ofrece resiliencia en un mundo que es todo menos predecible. Seguimos observando una gran confianza en todo el mundo, especialmente en la infraestructura europea como clase de activos destacada, con un notable aumento del interés entre los inversores fuera de Europa, especialmente en Estados Unidos y Asia-Pacífico.“

“Nos gustaría agradecer a nuestros inversores su continuo apoyo y a los nuevos LPs su confianza, lo que nos ha permitido duplicar con creces el tamaño de nuestra plataforma”, concluye el mismo.