En nuestra opinión, las tendencias inflacionarias se mantendrán, a juzgar por las continuas interrupciones en las cadenas de suministro, el incremento de los costes de la energía y los cambios estructurales. Esto debería traer, asimismo, una ralentización del crecimiento. La infraestructura cotizada podría ofrecer a los inversores cobertura contra la inflación y contribuir a mitigar la volatilidad cíclica, así como a posicionar las carteras para sacar partido a las temáticas de crecimiento estructural.

Creemos que los inversores deberían considerar la exposición selectiva a activos globales de infraestructura cotizada, ya que este tipo de activos suele ofrecer cierta protección frente a la inflación. Esto es particularmente cierto para un tipo de activos que denominamos “duraderos” (o enduring assets, en inglés).

Se trata de activos físicos de larga duración, como las redes eléctricas, los proveedores de infraestructura de datos y los activos de infraestructura de transporte, que generan flujos de caja estables y gozan de cierto grado de protección contractual o normativa. Además, las compañías que los poseen suelen beneficiarse de sólidas posiciones competitivas y de una baja sensibilidad a los ciclos económicos y las fluctuaciones de los precios de las materias primas.

Protección frente a los tipos de interés y la inflación

Algunas de las empresas de infraestructuras cotizadas cuentan con protección explícita frente a la inflación. Este es el caso de muchas empresas europeas del sector de los servicios públicos regulados, que pueden mantener su rentabilidad en un diferencial por encima de la inflación regional. En otras ocasiones, el vínculo entre la inflación y las tarifas aplicadas por una compañía es implícito: a medida que suben los costes, la empresa puede mantener un nivel de rentabilidad predeterminado encareciendo su oferta y repercutiendo a los clientes el incremento de los gastos operativos derivado de la inflación.

Son muchas las compañías de infraestructura que gozan de mecanismos de protección frente a la inflación. La mayoría de las autopistas de peaje pueden aumentar sus precios para acompasarlos en cierto grado a la inflación. Las compañías logísticas de almacenamiento y transporte de petróleo y gas suelen registrar una buena correlación con la inflación por su exposición a la energía y a otros sectores relacionados. Es decir, aunque estos activos duraderos no sean tan efectivos como las materias primas para proteger las carteras de las sorpresas que puede deparar la inflación, sí que pueden ofrecer una rentabilidad más estable y, posiblemente, una rentabilidad real superior a medio y largo plazo.

En cuanto a la subida de los tipos de interés, seguramente constituiría un obstáculo si se produjera de forma brusca e inesperada. Sin embargo, como ocurre con la inflación, los costes asociados (es decir, los gastos financieros) recaerían en los clientes en última instancia y, con el tiempo y el incremento de los tipos nominales, las compañías de servicios públicos regulados obtendrían diferenciales superiores a los tipos de interés. De este modo, la cobertura frente a los tipos de interés está asegurada.

Potencial de crecimiento estructural

Como ocurre con las materias primas, este tipo de activos ha obtenido altas rentabilidades relativas en los últimos doce meses, en comparación con el resto de los títulos de renta variable de activos de infraestructura, pero muchos inversores se preguntan si el mercado ya ha descontado el crecimiento. De cara al futuro, creemos que la evolución de este segmento del mercado dependerá de dos temáticas seculares a largo plazo.

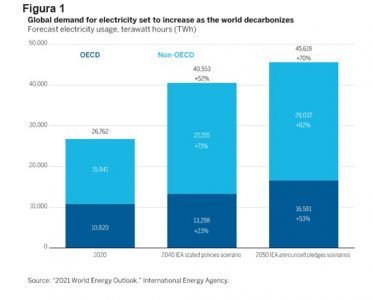

La primera es la transición energética global y el apoyo gubernamental (en mayor medida en EE. UU., la UE y China) para la descarbonización. A medida que el mundo base su economía en la electricidad, la demanda de energía eléctrica aumentará. Como podemos ver en la figura 1, si los Gobiernos reducen las emisiones de carbono de acuerdo con sus compromisos sobre cero emisiones netas, el consumo global de electricidad en 2040 será un 70% superior al de 2020.

Los países tendrán que invertir en sus redes eléctricas, ampliar sus capacidades en energías renovables y modernizar y descarbonizar sus infraestructuras de transporte.

Actualmente, la guerra en Ucrania sigue activa y, por tanto, Europa acelera la adopción de medidas para reducir su dependencia estructural de los suministros energéticos rusos mediante el aumento de la inversión en energía renovable y en soluciones de eficiencia energética. Las redes deben modernizarse para poder gestionar el aumento del uso de energías renovables y mejorar las conexiones internacionales. Por tanto, será necesario invertir en infraestructuras de gas natural y en hidrógeno verde. Con todas estas presiones a la vista, la tendencia secular de la descarbonización y la apremiante necesidad en esta década de invertir en energía limpia, prevemos que la transición hacia una economía con bajas emisiones de carbono se acelerará y que su carácter inflacionario se mantendrá durante un tiempo.

La segunda temática secular es la inversión en infraestructura de datos. La creciente demanda de datos y el apoyo gubernamental para la modernización y la ampliación de la capacidad deberían fomentar el desarrollo de torres de telecomunicaciones, redes de banda ancha y sistemas de telecomunicaciones móviles.

Para saber más sobre las inversiones en infraestructuras cotizadas de Wellington Management, visite https://www.wellington.com/en-latam/intermediary/funds/enduring-assets-fund?utm_source=funds+society&utm_medium=content&utm_campaign=wsm+latAm+2022&utm_content=advertorial#C000849

La inversión implica riesgos y una inversión puede perder valor. Exclusivamente con fines de promoción comercial. No debe considerarse una oferta ni una solicitud a cargo de ningún individuo en relación con la suscripción de participaciones o acciones del Fondo. Las posiciones varían y no hay ninguna garantía de que la cartera haya mantenido o vaya a mantener ninguno de los valores indicados. Consulte los documentos de oferta del Fondo para conocer otros factores de riesgo, la información útil previa a la inversión, el último informe anual (y el semestral) y el documento de datos fundamentales para el inversor (KIID) más reciente antes de invertir. El folleto y el resumen de los derechos de los inversores en inglés, así como el KIID en inglés y en otros idiomas oficiales, pueden consultarse en www.wellington.com/KIIDs Wellington Management Funds (Ireland) plc está autorizada y regulada por el Banco Central de Irlanda. El Fondo puede poner fin a las disposiciones de comercialización de las acciones/participaciones siempre y cuando lo notifique con 30 días hábiles de antelación.